Krise? Wo denn?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

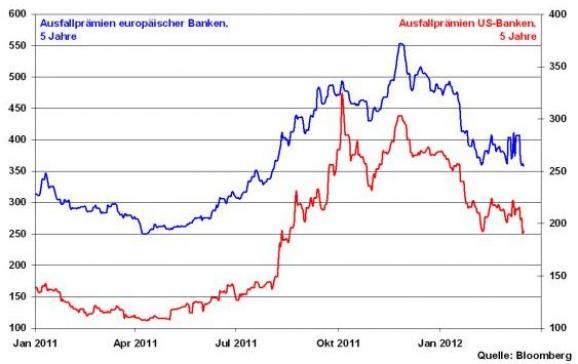

Die griechische Umschuldung inklusive Kreditereignis, also die Auslösung von Kreditausfallversicherungen, ist ohne große Probleme über die Bühne gegangen. Im internationalen Bankensektor war nur kurzzeitig eine leichte Verunsicherung zu spüren, so dass die Ausfallprämien 5-jähriger europäischer und US-Banken nach einer kurzen Verstimmung ihren rückläufigen Trend schließlich wieder aufnahmen. Die vielfach befürchteten Finanzmarktturbulenzen blieben aus.

Nach Schuldenschnitt geht der IWF nun sogar davon aus, dass Griechenland 2020 eine Staatsschuldenquote von 117 Prozent erreichen kann. Und die Rating-Agentur Fitch setzte als erste Rating-Agentur sogar die Kreditwürdigkeit des Landes wieder mehrere Stufen herauf. Auf Optimismus getrimmte Verbalerotik gehört jetzt zur finanzpolitischen Hygiene dazu.

Das allerdings ändert rein gar nichts an der Tatsache, dass Griechenland im Euro-Korsett weiterhin keine Chance auf eine nachhaltige wirtschaftliche Genesung hat. Laut einer Studie des ifo Instituts beläuft sich die Wirtschaftskraft des Landes mittlerweile sogar auf die eines Dritte Welt-Landes. Und die fehlenden wirtschaftlichen Strukturen kann auch ein zweites Rettungspaket, das lediglich zur Haushaltssanierung und Bankenstützung gedacht ist, nicht bewirken.

Die Euro-Politik dürfte sobald alle Sicherheitsnetze - von Euro-Rettungsschirmen bis zu einer ausreichend hohen Kernkapitalquote der Euro-Banken - gespannt sind, Griechenland zwecks Eröffnung einer wirtschaftlichen und vor allem auch sozialen Perspektive kontrolliert aus dem Euro-Korsett entlassen. An ökonomischer Vernunft kommt man schließlich nicht mehr vorbei.

Nur mit Reformen kommt Wachstum zurück

Ein Austritt Griechenlands aus der Eurozone ist zwar grundsätzlich zu verkraften. Allerdings hängt das Schicksal der Währungsgemeinschaft insgesamt von den Entwicklungen in der dritt- und viertgrößten Volkswirtschaft der Eurozone ab, auf die sich nach dem erfolgreichen griechischen Schuldenschnitt nun wieder verstärkt der Fokus richtet.

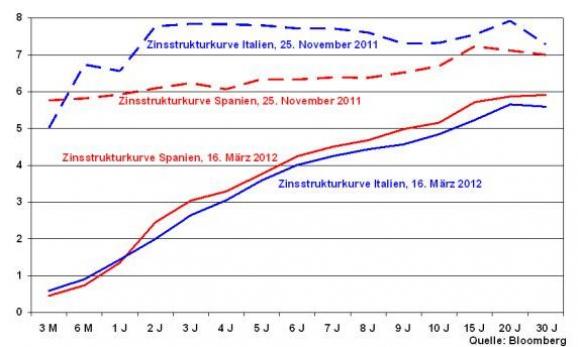

Zwar hat die EZB die Probleme Spaniens und Italiens in Form stetig steigender Renditen am euroländischen Staatsanleihemarkt durch die massive Liquiditätsausweitung von knapp einer Billion Euro geldtechnisch erfolgreich beseitigt. Die Zinsstrukturkurven beider Länder haben sich insofern wieder deutlich normalisiert, d.h. die Länderrisiken werden an den Finanzmärkten weniger dramatisch eingestuft.

Allerdings wurden die Probleme hier nur vordergründig sterilisiert, indem man künstlich mit viel und billigem Zentralbankgeld nachgeholfen hat. Es geht aber darum, das Übel an der Wurzel zu packen und auszumerzen. Die Hauptprobleme sind struktureller Natur, wie aktuell Spanien wieder zeigt. Denn anstatt auf das ursprünglich festgelegte Defizitziel für 2012 von 4,4 Prozent zu beharren, gewähren die Euro-Finanzminister den Spaniern jetzt einen Zielwert von 5,3 Prozent. 2013 will man das Maastricht-Kriterium von drei Prozent jedoch erreichen. Das geht nur mit Wachstum und dazu muss man die Standortqualitäten verbessern. Es geht konkret um die Verbesserung der mangelnden Wettbewerbsfähigkeit (z.B. Arbeitsmarkt), die erst ein wachstumsfreundliches Klima erzeugen und - ganz wichtig - private Investoren anziehen. Nur so erwirbt man nachhaltige Schuldentragfähigkeit.

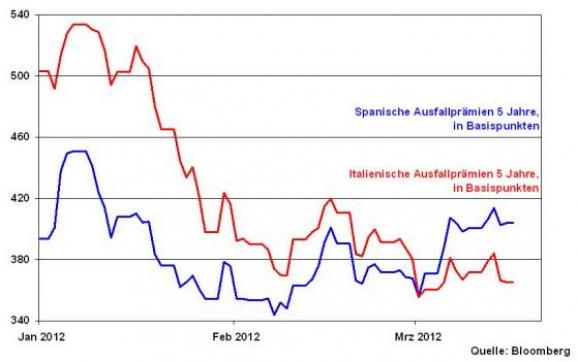

Die Finanzmärkte werden hier weiter mit Argusaugen auf die Spanier und Italiener schauen. Momentan notieren die Ausfallversicherungen für 5-jährige spanische Staatsanleihen wieder höher als ihre italienischen Pendants.

Fatal wäre es, wenn beide Länder die Rettungsaktionen der EZB als finanzpolitische Hängematte begreifen würden und ihren Reformeifer schleifen ließen. Schließlich ist das langfristig Ziel, wieder Stabilität in die Eurozone zu bringen. Anderenfalls wäre die Rache der Finanzmärkte heftig. Hier kann die Einsicht nur von den betroffenen Ländern selbst kommen. Sie müssen sich bewegen und ihren Bevölkerungen die Segnungen von Reformen schmackhaft machen.

Stabiles Hoch über der deutschen Konjunktur

Unterdessen bleiben in Deutschland die Frühindikatoren weiter aufwärts gerichtet. So befinden sich die ZEW Konjunkturerwartungen auf dem höchsten Wert seit Juni 2010. Die bremsenden Effekte der Euro-Krise werden damit jetzt auch von Seiten der Finanzmarktanalysten nicht mehr so heiß gegessen.

Damit haben mittlerweile auch die vom ZEW befragten Analysten ihre Skepsis hinsichtlich der Geschäftserwartungen der deutschen Wirtschaft aufgegeben. Die Differenz in der Stimmungseinschätzung gegenüber den vom ifo Institut direkt befragten Unternehmen im Verarbeitenden Gewerbe hat sich deutlich zurückgebildet.

Grafik der Woche: ifo Geschäftserwartungen und ZEW Konjunkturerwartungen

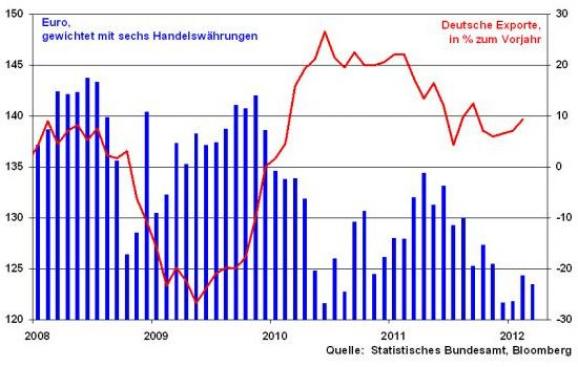

Neben Konsum und Unternehmensinvestitionen bleibt der Export eine Stütze der deutschen Konjunktur. Der in Folge der Liquiditätsoffensive der EZB vergleichsweise schwache Euro - gewichtet gegenüber den fünf wichtigsten Handelswährungen hat er sich im Jahresvergleich um fünf Prozent abgeschwächt - hilft bei der Dynamisierung der deutschen Exportaktivität zusätzlich. Vor allem die Nachfrage aus dem wirtschaftlich wiederbelebten Amerika sowie den vergleichsweise weniger überhitzt, dafür aber stabil wachsenden Schwellenländern stellt hier einen wichtigen Impuls dar.

So konnten z.B. VW und BMW vor allem aufgrund der ungebrochen starken Nachfrage aus den USA und China für 2011 jeweils ein Rekordergebnis präsentieren. Sowohl beim Umsatz als auch beim Gewinn haben beide Automobilhersteller deutlich zugelegt und deren Ausblick stimmt zuversichtlich. Der Premiumautohersteller BMW erreicht sein Absatzziel von zwei Millionen Autos eigenen Einschätzungen nach bereits 2016 und damit vier Jahre früher als ursprünglich geplant. Bereits 2012 will man trotz belastender Euro-Krise erneut Ergebnis-Bestmarken aufstellen. Dieser Hintergrund ist symbolhaft für die deutsche Exportstärke.

Deutsches Aktienbild bleibt freundlich

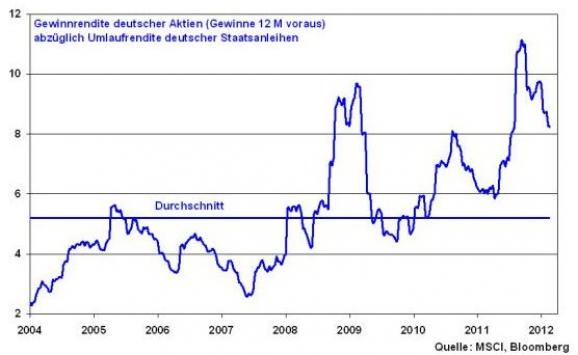

Aus konjunktureller Sicht bleiben deutsche Aktien also attraktiv. Dies gilt aber auch im direkten Vergleich mit deutschen Staatsanleihen. Die Gewinnrendite verläuft gegenüber der Umlaufrendite deutscher Staatsanleihen - gemessen am historischen Durchschnitt - deutlich höher. Im Detail betrachtet sinkt die Gewinnrendite zwar leicht, da die Unternehmensgewinne leicht gesunken, aber insbesondere die Kursgewinne kräftig gestiegen sind. Dennoch bleibt die Favorisierung von Aktien zu deutschen Staatsanleihen eindeutig erhalten. D.h. Aktien sind unter- und Renten überbewertet.

Auch aus charttechnischer Sicht behalten die Bullen die Oberhand im DAX. Der deutsche Leitindex konnte sich über der psychologisch und technisch wichtigen 7000er-Marke stabilisieren und auch den Widerstand bei 7090 Punkten hinter sich lassen. Kursgewinne bis zu 7200 und darüber hinaus sind nun möglich.

Allerdings sind charttechnische Gegenreaktionen auf diesem Niveau jederzeit denkbar. Sollten die Bären es schaffen, den DAX unter die 7000 Punkte-Marke zu drücken, sind erneute Rücksetzer bis zu 6900 Zählern einzukalkulieren. Diese wären aber eher als Kursdellen, nicht als Kursbeulen zu betrachten.

US-Aufschwung ohne Zinsangst

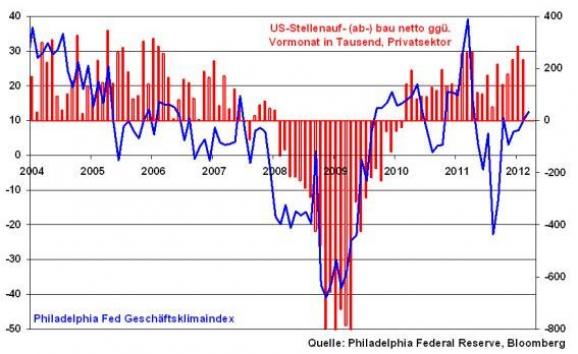

Die US-Wirtschaft setzt ihre im Vergleich langsame, aber überaus stetige Erholung fort. Das bestätigt u.a. der Geschäftsklimaindex der Philadelphia Fed, der zum wiederholten Male zulegen konnte. Er gilt aufgrund der hohen Industriedichte im Ballungsraum Philadelphia als guter Stimmungsindikator für die gesamte US-Industrie. Das verbesserte Geschäftsklima in den USA zeigt sich auch immer stärker auf dem US-Arbeitsmarkt. Bereits sechs Monate in Folge wurden im Privatsektor deutlich mehr als 200 Tausend Stellen geschaffen. Eine Trendfortsetzung ist zu erwarten.

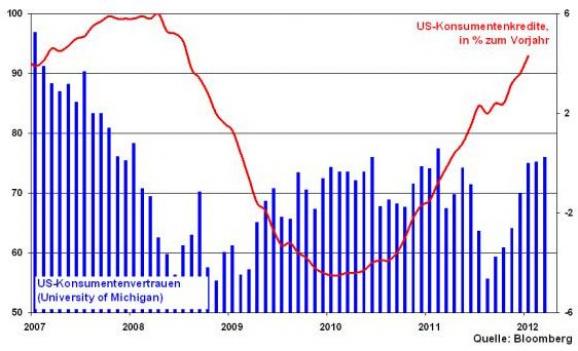

Denn von der Erholung am Arbeitsmarkt profitiert auch der US-Konsum, die Triebfeder der amerikanischen Wirtschaft. So ist das Verbrauchervertrauen in Amerika so hoch wie zuletzt vor einem Jahr. Das spiegelt sich auch in den harten Wirtschaftsdaten wider. Die Konsumentenkredite befinden sich auf einem imposanten Wachstumstrend, der bereits wieder die Qualität des Niveaus vor der Lehman-Pleite erreicht hat.

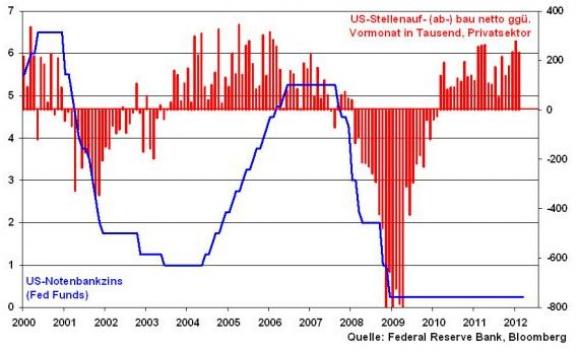

Müssen wir nun angesichts der besseren Stimmung in der US-Wirtschaft und auch harten Fakten einer Erholung bald mit einem Ende der geldpolitischen Happy Hour in Amerika rechnen? Auch wenn die Fed in früheren Aufschwungphasen am Arbeitsmarkt die Zinsen erhöhte, wird die Ingangsetzung eines Zinserhöhungszyklus noch lange auf sich warten lassen. Ben Bernanke, der Notenbankchef, wird auf Nummer sicher gehen und erst abwarten, bis sich eine wirklich nachhaltige, sich nicht mehr mit Abwärtsrisiken konfrontiert sehende US-Konjunktur etabliert hat. Aus heutiger Sicht ist frühestens Anfang 2014 mit Zinsanhebungen zu rechnen.

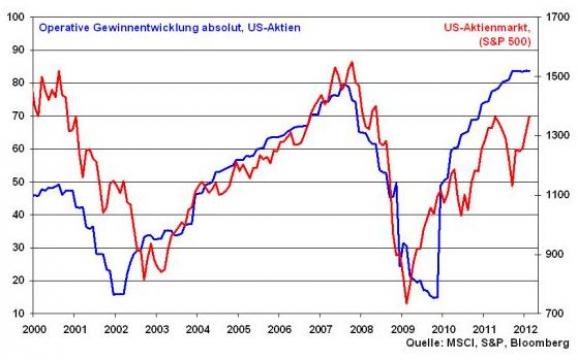

Nicht zuletzt schlägt sich die positive Wirtschaftsstimmung in verbesserten Gewinnausweisen der US-Unternehmen nieder. Das Gewinnniveau in den USA, das sich auf einem Rekordstand befindet, findet seine logische Konsequenz in steigenden Aktienkursen. Dow Jones, Nasdaq und S&P 500 sind in diesem Jahr bereits bis über 17 Prozent gestiegen. Im Doppelpack von günstiger Geldpolitik und Konjunkturaufschwung ist von einer im Trend fortgesetzt positiven Stimmung am US-Aktienmarkt auszugehen.

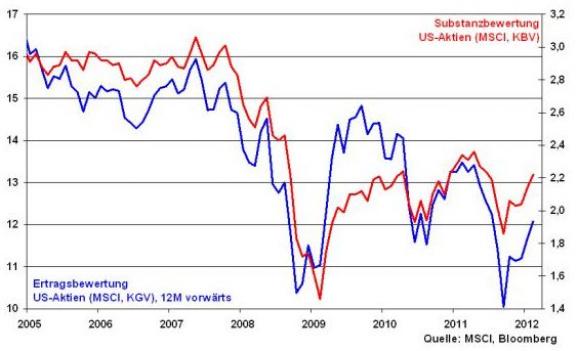

Historisch gesehen sind US-Aktien sowohl aus Sicht der Ertrags- als auch der Substanzbewertung nicht überteuert.

Warum den Spatz wählen, wenn man auch die Taube haben kann

Erinnern Sie sich noch an das Jahresende 2011 und die vielen rabenschwarzen Prognosen für das neue Jahr? Schicksalsjahr oder Euro-Crash wurden damals schon einmal vorsorglich als Unwörter des Jahres 2012 präsentiert. Freunde von mir hatten sogar ein mulmiges Gefühl in der Magengegend, als wir zum Jahreswechsel mit Sekt auf das neue Jahr angestoßen haben. Lag nicht ein hoch instabiles Jahr 2012 vor uns, das von seinem Inhalt so wenig einzuschätzen war wie der angedrohte Besuch der vermeintlich bösen Schwiegermutter, von der man nicht wusste, welche „Freundlichkeiten“ sie im Gepäck hat und vor allem, wann sie wieder abreist?

Das alte heile Stabilitätsbild ist zerbrochen

Grundsätzlich sind wir Deutschen irritiert, wenn es nicht geordnet und stabil zugeht. Wir lieben zu Recht die fiskal- und geldpolitische Solidität. Diese Sichtweise bekommen wir bereits zur Geburt als Starter Kit mit auf den Lebensweg. Und wenn man uns dieses stabile Himmelsgeschenk seit mindestens zwei Jahren mehr und mehr wegnimmt, fühlen wir uns wie in einer lotterhaften Spielhölle. Und kam man vor diesem Hintergrund auch noch auf die fixe Idee, für 2012 Prognosen für den DAX mit Kursen von 7000 und mehr zu haben, galt man als Gesundbeter.

Aber, jetzt mal ehrlich: Wenn das, was wir in diesem Jahr bis dato an den Kapitalmärkten gesehen haben, die Hölle ist, werde ich freiwillig noch heute ihr überzeugtes Mitglied. In der Tat haben die vielen apokalyptischen Reiter ihre schwarzen Rappen verlassen müssen und laufen jetzt fußkrank über das saftige Grün der blühenden Kapitalmarktlandschaften.

Sorge dich nicht, ich drucke doch Geld

Hintergrund dieser Happy Hour ist eine „staats-kapitalistische“ Politik, die nicht nur in Amerika, sondern mittlerweile auch in der Eurozone die Leistungsfähigkeit der Finanzsysteme mit wenig stabilitätsgerechten Anti-Depressiva dopt und die Krisensymptome auf der polit-professionellen Intensivstation via Schuldenschnitt wegspritzt.

Und von der Anti Doping-Agentur meldet sich mittlerweile nur noch die Deutsche Bundesbank kritisch zu Wort. Irgendwie erinnert mich das Ganze an eine wenig ernst gemeinte Entziehungskur. Die euroländischen Schuldentrunkenbolde müssten zur stabilitätspolitischen Ernüchterung eigentlich in die Betty Ford-Klinik. Jedoch hat man schnell festgestellt, dass die Patienten von den Entzugserscheinungen nur schlechte Laune bekommen und die Gefahr besteht, dass sie die Behandlung ganz abbrechen. Daher muss es zumindest ab und zu eine Sorgenpause geben, nennen wir es Freibier für alle. In dieser Beziehung tut die EZB mit Brauobermeister Draghi nun wirklich ihr Bestes.

Was tun, liebe Anlegerinnen und Anleger?

Und nun? Soll man sich als Anleger grämen und sich eingeschüchtert in das anlagepolitische Biedermeiertum zurückziehen und der vermeintlichen Solidität von Günther Schild und seinen Bundeswertpapieren frönen? Diese Papiere sind auf der einen Seite der dringend erforderlichen Entschuldung des Staates ausgesetzt, die sich auf der anderen Seite in der Entreicherung der Anleger über inflationsungerechte Renditen niederschlägt. Und als Dankeschön zahlen wir auch noch Zinsabschlagsteuer. So wird die allgemeine Schuldenkrise Ruck Zuck zur individuellen Guthabenkrise. Ich selbst habe zu meiner Kommunion in den 70er-Jahren von meiner Tante noch Bundeswertpapiere mit ordentlicher Rendite geschenkt bekommen. Bekäme ich heute welche von ihr, wüsste ich, dass sie mich nicht mehr mag.

Und die Moral von der Geschicht: Zu viel Staatsanleihen hat man lieber nicht. Es geht doch um Altersver- und nicht -entsorgung. Dagegen sind inflationsgeschütztes Sachkapital in Form von Substanzaktien, Rohstoffen und Immobilien die konsequenten Antworten auf eine instabile Finanzwelt.

Also stecken wir nicht so viel Geld in die Geschenkverpackung. Es kommt immer nur auf das Eine an: Den Inhalt!

Robert Halver, Leiter Kapitalmarktanalyse der Baader Bank AG

Rechtliche Hinweise/Disclaimer und Grundsätze zum Umgang mit

Interessenskonflikten der Baader Bank AG:

http://www.baaderbank.de/disclaimer-und-umgang-mit-interessenskonflikten/

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.