K: Keine neuen Höchstkurse in den kommenden Monaten

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Der hervorgehobene Buchstabe K zu Beginn des Titels einer Meldung weist die Meldung als einen externen Kommentar aus. Diese externen Kommentare werden zu Informationszwecken und zwecks Darstellung unterschiedlicher Argumente und Einschätzungen veröffentlicht. Großer Wert wird auf die Auswahl renommierter seriöser Quellen gelegt. Die in diesen Kommentaren, Studien und Analysen widergegebenen Einschätzungen müssen sich nicht mit den Einschätzungen von Godmode-Trader.de decken. Die vorgestellten externen Quellen veröffentlichen auf http://www.fonds-reporter.de oder auf http://www.boerse-go.de

Externe Quelle: HVB

Keine neuen Höchstkurse in den kommenden Monaten

Wir werten die jüngsten Kursverluste als Einstieg in die von uns erwartete mehrmonatige Seitwärtsbewegung - keine neuen Höchstkurse in den kommenden Monaten. Wir sehen in der Kombination aus Eintrübung der Konjunkturerwartungen und Verschlechterung des Revisionstrends den wichtigsten Einflussfaktor für den Aktienmarkt. Wir sind u. E. an dem Punkt angelangt, von dem an diese Belastungsfaktoren für einen längeren Zeitraum dominieren werden. Die zu erwartende Erholung in den kommenden Tagen/Wochen bedeutet nicht die Wiederaufnahme des Aufwärtstrends. Wir erwarten niedrigere Indexstände in den kommenden Monaten (6 Monats-Kursziel: Euro STOXX 50 3600 Punkte, DAX 5500 Punkte).

Nach dem FOMC Meeting: Woran können sich Investoren orientieren?

Ein Ende der Zinserhöhungen der Fed ist „erneut wahrscheinlicher“ geworden – die Unsicherheit über den exakten Zeitpunkt bleibt jedoch. Die Fed hat in ihrer Pressenotiz zu dem Zinsbeschluss einen stärkeren Hinweis als bisher gegeben, der auf ein baldiges Ende der Zinserhöhungen hindeutet. Die Fed betont in ihrer Begründung die stärkere Bedeutung der kommenden Konjunktur und Inflationsdaten für ihre weiteren Entscheidungen. Der Einfluss der Makro-Daten auf den Aktienmarkt wird in den kommenden Wochen damit hoch bleiben. Der zu erwartende Einfluss am Markt lässt sich anhand zweier Szenarien verdeutlicht:

• Geringe Inflation, rückläufige Konjunkturdynamik: Mit dieser Datenlage würden die Chancen auf ein baldiges Ende der Zinserhöhungen zunehmen. Die Chancen auf ein Soft Landing der US-Konjunktur würden steigen und der USD würde weiter zur Schwäche neigen. Dies wäre ein für den US-Aktienmarkt positives Umfeld. Für den Euroland-Aktienmarkt wäre die Schwäche des USD jedoch der wichtigere mittelfristige Einflussfaktor.

• Steigende Inflation, rückläufige Konjunkturdynamik: Bei dieser Datenlage würde die Furcht vor einer Fortsetzung der US-Zinserhöhungen dominieren. Der Aktienmarkt würde von der Sorge einer möglichen Übersteuerung belastet. Auch in diesem Szenario ist eine weitere USDSchwäche wahrscheinlich.

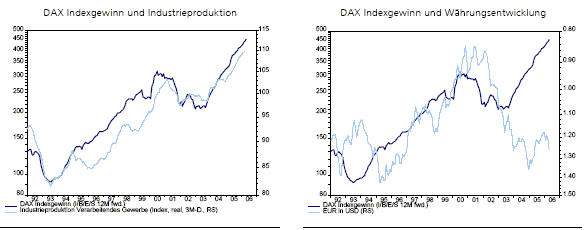

Welche Bedeutung hat die USD-Schwäche für den Gewinntrend? Der Konjunkturtrend ist die wichtigere Einflussgröße auf den Gewinntrend im Vergleich zur Währungsentwicklung. Schwankungen im Konjunkturzyklus üben durch Veränderungen in der Kapazitätsauslastung großen Einfluss auf den Gewinntrend der Unternehmen aus. In der Grafik wird dieser Zusammenhang durch die hohe langfristige Korrelation von Industrieproduktion und Gewinnentwicklung illustriert. Währungsschwankungen haben demgegenüber einen weitaus geringeren Einfluss.

Aber: Trendwechsel in der Währungsentwicklung können als Sondersituationen einen größeren Einfluss auf die Gewinnentwicklung ausüben. Analysten und Unternehmen dürften sich bei ihren Prognosen bzw. ihrem Ausblick auch an etablierten Trends orientieren, insbesondere dann, wenn sie über mehrere Jahre hinweg bestehen. Wenn dann ein Trendwechsel eintritt, kann sich aus der Differenz zwischen der tatsächlichen Entwicklung und der den Prognose zugrunde liegenden Annahmen ein deutlicher Revisionsbedarf ergeben. Dies war in unseren Augen ein wesentlicher Faktor für den positiven Revisionstrend in 2005. Für den Revisionstrend Gewinnschätzungen in den kommenden Monaten bedeutet dies:

• Bereits der Wegfall dieser Sondereffekte aus dem vergangenen Jahr wird zu einer Verschlechterung des Revisionstrends führen.

• Die jüngste Dollarschwäche führt zu negativen Effekten in diesem Jahr. Zudem dürfte die Dollarschwäche die von uns erwartete Verschlechterung in den Konjunkturerwartungen zusätzlich akzentuieren und zu einer Verschlechterung des Revisionstrends beitragen.

Der US-Aktienmarkt sollte sich in den kommenden Monaten besser als der Euro STOXX 50 entwickeln. Der schwache USD wird mittelfristig BIP-Wachstum und Unternehmensgewinne von Euroland (und anderen Regionen) in die USA „umverteilen“. In den kommenden Wochen und Monaten sollte der USAktienmarkt davon profitieren und sich (in lokaler Währung) besser als der Euro STOXX 50 entwickeln. Die große Zeitverzögerung, mit der sich Zinsentscheidungen in ökonomischen Daten widerspiegeln, bedeutet, dass trotz der erwarteten mittelfristigen Verbesserung eine zwischenzeitliche Eintrübung der US-Wachstumsaussichten nicht ausgeschlossen werden kann. Sollte dies geschehen (und der S&P 500 schwächer tendieren), so dürften die negativen Rückwirkungen auf Euro STOXX 50 und den DAX jedoch stärker ausfallen und auch in diesem Fall zu einer Outperformance des S&P 500 führen.

Fazit: Die jüngste Kursschwäche von Euro STOXX 50 und DAX bietet selektive Trading-Chancen in Einzelwerten, sie stellt jedoch noch keine mittelfristige Investment-Chance für die Asset-Klasse Aktien dar. Wir erwarten für die beiden Indizes niedrigere Indexstände in den kommenden Monaten.

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.