Investoren befassen sich nicht mit Präsidentschaftswahlen

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

- Investoren sind stärker mit der Inflationsentwicklung und der möglichen Zinsanhebung im Dezember beschäftigt, als mit dem Ausgang der US-Präsidentschaftswahlen

- Überwältigende Mehrheit (84 %) der institutionellen Investoren ist indes überzeugt, dass die Aktienmärkte weltweit negativ auf eine Wahl von Donald Trump reagieren würden

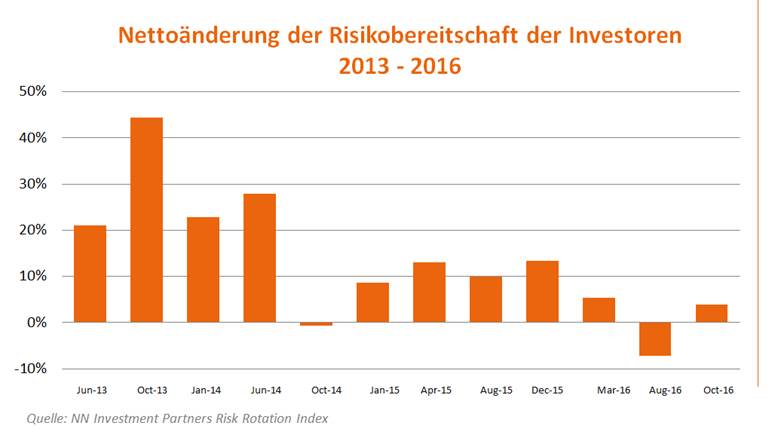

- Risikobereitschaft lag im Oktober – nach einem Rückgang von 7,2 % im August – insgesamt um 3,9 % höher

Institutionelle Investoren sehen eine mögliche Zinserhöhung durch die Federal Reserve als das größte Risiko für ihre Portfolios. Das ergab die im Oktober – inmitten eines US-Wahlkampfs von beispielloser Härte – von NN Investment Partners durchgeführte Risk Rotation Index Umfrage.

44 Prozent der Befragten bezeichnen eine Anhebung der US-Leitzinsen als ein „signifikantes“ Risiko für ihre Portfolios, dicht gefolgt von Inflation (43 Prozent). Die US-Präsidentschaftswahlen rangieren mit 38 Prozent auf Platz 3. Als weitere bedeutende Risiken wurden eine Krise an den Emerging Markets (35 Prozent) sowie der Brexit (29 Prozent) genannt. Bei unserer letzten Risk-Rotation-Umfrage im August hielten professionelle Investoren den Brexit noch für das größte Risiko.

US-Wahlen

Eine beachtliche Mehrheit der Befragten (84 Prozent) geht davon aus, dass Clinton am 8. November die Wahl für sich entscheiden wird. Nur 12 Prozent meinen, der Ausgang sei völlig offen, während eine verschwindend kleine Minderheit von 2 Prozent von einem Wahlsieg Trumps ausgeht. Weitere 2 Prozent haben keine Meinung. Diese Umfrageergebnisse verdeutlichen, warum die Wahlen nicht als das größtmögliche Risiko für Kapitalanlagen angesehen werden. Zahlreiche Investoren rechnen damit, dass Clinton ins Weiße Haus einziehen wird; ihr Sieg würde an den Finanzmärkten wohl kaum Wellen schlagen.

Dennoch ist der Ausgang der Wahlen ungewiss, und es ist nicht auszuschließen, dass Trump nicht doch noch einen Überraschungssieg davonträgt. Hinzu kommt, dass der Wahlausgang auch die Zusammensetzung von Repräsentantenhaus und Senat bestimmt und damit den Handlungsspielraum des nächsten Präsidenten.

Nur 6 Prozent der Befragten glauben, dass eine Wahl von Donald Trump zum Präsidenten einen positiven Effekt auf die globalen Aktienmärkte hätte. 84 Prozent gehen demgegenüber von einer negativen Wirkung aus; davon meinen 45 Prozent sogar, dass der Effekt „außerordentlich negativ“ sein werde. Umgekehrt sind 58 Prozent der Befragten der Ansicht, eine Präsidentschaft Clintons werde sich positiv auf die globalen Aktienmärkte auswirken, während nur 8 Prozent eine negative Wirkung erwarten.

Im Hinblick auf die Entwicklung der US-Aktienmärkte in den nächsten sechs bis zwölf Monaten gehen 12 Prozent der Befragten davon aus, dass sich eine Präsidentschaft Trumps positiv auswirken werde. Eine günstige Wirkung erhoffen sich hingegen 55 Prozent der Befragten, falls Clinton im Oval Office sitzt.

Patrick Moonen, Principal Strategist Multi-Asset bei NN Investment Partners, erläutert: “Clintons Sieg bei den US-Wahlen ist für die meisten Investoren das Basisszenario. Er verspricht Kontinuität und einen wiederbelebenden Fokus auf ermutigende Wirtschafts- und Unternehmensgrundsätze. Ein Ansteigen der Marktpreise ist in diesem Falle sehr wahrscheinlich. Wie uns bereits die Brexit-Wahl verdeutlich hat, dürfen Meinungsumfragen nicht auf die Goldwaage gelegt werden. Investoren sollten sich für den Fall, dass ein anderes Ergebnis eintritt, vorbereiten und absichern, denn dies könnte zu initialen Verkäufen risikobehafteter Assets führen, vor allem in Schwellenländern.“

Risikobereitschaft

In den vergangenen sechs Monaten ist die Risikobereitschaft netto um 3,9 Prozent gestiegen. Rund 31 Prozent der Investoren gaben an, ihre Risikoneigung habe zugenommen. Demgegenüber erklärten 27 Prozent der Befragten, diese sei zurückgegangen. Der Nettoanstieg des Risikoappetits folgt auf einen Rückgang um 7,2 Prozent im August. Es gaben jedoch nur 4 Prozent der Anleger an, ihr Risiko „deutlich“ erhöht zu haben. Umgekehrt erklärten 9 Prozent der Befragten, dass sie ihr Risiko deutlich verringert hätten.

Für 39 Prozent der Befragten sind die Schwellenländer in den kommenden sechs bis zwölf Monaten die attraktivste geografische Region für Aktienanlagen. China und die Eurozone gelten als die am wenigsten attraktiven Märkte.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.