Internationale Geldpolitik oder "Nur mal kurz die Welt retten…"

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Die weltweite Liquiditätsschwemme der Notenbanken nimmt weiter Fahrt auf. So hat unlängst auch die japanische Notenbank beschlossen, die erneute Wachstumsschwäche der heimischen Volkswirtschaft mit einer massiven Ausweitung ihres Anleiheaufkaufprogramms japanischer Staatsanleihen von weiteren rund 100 Mrd. Euro zu bekämpfen.

D.h. die großen Notenbanken der Welt - die Fed, Bank of England, EZB und jetzt die Bank of Japan - sorgen für eine konzertierte Rückendeckung der internationalen Finanzmärkte. Ohnehin wird die EZB am 29. Februar mit der erneuten üppigen Vergabe von Dreijahreskrediten an die Banken für anhaltenden Liquiditätsnachschub sorgen. Außerdem sind weitere Zinserhöhungen wahrscheinlich. Die Gefahr, dass angesichts der Verschuldungskrise die Refinanzierung von prekären Ländern und im Endeffekt deren Realwirtschaft Schaden nimmt, soll schon im Keim erstickt werden.

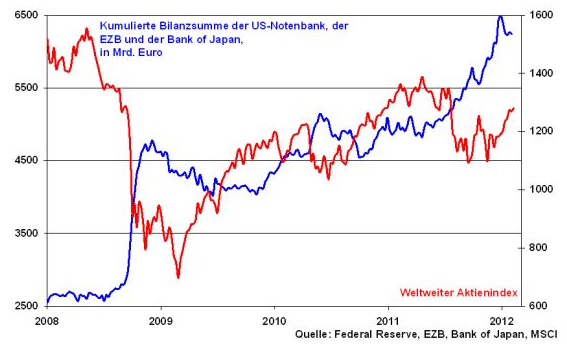

Grundsätzlich ist Liquidität ein entscheidender Treiber von Aktienmärkten. Die steigende vereinigte Bilanzsumme der Notenbanken der USA, der EZB und der Bank of Japan ist damit eine Steilvorlage für eine fortgesetzt positive Entwicklung der weltweiten Aktienmärkte.

Grafik der Woche: Gesamtbilanzsumme der Fed, EZB und Bank of Japan und weltweite Aktienmarktentwicklung

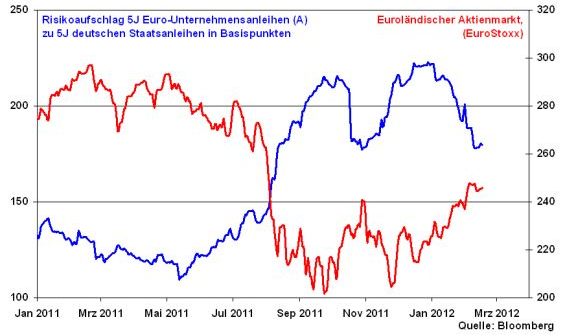

Die geldpolitische Offensive hat auch zu einer deutlich reduzierten Risikoaversion geführt. Das Vertrauen kehrt zurück. So fällt auch der Risikoaufschlag 5-jähriger euroländischer Unternehmensanleihen zu deutschen Staatsanleihen der gleichen Laufzeit seit Jahresbeginn merklich. Die Bereitschaft, Unternehmen über den Finanzmarkt Kapital zur Verfügung zu stellen, nimmt wieder zu. Die euroländischen Aktienmärkte honorieren diese Risikoentspannung bereits mit Kursgewinnen seit Jahresanfang von gut sechs Prozent.

Keine Leistung der EZB ohne Gegenleistung

Die exzessive Liquiditätspolitik der EZB trägt damit bereits unverkennbare Früchte sowohl auf finanz- als auch realwirtschaftlicher Basis. So stabilisiert sich auch die Lage im Bankensektor. Selbst umfangreiche Bonitätsherabstufungen von Euro-Ländern und Banken wie zuletzt die angekündigte der Rating-Agentur Moody’s finden an den Finanzmärkten kaum noch Niederschlag. Die Märkte haben offensichtlich verstanden, dass man es mit der grenzenlosen Liquiditätsmacht der Euro-Notenbank nicht aufnehmen kann.

Trotz der Bewerkstelligung einer stabilen Seitenlage an den Finanzmärkten sind aber nationale Gegenleistungen der unterstützten Länder dringend erforderlich. Die Patienten müssen alles dafür tun, aus eigener Kraft wieder laufen zu können.

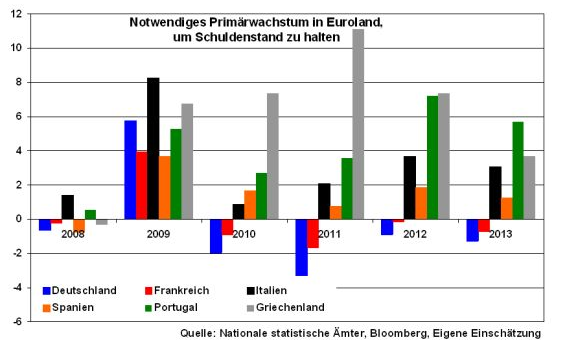

Konkret geht es um Wachstumsperspektive für die krisengeplagten Euro-Staaten. Denn ohne ein nachhaltiges Wirtschaftswachstum kann auch keine nachhaltige Entschuldung - d.h. ohne Schuldenschnitte - erfolgen. Nüchtern betrachtet müsste Italien in diesem Jahr ein Primärwachstum - ein Wachstum, das erforderlich ist, um den Schuldenstand zur Wirtschaftsleistung nicht weiter zu steigern - von 3,7 Prozent erzielen. In Spanien sind es aufgrund der geringeren Verschuldung ca. 1,9 Prozent. Im Gegensatz dazu könnte man sich in Deutschland - unterstellt wird ein Verschuldungszinssatz in Höhe der Umlaufrendite - sogar einen leichten Rückgang der Wirtschaftsleistung leisten.

Bei dieser Betrachtung ist klar ersichtlich, dass Griechenland - selbst unter der Annahme eines aktuell geplanten hellenischen Schuldenschnitts von 100 Mrd. Euro - und Portugal in den Wirtschaftsjahren 2012 und 2013 Wachstumsraten erzielen müssten, die hochgradig unrealistisch sind.

Während rein fundamental betrachtet Griechenland und Portugal kaum Chancen haben, langfristig in der Eurozone zu überleben, haben Länder wie Spanien, Italien und auch Frankreich diese Chance sehr wohl. Grundsätzlich sind eine industrielle Infrastruktur und verkaufsfähige Produkte und Dienstleistungen vorhanden.

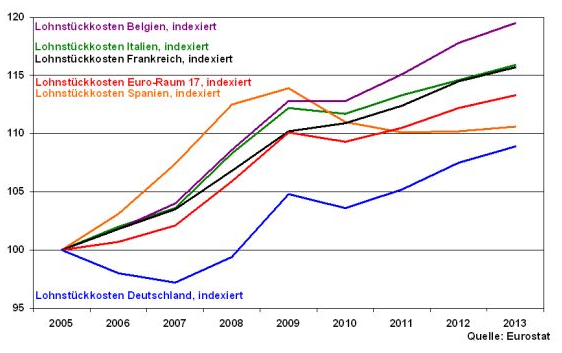

Hierbei geht es aber nicht um das Kaputtsparen, das grundsätzlichen sozialen Sprengstoff birgt und im Extremfall sogar zu Radikalisierungen der Gesellschaft führen könnte. Alternativ können sie mit Strukturreformen bei Renten, Arbeitsmarkt und Steuereintreibung umfangreiche Potenziale zur Steigerung ihrer Wettbewerbsfähigkeit nutzen. Im Vergleich zum Musterschüler Deutschland besteht hier in punkto Lohnstückkosten noch eine gewaltige Bringschuld. Konjunkturprogramme allein werden niemals auf einen fruchtbaren Boden fallen, solange die hierfür erforderlichen Standortqualitäten fehlen.

Immerhin geht die neue spanische Regierung mit ihrer deutlichen Parlamentsmehrheit beherzt Arbeitsmarktreformen an. Und auch in Italien unter Mario Monti scheinen sich Reformaktivitäten abzuzeichnen, die Berlusconi nie für erforderlich hielt. Bis diese Reformen allerdings greifen, braucht es Zeit. Diese Zeit für deren wirtschaftliche Rekonvaleszenz kauft ihnen die EZB.

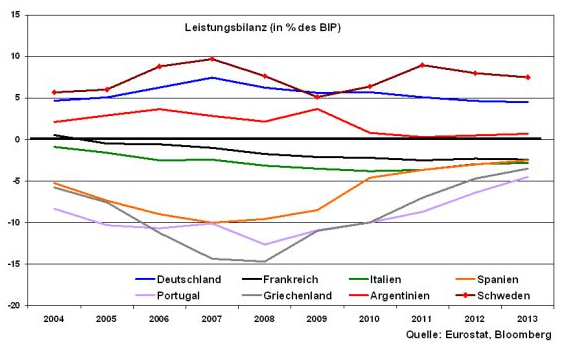

Dass Reformanstrengungen von Erfolg gekrönt werden können, zeigen Länder wie Schweden oder Argentinien. Der skandinavische Wohlfahrtsstaat galt schon fast als insolvent, als sich das Land zu strikten Wirtschaftsreformen durchringen konnte. Heute hat Schweden beeindruckende Leistungsbilanzüberschüsse. Und auch Argentinien, das zu Beginn des neuen Jahrtausends eine de facto-Pleite erlebte, kann nach sicherlich schmerzhafter 10-jähriger Rosskur heute auf einen, wenn auch kleinen Leistungsbilanzüberschuss verweisen.

Eines sollte nie vergessen werden: Ökonomisches Wachstum gibt nicht zuletzt der Bevölkerung wieder eine Perspektive. Und mit diesem Ziel kann man ihnen auch Opfer abverlangen. Mit reinem Kaputtsparen wird man diese Bereitschaft nicht erzielen.

Robert Halver, Leiter Kapitalmarktanalyse der Baader Bank AG

Rechtliche Hinweise/Disclaimer und Grundsätze zum Umgang mit Interessenskonflikten der Baader Bank AG:

http://www.baaderbank.de/disclaimer-und-umgang-mit-interessenskonflikten/

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.