Internationale Finanzmärkte unter massivem Druck...

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

im Zuge von "Deleveraging" - Datenlage in Deutschland zunehmend prekär - EZB noch unbeeindruckte "Inflationfighter"

Der EUR eröffnet heute (07.40 Uhr) bei 1.4305, nachdem in Fernost Tiefstkurse bei 1.4213 markiert wurden. Eindrücke einer Kapitulation der Euro-Bullen drängen sich nach dem Einbruch von historischen Höchstkursen bei 1.6038 am 15. Juli 2008 innerhalb kürzester Zeitspanne auf. Der USD notiert gegenüber dem JPY bei 106.55. "Carry-Trades" stehen unter massivem Druck, hier kann von einem Ausverkauf gesprochen werden. EUR-JPY stellt sich aktuell auf 152.50, nachdem Tiefstkurse bei 150.60 erreicht wurden. EUR-CHF oszilliert bei 1.5860. In Fernost wurde zutiefst bei 1.5815 gehandelt.

Dieser Kommentar erscheint täglich auf der Devisenseite : www.godmode-trader.de/devisen

Nachdem gestern die EZB durch Herrn Trichet dem Finanzmarkt seine Aufwartung machte, setzte international und Märkte übergreifend eine markante Neubewertung ein, die auf keinen Fall den Begriff inflationär verdient.

Herr Trichet thematisierte einerseits temporäre Wirtschaftsschwäche für das zweite und dritte Quartal 2008 (Optimismus bleibt erste Zentralbankerpflicht) und sieht andererseits mit seinem EZBRat weiterhin an jeder Ecke Inflationsgefahren.

Wir erinnern daran, dass der EZB-Rat auch die größte Finanzkrise seit WW II oder 1929, die letztes Jahr ausbrach zunächst im Einklang mit der US-Fed und dem US-Finanzministerium als "contained" deklarierte. Diese Sichtweise ist in soweit vertretbar als dem Markt nur nicht die Größe des "Containers" mitgeteilt wurde. Was will ich ihnen sagen, auch Zentralbanker können sich gewaltig irren. Diesbezüglich ist insbesondere der Trackrecord der Fed kritisch zu hinterfragen, die EZB erscheint bemüht, gegenüber der Fed hier Boden gut zu machen. Sie können trotz der prekären Lage am Finanzmarkt doch ein wenig Spaß verstehen, oder?

Daraufhin lieferte der internationale Finanzmarkt eine massive Portion "Deleveraging". "Deleveraging", also der Abbau von Hebeleffekten, wirkt sich am Finanzmarkt disinflationär oder deflationär aus. So brachen die internationalen Aktienmärkte ein, "Carry-Trades" platzten, Rohstoffpreise sanken und Rentenmärkte profitierten.

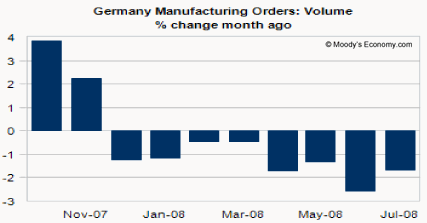

Wenden wir uns den Wirtschaftsdaten zu. Die Auftragslage Deutschlands per Juli enttäuschte erneut nachhaltig. Es kam nicht erwartungsgemäß zu einem Anstieg im Monatsvergleich um 0,4%, sondern es ergab sich ein Einbruch um solide -1,7%. Die Revision des Vormonatswerts von -2,9% auf -2,6% konnte an dem sklerotischen Gesamtbild nichts ändern. Seit Dezember 2007 ergab sich damit der achte Rückgang in Folge. Das entspricht der schwächsten Phase seit der Wiedervereinigung 1990. Überwiegend waren diese Rückgänge nicht erwartet worden, sondern sie stellten eine markante Überraschung der Marktteilnehmer dar. Die aktuelle Lage in Deutschland verdient sich sukzessive das Prädikat "prekär".

Fakt ist, dass viele Analysten, Marktteilnehmer und vor allen Dingen Zentralbanker vor ökonomische Realitäten gestellt werden, die sie so nicht ansatzweise antizipiert haben. Diese Auftragseingänge wirken nicht inflationär, sie wirken auf jeden Fall disinflationär und unter Umständen deflationär!

Die EZB hat den Erwartungen entsprechend den Leitzins bei 4,25% belassen. Der Fokus des Marktes lag auf der Pressekonferenz.

Folgende Stabprojektionen der EZB wurden veröffentlicht:

1. BIP Wachstum 2008: Neu 1,1% - 1,7%, zuvor 1,5% - 2,1%

2. BIP Wachstum 2009: Neu 0,6% - 1,8%, zuvor 1,0% - 2,0%

3. Inflation (CPI) 2008: Neu 3,4% - 3,6%, zuvor 3,2% - 3,6%

4. Inflation (CPI) 2009: Neu 2,3% - 2,9%, zuvor 1,8% - 3,0%

Der EZB-Rat ist nicht an die Stabprojektionen gebunden. Sie stellen nicht notwendig die Meinungslage der Mitglieder des EZB-Rats dar.

Wenden wir uns den Statements Herrn Trichets zu die die Marktvolatilität anheizten:

1. Thema: Inflation/Preisauftrieb

- Die Inflation sei Angst einflössend (The inflation is worrying).

- Die EZB sieht hohe Inflation für längere Zeit bevor sich eine graduelle Entspannung per 2009 ergeben wird.

- Der EZB-Rat ist der Meinung, dass mittelfristig Aufwärtsrisiken an der Preisfront dominieren werden.

- Die EZB sehe Risiken erneuter Preisanstiege bei Energie und Lebensmittelpreisen.

- Die EZB erkennt einen markanter Anstieg der Lohnstückkosten.

- Die EZB erkennt einige Zweitrundeneffekte, jedoch keine breit angelegten Effekte.

- Die EZB besteht darauf, um jeden Preis Zweitrundeneffekte zu verhindern.

- Die EZB sei resolut, die Inflationserwartungen zu verankern.

- Die EZB hat nur eine Nadel in ihrem Kompass.

2. Thema: Wachstum und Konjunktur

- Das sich abschwächende Wachstum ist teilweise eine technische Reaktion auf das gute 1. Quartal 2008.

- Er betonte, dass der EZB-Rat für das zweite und dritte Quartal eine konjunkturelle Talsohle erwartete. (Ab wann wurde das erwartet? …. Bei einer Wirkungsverzögerung von Zinsmaßnahmen von 12 - 18 Monaten!)

- Nach dieser Schwäche unterstellt der EZB-Rat eine anhaltende Erholung. (Das merken wir uns!)

- Die globalen Ungleichgewichte implizieren Abwärtsrisiken für das Wachstum.

- Die Marktspannungen stellen gleichfalls ein Risiko für die Realwirtschaft dar.

3. Thema Währung:

- Man halte an der bekannten Position fest.

- Trichet verwies mit Nachdruck auf die offizielle Politik des starken USD der USA (… weshalb der USD zuvor über Jahre krisenhaft verfiel …).

- Die Deklaration der US-Politik des starken USD würde von dem Markt geglaubt (Wirklich, nach diesem desaströsen "Trackrecord" der letzten Jahre?)

- Herr Trichet ist und war immer der Ansicht, dass die offiziellen US-Äußerungen zum USD wichtig seien. (Kein Kommentar …)

Wir haben zu Beginn des Kommentars darauf verwiesen, dass die aktuellen Marktbewegungen Ausdruck von Disinflation oder Deflation am Finanzmarkt sind. Mithin unterstützt der Finanzmarkt keine inflationären Prozesse in Richtung der Realwirtschaft, sondern wirkt im Gegenteil disinflationär bis deflationär auf die Realwirtschaft.

Die wesentlichste Quelle des Preisanstiegs, die Rohstoffhausse, ist versiegt. Hier sind wir mit einer Baisse konfrontiert. Lediglich der Ausblick für Edelmetalle als Alternative zum angeschlagenen Finanzsystem bleibt mittel- und langfristig völlig intakt.

Die Kernraten der Verbraucherpreise signalisieren nicht ansatzweise Zweitrundeneffekte oder endogenen Inflationsdruck.

Die homogene (in dieser Form einmalig seit 1950!) globale Konjunkturentschleunigung geprägt durch ein rückläufiges Wachstum und teilweise Rezessionen, findet ihre Resonanz in Form eines

- latenten von öffentlichen Defiziten (circa 660 Mrd. USD aktuell) geprägten Konjunkturprogramms in den USA (größte Wirtschaftsnation),

- eines geplanten Konjunkturprogramms über circa 91 Mrd. USD in Japan (zweitgrößte Wirtschaftsnation)

- und eines geplanten Konjunkturprogramms in China mit einem Volumen von 37 Mrd. Euro (der globalen Werkbank).

Für viele Marktteilnehmer fällt diese Entwicklung überraschend aus. Welche der G-3 Zentralbanken hat diese Entwicklung Anfang 2008 so offiziell antizipiert?

Da Zinspolitiken mit 12-18 monatiger Verzögerung erst ihre volle Wirkung entfalten, stellt sich die Frage, wie angemessen die aktuellen Zinspolitiken insbesondere vor dem Hintergrund der jüngsten Zinserhöhung der EZB per Juli sind?

Vollkommen unverdientermaßen kommt hier der opportunistische Zentralbankansatz der Fed aus der aktuellen (und damit kurzfristigen) Betrachtung besser weg. Dabei sollte jedoch nicht vernachlässigt werden, dass dieser opportunistische US-Zentralbankstil eine der wesentlichsten Ursachen für die aktuelle Krise darstellt.

Ergo, losgelöst von der aktuellen Kritik an der EZB hinsichtlich der Angemessenheit des letzten Zinsschritts und der geschürten Inflationsängste, oute ich mich hier, um jeden Zweifel von vornherein zu begegnen, grundsätzlich als ein Unterstützer der Stabilitätspolitik der EZB und der Unabhängigkeit der EZB.

Hinsichtlich der dargestellten Lage wird die EZB und werden die "Falken" in der EZB jedoch im weiteren Jahresverlauf voraussichtlich nicht darum herumkommen, die aktuelle Ausrichtung der Zinspolitik zu überprüfen und in der Folge zu ändern. Das Themenfeld verschiebt sich von Inflation zu Disinflation!

Die Daten aus den USA lieferten gestern mit Ausnahme der Arbeitslosenerstanträge ein unterstützendes Umfeld für den USD:

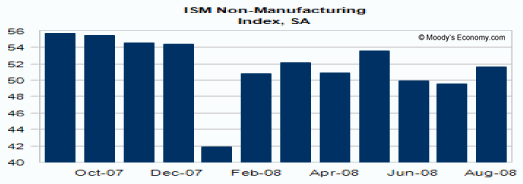

- Der ISM-Dienstleistungsindex legte per August von 49,5 auf 50,6 Punkte zu (Prognose 49,5). Mithin ergab sich hier angeblich eine leichte Expansion. Der Auftragsindex legte von 47,9 auf 49,7 Punkte zu, dagegen sank der Beschäftigungsindex von 47,1 auf 45,4 Punkte. Mithin ist der Anstieg des Gesamtindex nicht vollständig überzeugend.

- Die US-Produktivität per 2. Quartal 2008 wurde von zuvor 2,2% auf 4,3% revidiert. Wir nehmen dieses Wirtschaftsdatum zur Kenntnis und konzentrieren uns auf die wirklich wichtigen Marktgegebenheiten…

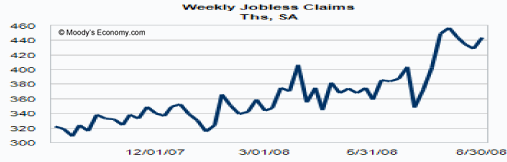

- Die Arbeitslosenerstanträge sind per 30. August von zuvor revidiert 429.000 auf 444.000 angestiegen. Diese Entwicklung unterstreicht noch einmal die rezessive Lage am USArbeitsmarkt.

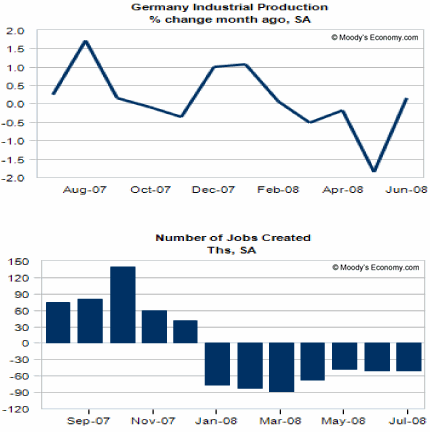

Hinsichtlich der heute anstehenden Veröffentlichungen verweisen wir auf die unten angeführte Datenbox und bieten als Vorbereitung die Charts der deutschen Industrieproduktion und der USNonfarm Payrolls. Beide Daten sind Beleg konjunktureller Entschleunigung oder Schwäche.

Zusammenfassend ergibt sich ein Szenario, das trotz des erneuten Einbruchs eingedenk einer massiv überverkauften Gesamtsituation eine neutrale Haltung in der Parität EUR-USD favorisiert. Im Hinblick auf den massiven Verfall von 1.60 auf das aktuelle Niveau innerhalb kurzer Zeit seit der zweiten Julihälfte ist eine zwischenzeitliche Bodenbildung unverändert wahrscheinlich.

Viel Erfolg!

© Folker Hellmeyer

Chefanalyst der Bremer Landesbank

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.