Implizieren hohe KGVs auch eine Krise?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

In nächster Zeit wird es wahrscheinlich erstmal keinen positiven Nachrichten-Flow geben.

Woher sollen neue Impulse für die Märkte kommen? Die Quartalsberichtssaison ist zu Ende, die Wahlen in Europa sind gerade nochmal glimpflich ausgegangen. Unterm Strich wird der Markt aktuell ausschließlich von fundamentaler Stärke getragen.

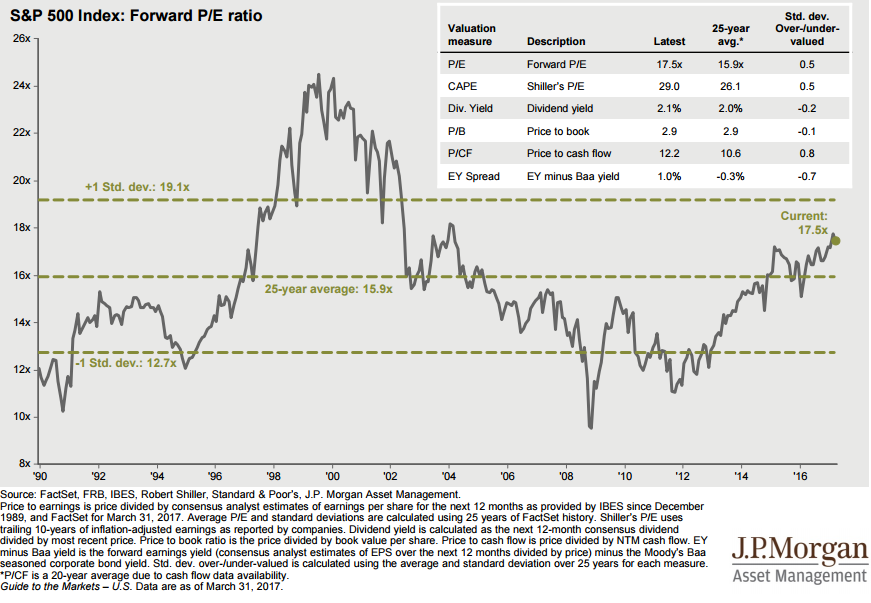

Ein Blick auf die durchschnittliche forward P/E ratio des S&P 500 Index zeigt, dass viele Aktien ihren Zenit noch nicht erreicht haben. Das aktuelle KGV amerikanischer Unternehmen ist in dieser Grafik lediglich knapp über dem Durchschnitt der letzten 25 Jahre. Gerade im Krisenjahr 2000 waren die Aktienbewertungen deutlich höher.

Quelle: Guide to the Markets Q2 2017 (S. 5)

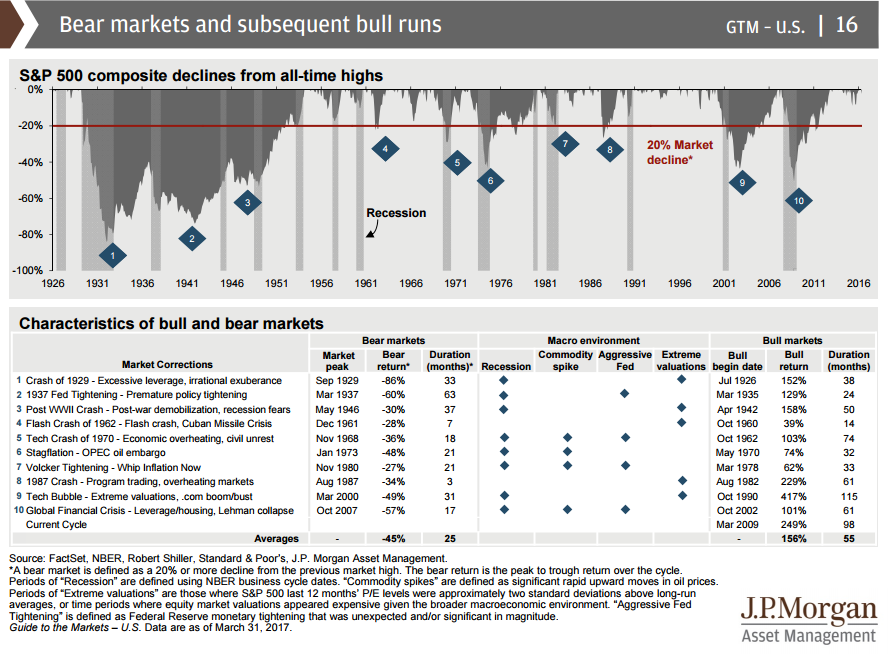

In der zweiten Grafik werden die letzten 10 Krisen des S&P 500 veranschaulicht. Dabei definiert sich eine Baisse durch einen Kursrückgang von mehr als 20 Prozent gegenüber dem vorherigen Markthoch. Dies wird durch die Rote-Linie verdeutlicht.

In acht von zehn Fällen war eine Rezession Auslöser für eine Krise (siehe Spalte 1: Recession). In vier von zehn Krisen, war ein starker Anstieg der Rohstoffpreise Schuld (siehe Spalte 2: Commodity spike). In weiteren vier von zehn Fällen wird eine aggressive Geldpolitik als Grund aufgeführt (siehe Spalte 3: Aggressive Fed). In fünf von zehn Beispielen war eine hohe Bewertung (KGV) Auslöser für eine Baisse (siehe Spalte 4: Extreme valuations). Des Weiteren wird deutlich, dass in der Vergangenheit meistens zwei der eben genannten makroökonomischen Argumente gleichzeitig für einen starken Kursrückgang erfüllt sein mussten. Kam es in der Vergangenheit ausschließlich aufgrund von hohen Bewertungen zu einem Kursrückgang erholten sich die Märkte meist recht schnell (siehe Aug. 1961 und Aug. 1987).

Quelle: Guide to the Markets Q2 2017 (S. 16)

Aktuell lässt sich meines Erachtens nach lediglich über die Unternehmensbewertungen streiten. Jedoch glaube ich, dass die ausschließliche Betrachtung des KGVs nur eine geringe Prognosequalität hat, denn die Unternehmensgewinne sind gleichermaßen gewachsen. Ohne Zweifel würde den Märkten nach dem „run“ der letzten Monate eine kleine Verschnaufpause guttun, aber muss es gleich der große Crash sein? Ich erwarte eine längere Konsolidierung über die Zeit-Achse und nicht über die Preis-Achse, es gibt nämlich nach wie vor kaum Alternativen zu Aktien. Das Niedrigzinsumfeld macht Wertpapiere weiterhin zur attraktivsten Anlageklasse.

Kostenloses E-Book: Money Management - Bekommen Sie das Risiko beim Trading in den Griff

Hinweis: Geopolitische Risiken wurden bei der Analyse außer Acht gelassen.

Kleiner Hinweis von mir: Auf die Inflationszahlen schaun und auch auf die FAST schon logische Zinspolitik - somit relativiert sich Alles im Hinblick auf den "Diskontfaktor", etc. Stichwort: BEWERTUNG der Unternehmen. p.s. Rezession sehe ich nicht, Stichwort: ISM,...