Gold - das Ende der Hausse?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- Inline-Optionsschein auf GolAktueller Kursstand:VerkaufenKaufen

- Korridor Hit-Optionsschein aAktueller Kursstand:VerkaufenKaufen

Kurzer Hinweis in eigener Sache: Ich schreibe regelmäßig für die Publikationen "Traders Journal" und "Strategie Report", die Sie hier kostenlos abonnieren können: http://www.godmode-trader.de/service/newsletter/b2c

Um das Thema Gold kommt man derzeit einfach nicht herum – und das zurecht. Was wir momentan erleben ist historisch. Gold bewegt sich in langen Zyklen von mindestens 30 Jahren. Der aktuelle Zyklus scheint sich nun endgültig umzukehren. Damit dürfte eine lange Abwärtsbewegung folgen, die sich mehrere Jahre hinzieht.

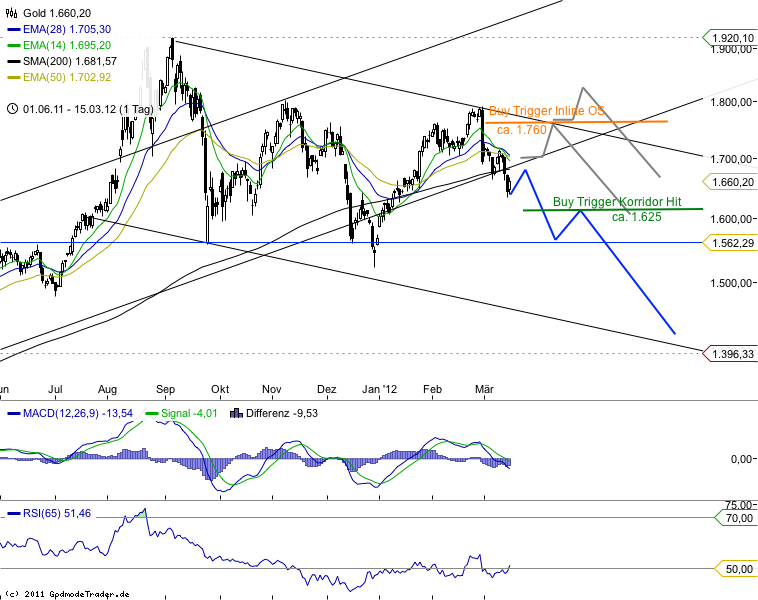

Der Goldcrash vergangenen Jahres war für mich der erste Anlass auf das Platzen der Goldblase hinzuweisen. Das Ende einer solchen Übertreibung wird immer durch einen ersten crashartigen Abwärtsimpuls angezeigt. Bei der letzten Goldübertreibung Anfang der 1980er Jahre verlor das Edelmetall innerhalb kürzester Zeit 40%. Beim Nasdaq waren es 36%. Anleger und Investoren, die davor nicht investiert waren, freuen sich dann, dass sie noch einmal die Gelegenheit haben einigermaßen günstig einzusteigen. Das treibt die Kurse noch einmal in die Höhe – in etwa in der gleichen Größenordnung wie der vorangegangene Crash. Gold verlor im letzten Jahr gut 18% und konnte daraufhin wieder 16% zulegen. Also alles absolut regelkonform. In meiner letzten Goldanalyse (erster Chart) vom 1.11.11 bin ich von zwei Szenarien ausgegangen. Gold sollte entweder wieder direkt an die obere Begrenzung des Aufwärtstrends steigen oder unter die 200 Tageslinie fallen um danach ein weiteres Top auszubilden. Die zweite Variante traf zu. Es war vorgesehen, dass Gold im ersten Quartal 2012 noch einmal bis ca. 1.850 Dollar ansteigt. Dass dieses Szenario noch eintritt, ist unwahrscheinlich. Der weitere Weg von Gold muss daher neu bewertet werden. Die Ereignisse der letzten Wochen deuten auf ein schnelleres Ende der Goldhausse hin. Das kommt zwar nicht unerwartet, allerdings eben doch schneller und heftiger als prognostiziert.

Charttechnisch ist die Lage momentan ziemlich eindeutig. Gold befindet sich in einem soliden Abwärtstrend. Das heißt allerdings nicht, dass Gold jetzt weiterhin ins bodenlose stürzt. Es ist eher von einer volatilen Abwärtsbewegung auszugehen, die Gold auch noch einmal problemlos an die 1.800er Marke heranführen kann. Erst beim Überschreiten dieser alten Hochs muss man sich ernsthaft Sorgen über den Abwärtstrend machen. Nach jetzigen Gesichtspunkten ist es aber sinnvoll, Gewinne bei Kurserholungen zu sichern bzw. auch verlustreiche Longpositionen bei Erholungen abzubauen. Da das Ende von solchen Zyklen bzw. Blasen letztlich weniger spektakulär verläuft als viele glauben, sind Anleger versucht ihre Positionen zu halten oder sogar noch große Positionen aufzubauen. Erst nach Monaten von zähen Verlusten wird dann aufgegeben. Gold bietet derzeit exzellente Tradingchancen. Als Investitionsobjekt hat Gold meiner Meinung nach allerdings ausgedient. Dafür gibt es drei Gründe. Der erste ist die angeschlagene technische Verfassung des Metalls. Der zweite ist rein zyklischer Natur. Gold bewegt sich in langen Zyklen und der jetzige sollte 2012/13 spätestens aber 2014/15 zu Ende gehen. Viel wichtiger sind aber wohl die Parallelen zur letzten Goldblase. Die 70er Jahre waren geprägt von hoher Inflation und schwierigen ökonomischen Bedingungen. Das gesamte wirtschaftliche Umfeld ist im Großen und Ganzen ähnlich. Ein entscheidender Unterschied ist jedoch die Inflation und Inflationserwartung. Nach 2008 wurden die Märkte, wie im Prinzip auch heute noch, mit sehr viel Liquidität versorgt. Nicht zuletzt diese Geldschwemme und wirtschaftliche Unsicherheit haben Gold in die Höhe getrieben. Die Angst vor übermäßiger Inflation bei einem immer stärker abwertenden Dollar ließ quasi nur eine Schlussfolgerung zu: Gold kaufen. Jetzt stellt sich heraus, dass die Inflation moderat geblieben ist und wohl auch weiterhin moderat bleiben wird, dass die Wirtschaft stärker ist als erwartet, was wiederum mittelfristig zum Ende der Dollarabwertung führen wird und langfristig zu steigenden Zinsen und weiter aufwertendem Dollar. Das Argument Inflationsschutz verliert an Kraft. Die Angst vor dem ganz großen Schuldenkollaps ist zunächst gebannt. Die Wirtschaft wächst wieder und die USA sind doch nicht so marode und am Ende wie erwartet usw. Vor allem die gute Verfassung der Wirtschaft bedeutet steigende Risikoaffinität. Bereits jetzt beginnt die Flucht aus sicheren Anlagen. Das betrifft nicht nur Gold, sondern auch vor allem Staatsanleihen. Hier zeichnet sich ebenfalls ein Trendwechsel ab. Die Kurse fallen, die Zinsen steigen. All diese fundamentalen Gründe sind bereits gut in den Charts zu erkennen. Der Geschichte von Gold als Fluchtwährung wird gerade nach und nach jegliche Grundlage entzogen.

Damit komme ich zum wichtigsten Punkt: Wie kann man als Anleger von dieser Situation profitieren? Zunächst möchte ich noch einmal betonen, dass keine übermäßige Hast notwendig ist. Ist die Trendumkehr bei Gold nachhaltig, bedeutet das dennoch nicht das schnelle Geld mit Shortpositionen. Der Preisverfall dürfte sich Jahre hinziehen. Auf Sicht einiger Wochen bis Monate gibt es zwei Szenarien. Das favorisierte Szenario sieht eine Erholung des Goldpreises bis max. 1.705 vor. Danach sollte sich der Abwärtstrend teils volatil fortsetzen. Die zweite Variante erlaubt dem Goldpreis einen Anstieg bis ca. 1.760, um dann ebenfalls wieder zu fallen. Vom favorisierten Szenario lässt sich mit einem Korridor Hit Optionsschein profitieren. Der Schein DE000SG2TJZ5 hat eine Laufzeit bis 6.6.12. Erreicht der Goldpreis bis dahin die Grenzen von 1.400 oder 1.850 USD wird der Schein mit 10 Euro zurückgezahlt. Werden diese Grenzen nicht erreicht, verfällt der Optionsschein wertlos. Sinn des Scheins soll es allerdings nicht sein, tatsächlich bis zum Laufzeitende zu warten. Ein Erreichen der Grenzen bis Juni 2011 ist nämlich eher fragwürdig. Mit dem Schein wird darauf gewettet, dass der Goldpreis sich ausgehend von 1.625 (Buy Trigger) wegbewegt und dort nicht stagniert. Dabei ist es egal, in welche Richtung das geschieht. Der Vorteil dieser Strategie ist eine sehr hohe Hebelwirkung des Scheins ohne eine KO Grenze zu haben. Zudem besteht eine gewisse Flexibilität bezüglich der Kursrichtung. Sollte Gold wider erwarten rasch ansteigen, wird ebenso profitiert wie von weiter fallenden Kursen. Das klingt jetzt ein wenig nach eierlegender Wollmilchsau. Verluste treten vor allem dann ein, wenn Gold sich in einer engen Range über Tage und Wochen nicht bewegt. Zum einen gewinnt der Schein ohne Kursbewegung nicht, zum anderen spielt auch die Volatilität eine große Rolle. Steigende Volatilität heißt auch eine Aufwertung des Scheins, fallende Volatilität ist gleichbedeutend mit fallenden Kursen. Bei exotischen Optionsscheinen ist die Volatilität häufig ein extremer Preisfaktor. Wird der Schein also bei moderater Volatilität in der Kaufzone erworben und tritt dann nicht die erwartete Kursbewegung ein, sollten Sie nicht zu lange mit dem Verkauf des Scheins warten, um Ihre Verluste zu begrenzen. Zeitwertverlust und sinkende Volatilität können nach einer Weile den Preis des Optionsscheins soweit drücken, dass selbst bei dann erwünschter Kursbewegung nur mehr eine geringe Rendite zu erwirtschaften ist, wenn überhaupt. Tritt das favorisierte Szenario ein, liegt das Renditeziel bei min. 35%. Ist diese Rendite erreicht, sollten Gewinne mitgenommen werden.

Soviel zur Hauptvariante. Tritt das zweite Szenario ein, also steigt der Goldpreis bis 1.760, kann der Inline Optionsschein DE000SG2Q989 gekauft werden. Mit dem Schein wird darauf gesetzt, dass sich der Goldpreis bis Laufzeitende (6.6.12) in der Range 1.150-1.850 bewegt. Werden diese Grenzen über- oder unterschritten, verfällt der Schein wertlos. Andernfalls wird der Maximalbetrag von 10 Euro ausbezahlt. Die KO Grenze ist vergleichsweise nah am Einstiegskurs von ca. 1.760. Diese Strategie ist also spekulativ. Ein Stop Loss kann bei 1.780 gesetzt werden. Gewinnmitnahmen sind im Bereich 1.650 USD sinnvoll. Das Renditeziel beträgt hier ca. 45%.

Wenn Sie meine Artikel regelmäßig verfolgen, wissen Sie bereits, dass ich einen spekulativen Ansatz mit exotischen Produkten verfolge. Die Strategien versprechen hohe Gewinne, können aber auch zu hohen oder Totalverlusten führen. Setzen Sie daher bitte niemals mehr Geld ein, als Sie zu verlieren gewillt sind.

Clemens Schmale

Technischer Analyst bei GodmodeTrader.de

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.