Gehebelt Traden / Hoher Hebel gleich hoher Gewinn?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VerkaufenKaufen

Hebelzertifikate gibt es mittlerweile mit den verschiedensten Bezeichnungen, das Prinzip ist aber bei allen relativ ähnlich. Sie bieten die Möglichkeit mit geringem Einsatz ein Vielfaches zu bewegen. Der Hebel sagt dabei letztlich aus, um ein Wievielfaches es sich dabei handelt. Wie auch im letzten Beispiel beschrieben, ist die Höhe des Hebels letztlich von untergeordneter Bedeutung. Darauf kommt es nicht an.

In vielen Fällen handeln die Marktteilnehmer besonders die Hebelzertifikate die einen möglichst hohen Hebel bieten. Es wird erwartet, so den maximal möglichen Gewinn zu erzielen. Der mögliche Verlust, wenn die Position nicht in die erwartete Richtung läuft steht dem aber in nichts nach. Bei jedem Trade ist es unter Berücksichtung des Moneymanagement sinnvoll das Risiko von Beginn an zu definieren und zu begrenzen. Mit dem Hebel hat dies noch nichts zu tun.

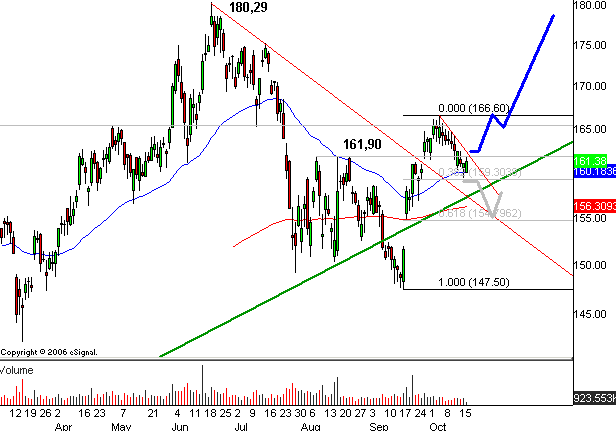

Sinnvoll ist es im Allgemeinen, sofern nicht bereits ähnliche Positionen bestehen, das Risiko in einer neu zu eröffnenden Tradingposition auf ca. 1 % zu begrenzen. Das bedeutet, wie auch im letzten Beispiel beschrieben, bei einem Depotvolumen von 30.000 Euro ein Risiko für diese Position von 300 Euro. Gehandelt werden soll beispielsweise die Aktie der Allianz wenn es zu einem Anstieg über 163,00 Euro kommt. Die Aktie bildete einen Rücksetzer auf eine bei 159,30 Euro liegende Unterstützung aus und könnte, die mit dem Überwinden von 161,90 Euro begonnene bullische Entwicklung fortsetzen. Wenn ein Einstieg bei 163,05 Euro erfolgen soll und der Stopp-Loss bei 158,90 Euro festgelegt wird bedeutet dies ein Risiko in einer einzelnen Aktie von 4,15 Euro. 300 Euro dürfen riskiert werden, so dass sich eine mögliche Stückzahl von 300,00 Euro / 4,15 Euro = ca. 72 Stück ergibt. Diese 72 Stück stellen beim Einstieg einen Gegenwert von ca. 11.740 Euro dar. Fast 40 % des Depotvolumens würden bereits für diesen Trade verbraucht werden, was wenig sinnvoll ist. Das verfügbare Kapital schrumpft deutlich und schränkt die weiteren Möglichkeiten ein. Das Tradesetup ist aber aussichtsreich bei hohem Potenzial im Vergleich zum Risiko. Die Position soll im Falle eines weiteren Anstieges eröffnet werden. Auf ein Hebelzertifikat kann in diesem Fall zurückgegriffen werden.

Hier bieten sich die verschiedensten Möglichkeiten einen Hebel zu wählen. Überschlägig gerechnet würde sich ein Hebel von 20 am Einstiegspunkt bieten wenn der Strikepreis bei ca. 155 Euro liegt. Bei einem Strikepreis von ca. 147 Euro würde sich ein Hebel von 10 im Zertifikat bieten und bei einem Strikepreis von ca. 130 Euro ein Hebel von 5. Ein hoher Hebel bedeutet eine größere Partizipation an der Kursbewegung. Steigt die Aktie weiter, dann wird sich das Hebelzertifikat mit dem Hebel von 20 viermal so stark entwickeln wie das Zertifikat mit einem Hebel von 5. Ein Anstieg der Aktie auf 180 Euro würde einen Gewinn von rund 10 % bedeuten. Investiert man nun in das Hebelzertifikat mit dem Hebel von 5 dann fallen für diesen Fall schon 50% Kursgewinn an, bei dem Zertifikat mit dem hohen 20er Hebel können sogar 200 % erzielt werden. Für den geplanten Trade ist diese Höhe des prozentualen Kursgewinnes aber nicht im Ansatz von Belang.

Der Trade basiert auf dem festgelegten Risiko. Dieses wurde mit 300 Euro berechnet und ist nicht veränderbar. Der Unterschied bei der Nutzung der Hebelzertifikate zeigt sich nur im gebundenen Kapital. Während für ein Direktinvestment 11.740 Euro nötig sind, ist bei einem Hebel von 5 nur ein fünftel aufzuwenden. 11.740 Euro / 5 = 2.348 Euro werden benötigt wenn auf das Hebelzertifikat mit dem Strikepreis bei ca. 130 Euro zurückgegriffen wird. Bei einem Hebele von 10 werden für den Trade nur noch 1.174 Euro benötigt. Das Hebelzertifikat mit einem Strikepreis von ca. 155 Euro und einem Hebel von 20 ermöglicht es sogar, den Kapitalbedarf auf 11.740 / 20 = 587 Euro zu reduzieren. Wenn der Stopp-Loss-Punkt anhand der Entwicklung des Basiswertes beachtet wird, nimmt der Trade in jedem Fall einen ähnlichen Ausgang. Gewinne und Verluste sind gleich, egal ob die Aktie selbst gekauft wurde oder ein Hebelzertifikat mit hohem oder niedrigem Hebel eingesetzt wird.

Der hohe Hebel bietet somit den Vorteil wenig Kapital zu binden. Das zur Verfügung stehende Kapital kann dann für weitere Tradinggelegenheiten verwendet oder zur Absicherung eingesetzt werden. Ebenso würde sich für das dargestellte Beispiel eine Positionserhöhung mit angepasstem Stopp anbieten wenn es über die 166,60 Euro geht. Kapital dafür ist genügend vorhanden. Das Zertifikat mit dem hohen Hebel bietet aber nicht nur Vorteile. Auf die Nachteile werde ich in einem kommenden Beitrag eingehen.

Mit freundlichen Grüßen

Marko Strehk - Charttechnischer Analyst und Trader bei GodmodeTrader.de

Gehebelt Traden / Alles auf eine Karte oder auf viele Karten setzen? vom 13.10.2007 / 15.43 Uhr

Gehebelt an einer Kursbewegung profitieren lässt sich über verschiedene Möglichkeiten.

Neben den bereits lange am Markt existierenden Futures, Optionen und Optionsscheinen gibt es seit einigen Jahren eine Vielzahl von Hebelprodukten sowie zuletzt auch CFD´s. Teilweise sind diese Instrumente unterschiedlich konstruiert, die haben aber eine entscheidende Gemeinsamkeit: Den Hebel. Besonders über Hebelprodukte und CFD´s lässt sich einfach nachvollziehbar die Hebelwirkung bemessen und nutzen.

In vielen Fällen herrscht die Auffassung: Hoher Hebel gleich hoher Gewinn. Und hohe Hebel bieten sich besonders bei den großen Basiswerten wie beispielsweise den Indizes und Währungen. Es genügt dabei nur eine kleine Bewegung des Basiswertes und Sie können einen hohen Gewinn erzielen. Das Kapital lässt sich mit Hebelwirkung schnell verdoppeln, was aber häufig außer Acht gelassen wird, das Kapital kann genauso schnell auf einen kleinen Rest zusammenschrumpfen wenn der Basiswert nicht in die erwartete Richtung läuft. Möglich ist beispielsweise bei CFD´s ein Hebel von 100 auf den DAX. Einsetzbar ist dieser aber nicht. Es macht realistisch keinen Sinn, bei einer geplanten strukturierten Depotführung, einen Hebel von 100 auf den Index einzusetzen. Solche Trades können zwar gegebenenfalls eine zeitlang gut gehen, die Vernichtung des Depotkapitals ist aber auf geraume Zeit wahrscheinlicher. Bei Aktien ist zwar im Vergleich ein Hebel von nur ca. 33 möglich aber auch dieser kann realistisch nicht ansatzweise ausgeschöpft werden. Eine Bewegung von 3% in die richtige Richtung verdoppelt zwar das Kapital, die Verlustmöglichkeiten stehen dem aber nicht nach.

Sind derart hohe Hebel deshalb unnötig? Nein, denn sie eröffnen Möglichkeiten. Über die Hebelwirkung lässt sich erreichen, dass deutlich weniger Kapital in einem Trade gebunden werden muss als dies bei einem Direktinvestment der Fall wäre. Mit wenig Kapital kann ein hohes Volumen am Markt bewegt werden. Das nicht benötigte Kapital kann somit anderweitig angelegt werden. Es lassen sich darüber Trades in anderen Märkten eröffnen oder Absicherungspositionen eingehen. Die Depotstruktur kann so ausgeglichen und diversifiziert gestaltet werden, es bieten sich bessere Möglichkeiten für das Moneymanagement.

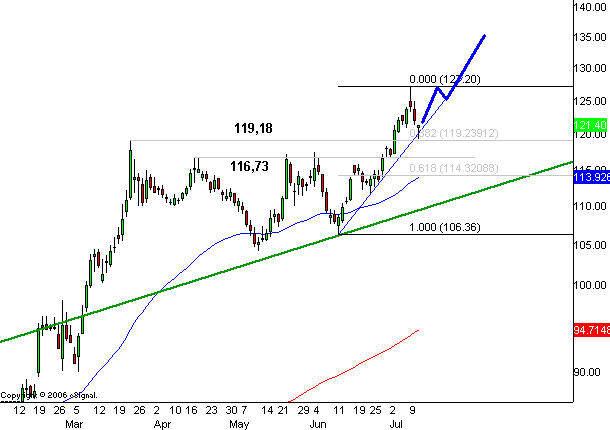

Ein Beispiel: In der unten im Chart dargestellten Aktie von Volkswagen solle eine Tradingposition eröffnet werden. Die Aktie bestätigt einen bereits erfolgten Kursausbruch und könnte bis in den Bereich 127,20 Euro bzw. 140,00 Euro ansteigen. Zum Kurs von 122,00 soll die Aktie gekauft werden, der Stopp-Loss wird unter dem letzten Zwischentief bei 119,30 Euro platziert. Basis des Moneymanagements ist das Risiko bezogen auf das Gesamtkapital, welches Sie in dieser Position eingehen. Es empfiehlt sich, unter Berücksichtung gegebenenfalls bestehender Positionen ein Risiko von 1 % des Tradingkapitals. Bei einem Depotvolumen von angenommenen 30.000 Euro würde dies bedeuten, dass 1 % also 300 Euro in der Position riskiert werden. Der Abstand zwischen dem Einstiegskurs bei 122,00 Euro und dem Stopp-Loss bei 119,30 Euro beträgt 2,70 Euro. 2,70 Euro laufen also in einer einzelnen Aktie als Verlust auf unter der Annahme dass die Position durch den Stopp läuft. Da 300 Euro riskiert werden können, kann eine Anzahl von 300 Euro / 2,70 Euro = ca. 111 Stück gekauft werden. Diese 111 Stück verbrauchen ein Tradingkapital von 111 * 122,00 = 13.542 Euro. Das wiedrum bedeutet, fast die Hälfte des insgesamt zur Verfügung stehenden Kapitals ist in diesem Trade gebunden. Unbedingt sinnvoll ist das nicht. Die weiteren Möglichkeiten werden stark eingeschränkt. Bereits ein weiterer ähnlicher Trade würde das zur Verfügung stehende Kapital fast aufbrauchen und Sie sind nur in 2 Positionen investiert. So kann keine Diversifizierung erfolgen. Gegebenenfalls kommt es im Markt zu einer Rallye, nur eben die beiden Positionen laufen nicht mit. Das Risiko wurde zwar sinnvoll gewählt, auch die Tradesetups sind gegebenenfalls aussichtsreich, nur das Depotkapital ist verbraucht.

Dafür bietet es sich an, die Hebelwirkung zu nutzen. Beispielsweise bietet sich über CFD bei Volkswagen ein Hebel von ca. 33. Damit lässt sich die gleiche Positionsgröße eingehen, es wird aber deutlich weniger Kapital gebunden. In diesem Fall fallen nur 13.542 Euro / 33 = 410 Euro als zu hinterlegende Margin an. Dies entspricht dann nicht mehr knapp der Hälfte des Depotkapitals sondern nur noch rund 1,5%. Mit dem verbleibenden Kapital lässt sich dann in anderen Märkten investieren, in die Gegenrichtung bei schwachen Basiswerten spekulieren oder die Position gegebenenfalls nochmals aufstocken. Der Effekt ist innerhalb des Trades derselbe. Dabei ist es völlig belanglos wie hoch der Hebel ist. Mit der gehebelten Position kann genauso viel Gewinn erzielt werden wie dies bei einem Investment von 13.542 Euro der Fall wäre. Der Verlust im Falle des direkten Ausstoppens entspricht auch bei der gehebelten Position ca. 300 Euro. Aber auch bei einem Hebel von 10 oder 5 welcher sich über Hebelzertifikate schnell erreichen lässt, ändert sich am Ausgang des Trades nicht. Der Gewinn wird dadurch nicht größer, der Verlust auch nicht. Bei einem Hebel von 10 würden in diesem Trade 1.354 Euro gebunden werden, bei einem Hebel von 5 ein Betrag von 2.708 Euro. Alles bezogen auf das Depotvolumen von 30.000 Euro.

Die Höhe des Hebel, das soll dieses Beispiel zeigen, ist letztlich völlig belanglos. Sofern es dabei um einen geplanten Trade geht der unter dem Gesichtspunkt des Money- und Risikomanagement in einem angemessenen Verhältnis zum Depot steht, ist die Höhe des Hebels völlig unwichtig. Der Vorteil der Hebelwirkung ist jedoch der, dass er die Möglichkeiten des Tradings erweitert. Natürlich sollte bei Hebelzertifikaten das gewählte Zertifikat nicht so eng am Kurs liegen dass dieses ausgeknockt wird bevor der Stopp-Punkt erreicht wird.

Dadurch, dass mehr Kapital bewegt werden kann kommt es natürlich zu Finanzierungskosten. Es wird wenig Kapital aufgewendet und damit ein Vielfaches an Kapital bewegt, dieses Kapital, welches über den eigenen Einsatz hinausgeht, muss finanziert werden. Und auch hier gibt es im Gesamtsortiment gehebelter Produkte keine Ausnahme. Ob nun bei CFD, Hebelzertifikaten, Optionsscheinen oder Futures, überall muss der Anleger Finanzierungskosten tragen. Diese werden nur bei einigen gehebelten Produkten nicht so offensichtlich bemerkt, vorhanden sind sie dennoch. Die Unterschiede bewegen sich aufs Jahr gesehen nur im unteren einstelligen Prozentbereich. Im Gegenzug kann aber das nicht benötigte Kapital wiederum gewinnbringend, auch beispielsweise zum Tagesgeldsatz angelegt werden.

Mit freundlichen Grüßen

Marko Strehk - Charttechnischer Analyst und Trader bei GodmodeTrader.de

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.