Euroland ist (k)einen Schritt weiter

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Der griechische Schuldenschnitt, ein wesentlicher Bestandteil des zweiten Rettungspakets, ist perfekt. So liegt die freiwillige Beteiligungsrate am Schuldenschnitt bei knapp 86 Prozent. Das von der griechischen Regierung angepeilte Ergebnis einer freiwilligen Beteiligung jenseits der 90 Prozent wurde damit aber nicht erreicht, so dass nun die Collective Action Clauses - also die nachträgliche Änderung der Anleihekonditionen, mit denen man alle, auch den Rest der Gläubiger zur Umschuldung zwingt - zum Einsatz kommen.

Damit nimmt man die Unwägbarkeiten eines möglichen Zahlungsausfalls - die ISDA (International Swaps and Derivatives Association) berät zeitnah erneut über diesen Sachverhalt - zwar in Kauf. Ungemach für die Finanzmärkte dürfte aber nicht drohen. Denn sollte die ISDA kein Kreditereignis ausrufen, ändert sich ohnehin nichts. Sollte sie im Gegenteil für ein Kreditereignis plädieren, wird lediglich eine Netto-Summe der CDS-Versicherungsleistungen von umgerechnet rund 2,5 Mrd. Euro fällig, was im Vergleich zu den Anleiheabschreibungen im Wert von 150 Mrd. Euro nur einen Tropfen auf den heißen Stein darstellt, also Peanuts. Die Furcht vor einem zweiten Finanzmarktkollaps à la Lehman-Pleite stellt sich also allein aus Sicht der fällig werdenden CDS-Versicherungsleistungen als völlig übertrieben dar. Ein hohes Maß an Unsicherheit ist aktuell nicht in Sicht, selbst wenn die Nervosität an den Märkten kurzfristig durchaus zunehmen könnte.

Welche Struktur der Schuldenschnitt letztlich auch annehmen mag: Er ist nur ein erster notwendiger Schritt, der Griechenland den Weg zum Austritt aus der Europäischen Währungsgemeinschaft ebnet. Denn angesichts der aussichtslosen, ja depressiven Lage - insbesondere auf wirtschaftlicher und sozialer Ebene - ist es fast schon langweilig zu betonen, das ein Austritt Griechenlands zur nachhaltigen Gesundung der einzige Weg ist und bleibt. Nur über einen Austritt können die nötigen Impulse, wie z.B. eine Währungsabwertung, für die am Boden liegenden Wirtschaft geschaffen und damit eine Wachstumsperspektive erzeugt werden. Nur dann kommen die privaten Investoren wieder, ohne die eine Gesundung unmöglich ist. Und nur so kann man auch eine nachhaltige Entschuldung mit Hilfe von Wirtschaftswachstum erzeugen. Im Klartext: Die Preise für griechische Produkte müssen sinken, damit sie überhaupt Kaufinteresse wecken. Da eine interne Abwertung an ihre sozialen Grenzen stößt, ist die externe über Abwertung notwendig.

EZB verschafft den Finanzmärkten eine Sorgenpause

Unterdessen stellt die EZB gleichermaßen eindrucksvoll wie unmissverständlich klar, dass sie mit ihrer massiven Liquiditätsflut für „geldtechnische“ Ruhe an den euroländischen, vor allem den peripheren Finanzmärkten sorgen will.

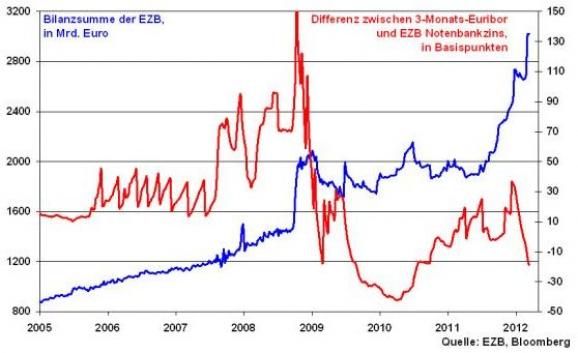

Hat in früheren Krisen, so z.B. nach dem Platzen der Dotcom-Blase, eine für heutige Verhältnisse minimale Liquiditätsausweitung von ca. 140 Mrd. Euro zwischen 1999 und 2000 gereicht, um die Verwerfungen in Euroland zu beseitigen, so wurde nach der Lehman-Pleite in den Jahren 2008 und 2009 bereits viermal so viel Geld in Umlauf gebracht. Man musste schließlich auf zuvor ungekannte Finanzmarktturbulenzen reagieren, um den Unsicherheitsschock auf das euroländische Bankensystem und letztlich auch auf die Realwirtschaft zu bekämpfen. Und in der jetzigen Euro-Krise legt die EZB kräftig nach und hat den Banken seit dem 22. Dezember rund 1 Bill. Euro zur Verfügung gestellt.

Eine Eskalation der Euro-Krise muss schließlich verhindert und das extreme Misstrauen auf dem Interbankensektor ähnlich wie schon zu Lehman-Zeiten zurückgedrängt werden. Diese „Lernkurve“ der EZB ist an der Ausweitung ihrer Bilanzsumme, die sich mittlerweile auf über drei Billionen Euro beläuft, deutlich erkennbar. Diese unkonventionellen - wenn auch nicht mit regulärer geldpolitischer Stabilität zu vereinbarenden - Maßnahmen zeigen klare Erfolge. Das Misstrauen auf dem euroländischen Bankensektor - ausgedrückt in der Differenz zwischen dem 3-Monats-Euribor und dem EZB Notenbankzins - hat sich deutlich zurückgebildet.

Und auch zukünftig wird die EZB kaum die Möglichkeit ergreifen, ihre üppige Unterstützung für die euroländische Wirtschaft einzuschränken. Neben weiteren unkonventionellen Maßnahmen, für die sie sich auf der letzen Notenbanksitzung eine Hintertür offen hielt, sind auch weitere Senkungen der Notenbankzinsen möglich. Ohnehin sind die Falken (Deutschland, Niederlande, Finnland) im Entscheidungsgremium der EZB, dem Direktorium, in der Minderzahl. Die Tauben haben mit etwa 70% - das ist der Club Med - die klare Oberhand. Für sie hat die konjunkturelle Erholung in Euroland - insbesondere der Peripheriestaaten - oberste Priorität. Die Inflationsbekämpfung wird definitiv zurückgestellt. Das zeigt schon die Aussage von Draghi, dass der Preisdruck tatsächlich zunimmt, ohne aber, dass auf diese Aussage restriktive geldpolitische Maßnahmen folgen.

Ölpreis noch keine Gefahr für euroländische Aktien...

Daran ändert auch der aktuell hohe Ölpreis, der an seine Höchststände von vor einem Jahr anknüpft, nichts. Denn aufgrund des Paradigmenwechsels der EZB - weg vom früheren Dogma der Preisstabilität und hin zur heutigen Konjunktur- und Finanzmarktstabilität - und der damit betriebenen, künstlichen Verlängerung der Konjunkturzyklen zieht ein hoher Ölpreis nicht zwangsläufig wie noch zu Bundesbank-Zeiten 1979 bis 1982 deutliche Notenbankzinserhöhungen zur Minderung des Inflationsdrucks und damit auch keine Konjunkturabkühlung nach sich. Vor diesem Hintergrund haben insofern die typisch zyklischen Aktienwerte - z.B. aus den Branchen Energie, Grundstoffe sowie Industriewerte - kein großes Ungemach von hohen Ölpreisen zu befürchten.

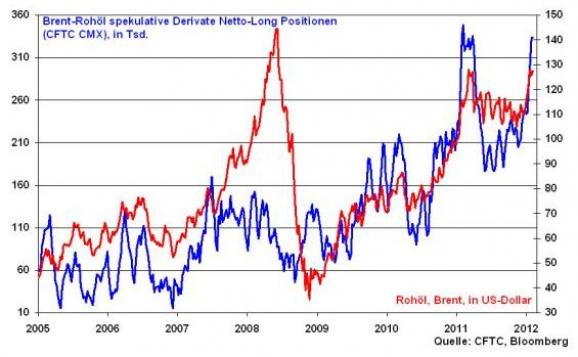

Grundsätzlich ist der aktuell hohe Ölpreis nicht auf eine reale Angebotsverknappung zurückzuführen. Vielmehr sind es die üppig vorhandene Liquidität und die Gefahren, die vom israelisch-iranischen Konflikt herrühren, die über den Terminmarkt die Preise treiben. Die Anzahl spekulativer Positionen, die auf einen Anstieg des Ölpreises setzen, befinden sich auf dem höchsten Stand seit den Unruhen im Zuge des arabischen Frühlings.

Sollte der bislang verbale Konflikt zwischen Israel und dem Iran allerdings tatsächlich zur Realität werden, dürfte der daraus resultierende, teilweise Angebotsausfall der OPEC, auch über die mögliche Sperrung der Straße von Hormuz, schwer zu kompensieren sein. Dann dürften sich die Verknappung des Rohstoffs und ein folgender, spürbarer Ölpreisanstieg auch in nachhaltig höheren Produktionskosten und sinkenden Gewinnmargen der zyklischen Unternehmen sowie in schwächeren Aktienkursen bemerkbar machen.

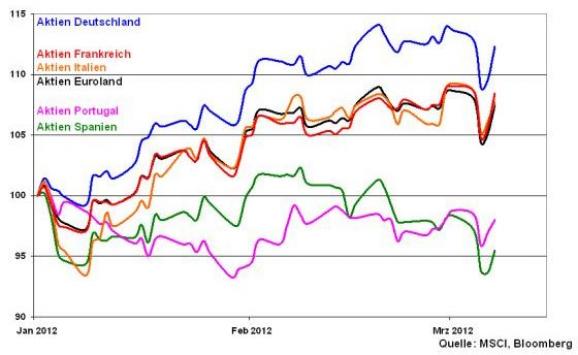

Die EZB schmiert die euroländischen Aktienmärkte

Bei fortschreitender „technischer“, also geldpolitischer Entspannung der Euro-Krise besteht keine große Gefahr für die europäischen Aktienmärkte. Und dann gibt es auch keinen ernsthaften Grund, strategisch nicht in Euro-Aktien - auch außerhalb Deutschlands - zu investieren. So kann der breite euroländische Aktienmarkt seit Jahresbeginn trotz der kürzlichen Kursverluste eine positive Trendwende nach oben vorweisen. Das gilt aber auch für Italien, das als zweitgrößte Volkswirtschaft der Eurozone zusätzlich über vernünftige Wirtschaftsstrukturen, z.B. im Bereich Maschinenbau, verfügt. Das Wohl und Wehe des spanischen Aktienmarkts hängt davon ab, dass das Land mit seinen Reformen, gerade am Arbeitsmarkt, Ernst macht. Ein Handicap ist sicherlich, dass sein Defizitziel auch 2012 wohl höher ausfallen wird als mit Brüssel vereinbart.

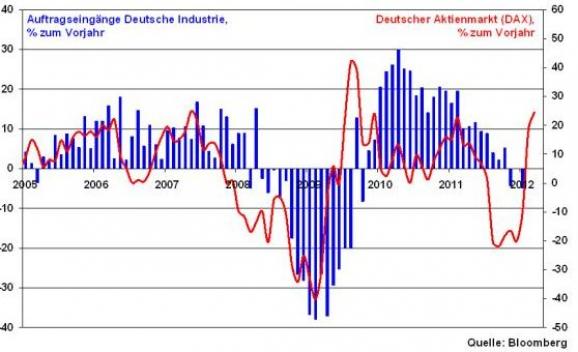

Deutsche Konjunkturdelle keine Sorge für den Aktienmarkt

In Deutschland bleibt die fundamentale Aktienstimmung positiv. Aufgrund der deutlich aufwärtsgerichteten Frühindikatoren wird die schwache Auftragslage im Januar in der deutschen Industrie lediglich als leichtes Nachbeben des konjunkturellen Schwächeanfalls im IV. Quartals gesehen und stellt insofern keine nachhaltige Belastung für den Deutschen Aktienindex dar.

Aus charttechnischer Sicht konnte der DAX den Widerstand bei rund 6750 Punkten zurückerobern, so dass nun Kurspotenzial bis zum Widerstand bei 6850 Punkten gegeben ist. Sollte auch diese Hürde genommen werden, darf ein erneuter Anlauf auf die psychologisch wichtige Marke bei 7000 Zählern, an der nun auch der charttechnische Aufwärtstrend verläuft, ins Auge gefasst werden.

Unterstützung erhält der Aktienmarkt hierbei auch von Unternehmensseite. Bisher konnten 60 Prozent der DAX-Unternehmen mit ihren Bilanzzahlen für das abgelaufene Quartal die Analystenerwartungen übertreffen.

Das gilt u.a. aktuell auch für den Sportartikelhersteller Adidas, der sowohl beim Nettoergebnis als auch beim Umsatz eine deutliche Steigerung erzielen konnte. Zudem verzeichnet man mit dem Gesamtergebnis 2011 einen Unternehmensrekord. Das Konzerergebnis legte um gut 11 Prozent zu. Zudem ist der Ausblick für 2012 solide, u.a. aufgrund der anstehenden Fußball-Europameisterschaft. Die ausgeschüttete Dividende für 2011 beläuft sich auf einen Euro und liegt damit 25 Prozent über der des Vorjahrs.

Sogar RWE konnte die Analystenerwartungen übertreffen, auch wenn das Nettoergebnis bereinigt um Sondereffekte nur schwach ausfiel. Im abgelaufenen Jahr hatte der Versorger stark unter dem Atomausstieg und teuren Gasverträgen zu leiden, die das Konzernergebnis belasteten. Das macht sich auch bei der Dividende bemerkbar. Anstatt wie im Vorjahr 3,50 Euro werden lediglich 2 Euro ausgeschüttet. Das Unternehmen gibt jedoch einen stabilen Ausblick.

Dividendensaison - Es ist angerichtet

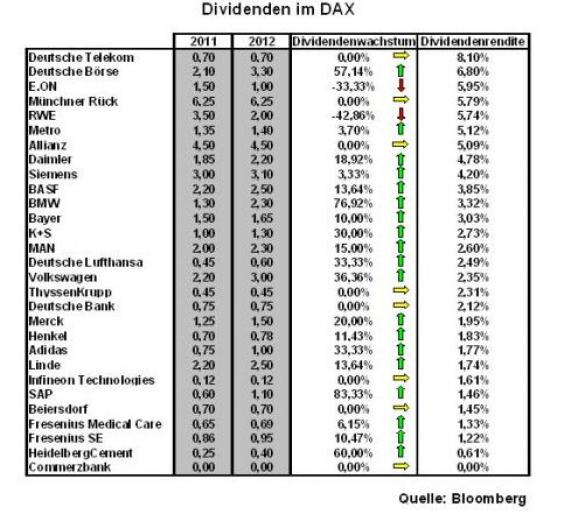

Apropos Dividende: Für die DAX-Unternehmen wird es ein gutes Dividendenjahr. Nahezu zwei Drittel aller im deutschen Leitindex gelisteten Unternehmen haben ihre Ausschüttungssummen erhöht, im Durchschnitt um knapp 30 Prozent.

Grafik der Woche: Dividendenzahlungen und -wachstum im DAX, in Euro

Damit dient auch die anstehende Dividendensaison als Unterstützung für den Aktienmarkt. Überhaupt liefern Substanzaktien aus den Bereichen Telekommunikation oder Energie auch nach Abzug der Inflation eine ordentliche Dividendenrendite, die die Umlaufrendite von deutschen Staatsanleihen in den Schatten stellt. Es bleibt dabei: Dividendenpapiere sind die besseren Staatsanleihen.

Und was passiert in KW 11?

In Euroland dürfte das anstehende Treffen der Eurogruppe der Finanzminister weiteren Aufschluss im Dauerbrenner "Quo vadis, Euroland" liefern.

In Amerika zeichnen der sich erneut aufhellende Geschäftsklimaindex der Philadelphia Fed sowie das freundliche Verbrauchervertrauen der University of Michigan in Verbindung mit soliden Einzelhandelszahlen ein Bild der vergleichsweise langsamen, aber stetigen Konjunkturerholung. Auf der Fed-Zinssitzung wird man sich allerdings trotzdem eine Hintertür für unvorhergesehene Konjunkturzwischenfälle offen lassen.

In Deutschland weisen die ZEW Konjunkturdaten darauf hin, dass die Konjunkturschwäche Ende 2011 – auch in der Einschätzung der Analysten und nicht nur der Unternehmen wie beim ifo-Index - lediglich als Delle zu werten ist.

Willkommen im Staatskapitalismus

Aus dem Geschichtsunterricht kennen wir zwei sich diametral gegenüberstehende Gesellschaftsformen: Den Sozialismus mit seiner „verfeinerten“ Endversion des Kommunismus sowie den Kapitalismus. Ich mache aus meinem Herzen keine Mördergrube, wenn ich von ersterer Version nicht begeistert bin, da von der gut gemeinten Theorie von Marx in der Praxis immer nur viel Murx übrig blieb. Die zweite Variante ist die grundsätzlich überlegene, wohl wissend, dass sich auch der real existierende Kapitalismus in den letzten Jahren sicherlich nicht nur mit Ruhm bekleckert hat.

Grundsätzlich hat sich auch der Kapitalismus im Laufe der Zeit gewandelt. Vom tayloristischen Maschinenmenschen, über die soziale Marktwirtschaft bis hin zu deregulierten Märkten erleben wir heute seine neueste Ausprägung: Staatskapitalismus. Hierbei geht es nicht um Vergesellschaftung, sondern um die Einmischung der Politik in marktwirtschaftliche Prozesse. Der Staat hat sich zwar immer schon in volkswirtschaftliche Prozesse eingemischt. Traditionellerweise beschränkte sich der Staat aber auf die Setzung von Rahmendaten, in dessen Grenzen sich Marktwirtschaft in ihrem Auf und Ab bewegen konnte. Angesichts der global vielfältig zunehmenden Risiken ist der Staatskapitalismus aber offensichtlich angetreten, die Schokoladenseiten der Marktwirtschaft hervorzuheben. Dagegen sollen die wenig appetitlichen, typischen Krisensymptome der Marktwirtschaft erst gar nicht zur Verköstigung gelangen.

Die Schmackhaftmachung der Marktwirtschaft

In den Schwellenländern ist diese Versüßung der Marktwirtschaft deutlich zu schmecken. Sie kommt in China verständlicherweise gut an, schafft sie doch süßen Wohlstand, sogar weltpolitische Reputation und nicht zuletzt Zustimmung der Bevölkerung zur Regierung. Bei drohenden Geschmacksverirrungen in der Wirtschaft wird sofort nachgezuckert. Schließlich soll eine Stimmung wie bei der Schluckimpfung verhindert werden. So greift Peking stützend in den völlig überteuerten Hausmarkt ein, um die Mutter aller Immobilienblasen - diese Auszeichnung ist von Amerika längst an China weiter gereicht worden - an ihrer marktwirtschaftlichen Bereinigung, d.h. an ihrem Platzen, zu hindern. Die ansonsten mutmaßlich stattfindende Rezession, die über politische und soziale Verwerfungen auch schnell zur Renaissance des Status eines Schwellenlandes führen könnte, meidet die chinesische Führung natürlich wie der Teufel das Weihwasser. Aus chinesischer Sicht ist es die „Veredelung“ der Marktwirtschaft.

Make Up für die Aufhübschung der Euro-Krisenfratze

Und in der alten Welt? Was wäre wohl passiert, wenn die westliche Fiskal- und Geldpolitik nach der Lehman-Pleite die dunkle Seite der Marktwirtschaft nicht aufgehellt hätte? Die anschließende Flurbereinigung der Marktwirtschaft hätte wohl ähnliche Auswirkungen gehabt wie die Beseitigung einer fetten Fliege auf einer wertvollen Vase, die man mit einem Schuh erschlägt.

Ähnliche Veredelungen der Marktwirtschaft finden sich ebenso im Zuge der Euro-Krise. Hier hat die Euro-Politik ein besonderes Meisterstück hingelegt. Zur Abwendung des Öffnens der Büchse der Pandora wurden im Handumdrehen die Stabilitätskriterien auf dem Altar der volkswirtschaftlichen Happy Hour Eurolands geopfert. Und bei der Art und Weise der Entsorgung griechischer Schulden fällt mir nur noch die Bezeichnung absurdes Theater ein. Hatte nicht die Euro-Politik die Finanzindustrie vor zwei Jahren händeringend gebeten, zur Stabilisierung von Hellas deren Staatsanleihen zu erwerben. Und nach Kauf werden jetzt die eindeutigen Charaktermerkmale von Staatsanleihen, nämlich dass sie erstens risikolos sind und zweitens zu 100 Prozent zurückgezahlt werden, nicht nur verletzt, sondern abgetötet. Und die Asymmetrie der Gläubigerhaftung - die EZB wird beim Schuldenschnitt nicht herangezogen und die anderen freiwillig dazu gezwungen - lässt die Fassade der aufgehübschten Krisenfratze bröckeln. Welcher private Anleger wird zukünftig noch griechische Anleihen erwerben, wenn er die Katze im Sack kauft? Und das Ganze nur, um der vaterländischen marktwirtschaftlichen Eurozone mit juristischen Winkelzügen einen Staatsbankrott Griechenlands zu ersparen, der de facto bereits seit langem vorliegt und ohnehin ein Wesensmerkmal einer funktionierenden Marktwirtschaft ist.

Die eingesperrte Marktwirtschaft

Und wenn wir bei der Marktwirtschaft staatskapitalistisch nachhelfen, dann bitte schön aber auch mit Schmackes, unter Einspannung des stärksten Zugpferds, das wir haben: Der EZB. Dazu musste sie ihre Stabilitätshüllen fallen lassen und steht mittlerweile in ihrer prallen Schönheit vor uns. Die EZB betätigt sich völlig ungeniert als realer Staatsschuldenfresser, indem man das Inflationspflänzchen nicht mit UnkrautEX bekämpft, sondern mit sintflutartiger und billiger und risikoloser Liquidität düngt.

Und das nächste Element zur Verlängerung der Happy Hour der euroländischen Marktwirtschaft wird bereits diskutiert: Die Eurobonds.

Manch einer mag von Veredelung der Marktwirtschaft sprechen, de facto ist es eine eingesperrte Marktwirtschaft, eine Manipulation, die ihren Preis haben wird. Sollten nämlich die Begünstigten der staatskapitalistischen (Geld-)Politik nicht ihre erforderlichen Reformmaßnahmen durchführen, um zur eigentlichen Marktwirtschaft zurückzukehren, wird der ach so edle Staatskapitalismus über Inflation und Vertrauensverlust genauso in Verruf geraten wie der Sozialismus.

Robert Halver, Leiter Kapitalmarktanalyse der Baader Bank AG

Rechtliche Hinweise/Disclaimer und Grundsätze zum Umgang mit

Interessenskonflikten der Baader Bank AG:

http://www.baaderbank.de/disclaimer-und-umgang-mit-interessenskonflikten/

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.