Euro markiert neue historische Höchstmarke...

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

...bei 1.5978 – Daten Hypothek für USD!

Der Euro eröffnet heute bei 1.5940, nachdem gestern im US-Handel eine neue historische Höchstmarke bei 1.5978 erreicht wurde. Der USD konnte gegenüber dem JPY leicht an Boden gewinnen und notiert bei 102.05. Die „Carry-Trades“ befestigten sich weiter. EUR-JPY stellt sich auf 162.60 und EUR-CHF oszilliert bei 1.5935.

Einmal mehr ist die Korrelation der „Caryy-Trades“ zu freundlichen Aktienmärkten auffällig. Hinsichtlich der Aktienmärkte ist es schon erstaunlich, was unsere freien Märkte auf die Beine stellen. Höchstmarken bei Öl und USD nebst unerwartet schwachen Konjunkturdaten und hohen Inflationsdaten, die Zinssenkungsphantasien entgegenwirken, sind offensichtlich Katalysator freundlicherer Aktienmärkte. Wir nehmen diese Interpretationsvarianten zur Kenntnis.

Die Art und Weise, wie der Devisenmarkt mit dem G-7 Kommunique umgeht, darf als ein wenig despektierlich bezeichnet werden. Die erste Veränderung der Verbalakrobatik seit 2004 geht vor dem aktuellen Datenhintergrund unter. Offensichtlich ist die Verbalakrobatik der G-7 Elite nicht ausreichend, um die aktuelle Abwärtsbewegung des USD zu nivellieren! Ergibt sich hier eine Lernkurve bei der G-7 Elite?

Die Verbraucherpreise der Eurozone nahmen per März im Jahresvergleich um 3,6% nach zuvor 3,3% zu. Analysten hatten einen Anstieg auf 3,5% unterstellt. Ohne Tabak, Alkohol, Lebensmittel und Energie erhöhten sich die Preise im Jahresvergleich um 2,0% nach zuvor 1,8%. Energie war mit einer Zunahme um 11,2% wesentlicher Preistreiber. Der Bereich Lebensmittel, Tabak und Alkohol steuerte einen Anstieg um 5,6% bei.

An dieser Stelle drängt sich die Frage auf, in wie weit die EZB mit ihrer Zinspolitik Energiepreise und Lebensmittelpreise beeinflussen kann? Sie merken, dass es sich hier um eine rhetorische Frage handelt. Selbstredend handelt es sich hier um exogene Faktoren, die bereits so wirken, dass den Haushalten über die Preisanstiege freie Finanzmittel entzogen werden. Macht es unter derartigen Umständen Sinn, ohnehin finanziell belastete Haushalte mit Zinserhöhungen zusätzlich zu konfrontieren und gleichzeitig Lohnzurückhaltung einzufordern? Würden nicht zusätzliche Belastungen im Rahmen von Zinserhöhungen Lohnforderungen verschärfen? Würde mit Zinserhöhungen nicht gerade der gesellschaftliche Mittelstand, der grundsätzlich für gesellschaftspolitische Stabilität verantwortlich zeichnet, in der Substanz getroffen, wenn es nicht zu einem Lohnausgleich käme? „Food for thought!“

Die Daten aus den USA lieferten bei konsequenter Betrachtungsweise, die den Akteuren am Aktienmarkt offensichtlich fremder ist, als den Akteuren am Devisenmarkt, keine Entspannungssignale:

• Die Verbraucherpreise nahmen im Monatsvergleich um 0,3% zu. Im Jahresvergleich ergab sich eine Zunahme um 4,0% nach 4,1% (Spitzen im November und Januar bei 4,4%). Wir nehmen diesen Rückgang zur Kenntnis. Ich verweise auf unseren gestrigen Report hinsichtlich der Einordnung auch im Vergleich zur Eurozone (November 3,1%, Januar 3,2% … Abschwächung USD – Anstieg Rohstoffpreise in diesem Zeitraum …).

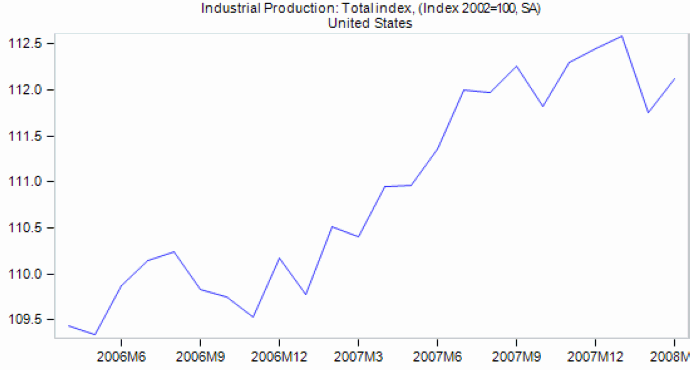

• Die Industrieproduktion (keine Preisbereinigung, Erzeugerpreise +1,1% per März im Monatsvergleich) nahm per März um 0,3% zu. Erwartet war ein unverändertes Ergebnis zum Vormonat. Der Vormonatswert wurde von -0,5% auf -0,7% revidiert, so dass das aggregierte Ergebnis nur marginal besser als erwartet war. Die Kapazitätsauslastung stellte sich auf 80,5% nach 80,3%. Die Prognose war bei 80,3% angesiedelt.

© Moody’s Economy.com

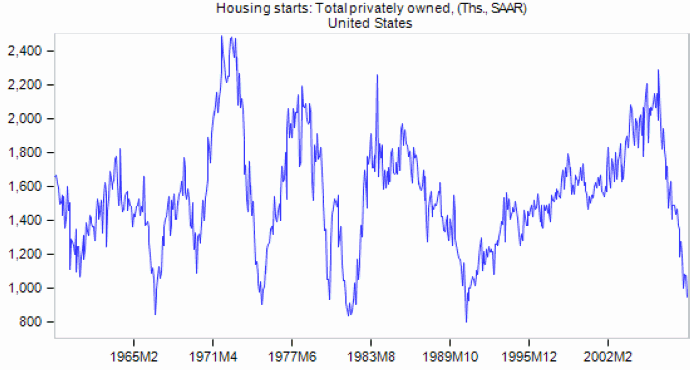

• Neubaubeginne in den USA kollabierten unerwartet per März um 11,9% von 1.075.000 auf 947.000 Einheiten auf annualisierter Basis. Im Jahresvergleich kam es zu einem Rückgang um 36,5% nach -27,7% im Vormonat. Damit wurde der tiefste Stand seit 17 Jahren markiert. Ansätze von einer Beruhigung im Wohnbausektor sind nicht erkennbar.

© Moody’s Economy.com

• Das „Beige Book“ (Berichte aus den 12 Fed-Bezirken) beschreibt eine Abschwächung der US-Wirtschaft seit Mitte Februar. Arbeitsmärkte, Einzelhandel, Transportgewerbe und Baubranche sind betroffen. Tourismus, Energiewirtschaft und Agrarwirtschaft liefern dagegen leichte Wachstumsbeiträge.

Heute erwarten wir zunächst die Handelsbilanz der Eurozone per Februar nach Berechnung von Eurostat. Analysten unterstellen ein Defizit in Höhe von 3,5 Mrd. Euro nach einem Fehlbetrag in Höhe von 10,7 Mrd. Euro per Januar. Wir erwarten keine Marktwirkung.

Aus den USA folgen die Arbeitslosenerstanträge per 12. April 2008. Nach dem Rückgang von 410.000 auf 357.000 in der letzten Berichtswoche favorisieren Marktbeobachter eine Zunahme auf 375.000. Das entspräche einer Bewegung in bekanntem Fahrwasser.

© Moody’s Economy.com

Die Frühindikatoren laut Zusammenstellung des „Conference Board“ per März werden unverändert zum Vormonat prognostiziert. Das entspräche der ersten Stabilisierung seit September 2007. negative Überraschungen sind hier durchaus möglich.

© Moody’s Economy.com

Zusammenfassend ergibt sich ein Szenario, das den Euro gegenüber dem USD favorisiert. Ein Unterschreiten der Unterstützung bei 1.5800 – 30 neutralisiert den positiven Bias des Euros.

Viel Erfolg!

Folker Hellmeyer

Chefanalyst der Bremer Landesbank

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.