Es ist immer wieder erstaunlich...

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

..., wie hoch die eigene Erwartungshaltung oft ist.Es war Mittwoch und nach einem relativ guten Start in die Handelswoche trat eine Verlustserie ein, in der es zu 5 Fehltrades in Folge kam. Nun liegt es in unserer Natur, dass haben wissenschaftliche Tests gezeigt, dass wir dazu neigen, Verluste stärker wahrzunehmen als Gewinne und so setze auch bei mir eine entsprechende Reaktion ein. Ich war unzufrieden, obwohl ich mit Blick auf die Handelswoche immer noch mit 1% vorne lag. Es war sicher keine besorgniserregende Entwicklung, aber zumindest eine, die mich kurz nachdenken ließ.

In dieser Woche begann ich das Trading mit einem Risiko von 1% auf das Konto und selbst mit den 5 Verlierern in Folge lag ich eben genau dieses einfache Risiko vorne. Mit dieser ersten Überlegung stellte sich sehr schnell die Erkenntnis ein, dass ich nicht nur relativ gut, sondern wirklich sehr gut in die Handelswoche gestartet sein musste, denn sonst sähe das Ergebniss wohl bedeutend schlechter aus. Direkt mit diesem Gedanken relativierte sich auch die Verlustserie als solches, denn es ist quasi ein Gesetz, dass einer guten Gewinnserie früher oder später auch die Verliererserie folgt, mit der dann das Gesamtergebnis wieder "in die richtigen Bahnen gelenkt wird". Damit hatte ich auch das Stichwort für meinen nächsten Gedanken. Was erwarte ich hier eigentlich? Selbst wenn es im weiteren Wochenverlauf mit dem Konto nur noch seitwärts ginge, so bliebe immer noch ein Gewinn von 1% übrig. Ohne Zinseszinseffekt und selbst nach Abzug einer 4 wöchigen handelsfreien Zeit bliebe hier immer noch eine Jahresperformance von 48% "übrig" - eine sicherlich nicht schlechte Leistung.

Warum schreibe ich dies? Ganz einfach. Tradingerfolg hängt zu einem wesentlichen Teil von Ihrer Fähigkeit ab, sich nicht emotional, sei es durch Angst, Gier oder Hoffnung, verleiten zu lassen. Diese Emotionen führen häufig zu falschen Rückschlüssen und Handelsentscheidungen und wie Sie oben sehen, genügen häufig nur kurze Überlegungen, um negativen Effekten frühzeitig entgegen zu wirken. Mit diesen vielleicht zehn Sekunden währenden Gedanken konnte ich einer Fehlentwicklung, bspw. dem Overtrading gemäß dem Motto "Jetzt erst recht" oder auch dem "Ne, jetzt Trade ich nicht mehr (Angst)" frühzeitig entgegensteuern und wie gewohnt weiter arbeiten. Genau diese "Business as usual" Einstellung bringt Kontinuität und damit Erfolg in Ihr Trading.

Wenn auch Sie wieder einmal in eine Situation kommen, in der Sie eine der bekannten Emotionen verspüren, dann sollten Sie reagieren. Nehmen Sie sich eine kurze Auszeit und überprüfen Sie, in wie weit Ihre Gefühle überhaupt gerechtfertigt ist, bevor Sie Ihren nächsten Trade platzieren - werden Sie wieder objektiv!

Lesen Sie unbedingt den Artikel unseres Kollegen Hinterleitner. Er zeigt Ihnen mögliche Fallstricke Ihres Tradings auf.

Viel Erfolg

Rene Berteit - Technischer Analyst und Ausbilder bei GodmodeTrader.de

Bei GodmodeTrader.de bin ich verantwortlich für Ausbildung und Coaching.

Bisher konnten Sie sich auf folgender Seite in den Verteiler eintragen : http://www.godmode-trader.de/seminare/

Das können Sie gerne auch weiterhin machen, damit Sie erfahren, wann wir das nächste Seminar anbieten. Über diesen Verteiler erhalten Sie Informationen über Seminare mit externen Experten und Seminare mit unseren eigenen Leuten.

Technischen Analyse & Trading - Der umfassende Leitfaden : Bitte hier klicken.

Wahrscheinlichkeit - Das sollten Sie wissen!

Ein Wort, das in der Börsenwelt sehr häufig strapaziert wird, ist der Begriff „Wahrscheinlichkeit“. Aber was heißt es nun, wenn Sie lesen „es ist wahrscheinlich, dass...“?

Lassen Sie uns dazu den Begriff Wahrscheinlichkeit an sich etwas näher betrachten. In den meisten Fällen wird der Ausdruck benutzt, um mit ihm bewusst oder unbewusst relative Häufigkeiten zum Ausdruck zu bringen. Im Kern drückt diese relative Häufigkeit aus, wie oft ein bestimmtes Ereignis innerhalb einer Reihe von Ereignissen aufgetreten ist. Sicher, die Wissenschaft kennt noch viele weitere Wahrscheinlichkeitsbegriffe, im Rahmen der Börse reduziert sich der Begriff jedoch zum größten Teil auf eben solche relativen Häufigkeiten.

So ist bspw. die Trefferquote eine solche relative Häufigkeit / Wahrscheinlichkeit. Haben Sie von den letzten 100 Trades 60 mit Gewinn abgeschlossen, beträgt Ihre Trefferquote 60 % oder anders ausgedrückt, in 60 von 100 Fällen gewinnen Sie oder wiederum anders formuliert, Ihre Wahrscheinlichkeit beim nächsten Trade zu gewinnen, liegt bei 60 %.

Diese Häufigkeiten können Sie praktisch auf alles anwenden, was Ihnen in den Sinn kommt. Sie können sämtliche Chartformationen wie Schulter-Kopf-Schulter (SKS), Doppelhochs, Dreiecken und Schiebezonen hinsichtlich verschiedenster Ereignisse untersuchen und entsprechende Wahrscheinlichkeiten bilden. Wie oft in Relation zu allen gezählten SKS Formationen wurde die Nackenlinie durchbrochen? Wie oft lief der Kurs nach einem solchen Bruch bis an ein bestimmtes Ziel? Wie oft hielt eine Unterstützung, wie oft wurden diese durchbrochen? Ihrer Phantasie sind hierbei keine Grenzen gesetzt.

Aufgrund der schier unendlichen Situationen, deren Wahrscheinlichkeiten Sie relativ genau ermitteln könnten, greifen die meisten hier nicht auf eine konkrete Zählung, sondern auf Ihre Erfahrungswerte zurück. Das Motto lautet dann in etwa wie folgt: Ich kann die genaue Wahrscheinlichkeit nicht bestimmen, aber aus der Erfahrung weiß ich, dass diese Konstellation wahrscheinlicher ist als eine andere (A trat häufiger auf als B). Letztlich ließe sich aber auch diese Wahrscheinlichkeit mit Hilfe einer einfachen Zählung deutlich näher bestimmen.

Das Große Aber

Haben Sie solche Wahrscheinlichkeiten bestimmt, können Sie mit diesen natürlich Ihr Trading verbessern. Hier gibt es jedoch einige „Aber“, die Sie beachten müssen.

Beginnen wir mit dem Punkt, dass Sie Ihre Zählung aus der Vergangenheit hochrechnen bzw. verallgemeinern. Dies birgt vor allem dann ein Risiko, wenn Sie nur wenige Ereignisse ausgezählt haben, denn in der Praxis schwanken die Wahrscheinlichkeiten durchaus sehr stark. Nehmen wir den Fall, Sie haben Ihre Trefferquote aus lediglich drei Trades berechnet, wobei sie zunächst gewannen, dann verloren und beim letzten Trade wieder gewannen. Insgesamt waren 2 von 3 Trades Gewinner und ihre Trefferquote liegt bei 66,66%. Lassen Sie aber den letzten Trade in der Betrachtung weg, so sinkt ihre Trefferquote auf 50 %. Sie sehen also, eine von Ihnen berechnete Wahrscheinlichkeit (im Beispiel die Trefferquote) ist immer nur ein Näherungswert, der in Abhängigkeit von der Anzahl der Versuche schwankt. Dies müssen Sie beim „Hochrechnen / Verallgemeinern“ immer im Hinterkopf haben.

Neben dem Verallgemeinerungsproblem liegt eine weitere häufige Fehlerquelle in der Nutzung von Wahrscheinlichkeiten bzw. in dessen Interpretation. Nehme wir hierzu an, Sie haben eine Handelsstrategie mit einer sagenhafte Trefferquote von 95 %. Damit liegt die Wahrscheinlichkeit für einen Gewinn in einem Trade bei 95 %, aber was sagt Ihnen dass mit Blick auf Ihren nächsten Trade? Die Antwort darauf ist: Gar nichts.

Die Wahrscheinlichkeit gibt Ihnen keine Auskunft über einen einzelnen Trade. Sie können mit Ihr weder bestimmen, wie der nächste Trade ausfallen wird, noch wissen Sie, wann die Fehltrades auftreten werden. Die Wahrscheinlichkeitsaussage bezieht sich nicht auf einen, Ihren nächsten Trade, sondern immer nur auf eine ganze Reihe von Trades. Sie wissen, dass Sie, wenn Sie 100 Trades abwickeln damit rechnen können, in 95 Fällen davon einen Gewinn zu erwirtschaften bzw. dass Sie bei den 100 Trades 5 Verlierer haben werden, aber wann diese auftreten, kann Ihnen die Wahrscheinlichkeit nicht beantworten.

Wer sich diesem Hintergrund nicht bewusst ist, dem vermitteln Wahrscheinlichkeiten eine falsche Sicherheit. Es ist bei unserem Beispiel einer 95%igen Trefferquote mathematisch zwar unwahrscheinlich ( :-) ), aber selbst hier könnte es Ihnen passieren, dass genau Ihre nächsten 5 Trades in Folge die Verlierer sind - es gibt KEINE Möglichkeit, dies vorherzubestimmen.

Wie ist nun der richtige Umgang mit Wahrscheinlichkeiten? Sind diese denn nutzlos?

Natürlich erhalten Sie mittels Wahrscheinlichkeiten sehr wichtige Informationen, mit dessen Hilfe Sie optimale Positionsgrößen, Einstiege, Ausstiege und Stopploss besser bestimmen können, aber bei all dem dürfen Sie nie vergessen, dass Sie unter Unsicherheit agieren und das Ergebnis des nächsten Trades (der nächsten SKS etc.) nicht bestimmbar ist. Eine 95%iger Wahrscheinlichkeit für ein Ereignis drückt ein gewisses Maß an Sicherheit aus, aber immer nur bezogen auf eine ganze Reihe gleichartiger Wiederholungen, nie auf das nächste Ereignis.

Viel Erfolg

Rene Berteit - Technischer Analyst und Ausbilder bei GodmodeTrader.de

Bei GodmodeTrader.de bin ich verantwortlich für Ausbildung und Coaching.

Was meinen Sie? Wie groß muss mein Handelskonto sein, damit ich vernünftig handeln kann?

Diese Frage ist so einfach nicht zu beantworten, denn die notwendige Größe des Handelskontos richtet sich zunächst einmal nach dem, welche Produkte Sie handeln wollen und wie Sie diese handeln. Es gilt also zunächst einmal zu bestimmen, was Sie wie handeln möchten, bevor sich daraus notwendige Kontogrößen ableiten lassen.

Was soll gehandelt werden?

Im Mittelpunkt vieler Trader steht sicherlich der Dax. Diesen können Sie über CFD´s, Zertifikate oder den Future handeln. Sicherlich werden Sie bereits gehört haben, dass der Future der "fairste" Wert ist und Sie entscheiden sich nun, diesen zu handeln. Ihnen ist bekannt, dass im Dax Future ein Punkt einen Wert von 25,00 Euro hat. Bewegt sich der Dax Future als um einen Punkt, so gewinnen oder verlieren Sie pro gehandelten Kontrakt 25,00 Euro (vor Kosten und Spread). Diesen Punktwert brauchen wir später noch.

Wie wird gehandelt?

Allein die Antwort auf die Frage, was gehandelt werden soll, reicht zur Bestimmung einer minimalen Kontogröße nicht aus. Vielmehr müssen Sie auch wissen, wie Sie handeln. Im Detail bedeutet dies vor allem, Ihre anfänglichen Risiken zu kennen. Damit ist nicht nur gemeint, dass Sie wissen müssen, was Sie pro Trade von Ihrem Konto riskieren wollen (1% - 3% als gängige Richtlinien), sondern auch, wie groß Ihre anfänglichen Stopploss im Durchschnitt sind. Es macht schließlich einen enormen Unterschied aus, ob sie lediglich ein Stopploss von 10 Punkten oder von 50 Punkten nutzen. Nehmen wir zur Konstruktion des Beispiels an, Sie handeln durchschnittlich mit einem Anfangsstopp in der Größenordnung von 15 Punkten und möchten in keinem Trade mehr als 1% Ihres Kontos riskieren.

Wie groß muss das Konto sein, um mindestens einen Kontrakt handeln zu können, ohne ihre Moneymanagementregeln zu verletzen?

Jetzt haben wir alle Größen, die wir brauchen, um zu bestimmen, wie groß Ihr Konto für einen Kontrakt sein muss. Bei durchschnittlich 15 Punkten anfänglichem Stopploss riskieren Sie:

15 Punkte * 25,00 Euro Punktwert = 375,00 Euro pro Kontrakt

Diese 375,00 Euro sollen innerhalb Ihres Risikos von 1% des Kontos liegen, so dass Sie

375,00 Euro : 0,01 = 37.500 Euro

benötigen, um ein Kontrakt handeln zu können. Machen wir die Rückrechnung. Bei einem Kontostand von 37.500,00 Euro und einer 1% Regel dürfen Sie 37.500 * 0,01 = 375,00 Euro im nächsten Trade riskieren. Beträgt ihr Anfangsstopp 15 Punkte, dann können Sie nur einen Kontrakt handeln, denn hiermit wäre Ihr Risiko ausgeschöpft (15*25 = 375).

Ein-Kontrakt-Trading ist kein Risiko & Moneymanagement

Das Problem ist, dass Sie zwar mit einem Konto von 37.500 Euro den Dax handeln könnte, jedoch wären Sie hier quasi zu einem Ein-Kontrakt-Trading gezwungen bzw. können Ihre Positionsgröße nicht an das tatsächlich beim nächsten Trade gewählte Anfangsstopp anpassen. Selbst bei einem Stopp von 10 Punkten könnten Sie die Positionsgröße nicht erhöhen, da Sie bereits bei 2 Kontrakten 2 * 10 * 25 = 500,00 Euro riskieren würden. Dies sind aber nicht die von Ihnen gewünschten 1% Risiko, sondern bereits 1,33%. Erst wenn das Anfangsstopp kleiner als 7,5 Punkte gewählt werden kann, könnten Sie Ihre Kontraktzahl auf 2 erhöhen.

Auf der Gegenseite wird das Problem noch gravierender, denn sobald Ihr Anfangsstopp größer als 15 Punkte ist, dürfen Sie nicht mehr handeln, da Sie dann selbst mit einem Kontrakt mehr als 1% Ihres Kontos riskieren würden.

Risiko & Moneymanagemt und Kontogröße

Allgemein gilt, dass es umso besser ist, umso feiner Sie die Positionsgrößen anpassen können, sobald sich das Anfangsstopp ändert. Sie sollten aber in der Lage sein, so um die 3-5 Kontrakte zu handeln. Auch hier sind noch keine optimalen Anpassungen möglich, aber Sie können zumindest schon einmal anpassen. Bezogen auf unser Beispiel bedeutet dies aber auch, dass Sie für das Trading des Dax Futures 3 bis 5 mal mehr Kapital als beim Ein-Kontrakt-Trading haben müssen. Damit bewegt sich der notwendige Kontostand auf 112.500 Euro bis 187.500 Euro - und das bei einem durchschnittlichen Anfangsstopp von NUR 15 Punkten.

Abschließende Bemerkung

Natürlich habe ich hier mit dem Dax Future ein hochpreisiges Beispiel gewählt, jedoch sind die Rechnungsschritte auf alle anderen Produkte, sei es nun der direkte Handel von Aktien, der Zertifikatehandel oder der Handel von CFD´s übertragbar.

Im Beispiel sehen Sie auch, dass nicht eventuelle Marginanforderungen das Limit für den Handel von bestimmten Produkten darstellt, sondern vielmehr die Forderung, ein vernünftiges Positionsgrößenmanagement betreiben zu können. So sähe die Rechnung bei den Handel des Dax über CFD´s, die mit einem Punktwert von einem Euro gehandelt werden, schon wesentlich freundlicher aus:

Risiko: 15 Punkte Stopp * 5 CFD´s * 1 Euro Punktwert = 75 Euro Risiko.

1% Regel - 75 Euro sollen einem Prozent des Kontos entsprechen: 75 : 0,01 = 7.500 Euro

Zertifikate scheinen hier die beste Variante zu sein, denn hier können Sie bereits 5 Zertifikate handeln, wenn Ihr Konto:

Risiko: 15 Punkte Stopp * 5 Zertifikate * 0,01 Euro Punktwert pro Zertifikat = 0,75 Euro Risiko

1% Regel - 0,75 Euro sollen einem Prozent des Kontos entsprechen: 0,75 : 0,01 = 75 Euro.

Sie könnten theoretisch bereits mit einem 75 Euro großen Konto und Ihren Richtlinien bzgl. Anfangsstopp und Risikoregel mit Zertifikaten handeln. Die Limitierung eines solchen Handels liegt dann weniger in der Kontogröße, sondern eher in den Kosten beim Handel von Zertifikaten.

Viel Erfolg

Rene Berteit - Technischer Analyst und Ausbilder bei GodmodeTrader.de

Bei GodmodeTrader.de bin ich verantwortlich für Ausbildung und Coaching.

Ausbruchstrading aus der Mode?

Ist das Ausbruchstrading nicht mehr „In“? Zumindest kann ich mich diesem Eindruck manchmal nicht erwehren. Vielleicht liegt es daran, dass Sie mit einem Ausbruchstrade niemals am Tief kaufen oder am Hoch verkaufen bzw. Shorten werden. Vielleicht auch daran, dass Sie mit dem Traden von Ausbrüchen in Seitwärtsphasen einige Versuche brauchen werden, um in einen erfolgreichen Trade zu gelangen? Vielleicht auch deshalb, weil es zu einfach scheint - es fehlt die Mystik, das große Geheimnis?

Dies sind durchaus stichhaltige und nicht von der Hand zu weisende Argumente, nur darf dabei nicht vergessen werden, dass quasi jede markante Bewegung, ob in Aktien, in Rohstoffen, im Dax oder im Dow Jones, sei es im 5 Minutenchart oder auf Wochenbasis mit einem Ausbruch beginnt. Ausbrüche aus Trendlinien, Formationen, Ranges oder einfach über lokale Hochs und Tiefs bilden die Basis einer jeden Trendbewegung und hier zeichnen sich letztere besonders aus, denn Sie werden keine Trendbewegung finden, in der es nicht mindestens zu einem Ausbruch über solche Hochs und Tiefs kommt.

Sie sind skeptisch? Dann lassen Sie die folgenden Charts kurz auf sich wirken!

Long im Gold seit dem Ausbruch über 330,55 $ per Wochenchart wirklich nicht attraktiv?

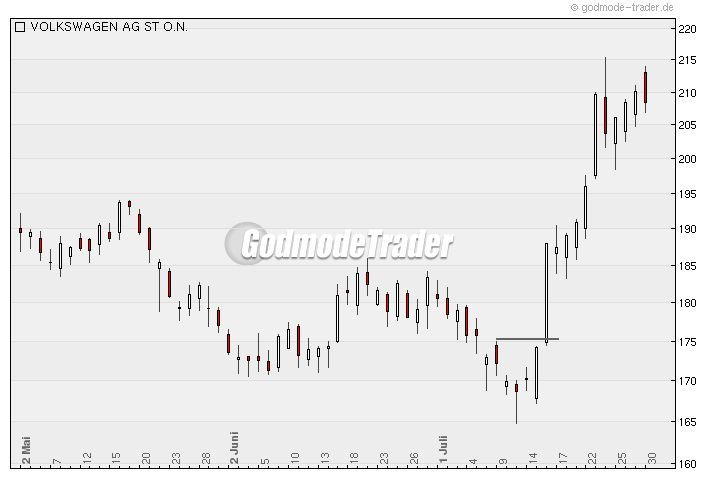

Die starke Rallye in VOLKSWAGEN - Aktie in den vergangenen Tagen startete mit einem Ausbruch über ein lokales Hoch!

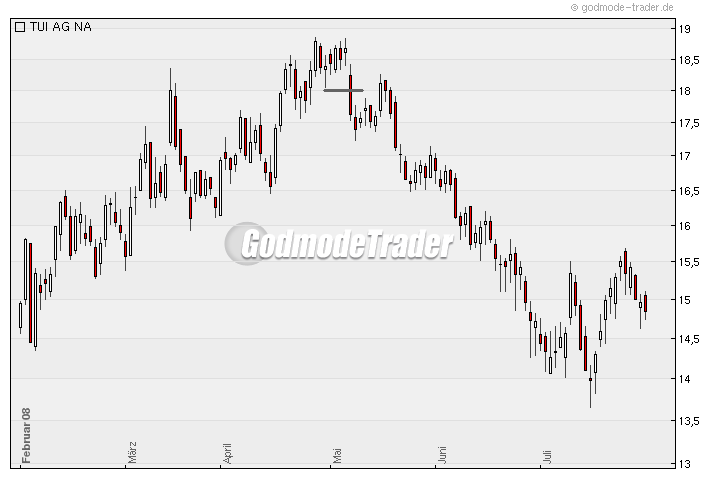

Warum nicht am Verkäufermarkt bei TUI von Mai bis Juli mit einen Ausbruchstrade partizipieren?

Diese Chartgalerie ließe sich noch beliebig fortführen und das Ergebnis wäre immer das gleiche. Trends weisen nicht nur interessante, sondern auch erfolgreich handelbare Ausbrüche auf. Wie Sie diese handeln können, möchte ich Ihnen in dieser Kommentarserie vorstellen.

Ausbruchslevel identifizieren und Handeln

Bevor Sie einen Ausbruch handeln können, müssen Sie potenzielle Ausbruchslevel zunächst einmal identifizieren können - und das natürlich, bevor ein Ausbruch stattgefunden hat. Eine einfache aber auch effektive Methode ist es, nach Situationen im Chart zu suchen, bei denen links und rechts einer Kerze (Wochenkerze, Tageskerze, Stundenkerze...) mindestens eine Kerze liegt (idealerweise mehrere), die ein höheres Kerzenhoch und Kerzentief aufweist. In diesem Fall wird durch die höheren Kerzen links und rechts ein entsprechendes Markttief definiert. Gleichzeitig liegt es natürlich nahe, auch Markthochs in analoger Weise zu bestimmen. Ein solches liegt vor, wenn links und rechts einer Kerze (Wochenkerze, Tageskerze, Stundenkerze...) jeweils mindestens eine Kerze liegt, die ein tieferes Kerzenhoch und -tief aufweist. Die folgenden Grafiken veranschaulichen dieses Prinzip grafisch:

Kerzenkombination Kerzenkombination

markiert ein lokales Hoch markiert ein lokales Tief

Hochs und Tiefs im aktuellen DAX Tageschart (1 Kerze = 1 Tag)

Der Einstieg über lokale Hochs bzw. unter lokale Tiefs

Jedes dieser lokalen Hochs und Tiefs stellt einen potenziellen Kauf- bzw. Verkaufstrigger dar. Können Sie ein potenzielles Hoch im Chart ausmachen, bietet Ihnen dieses die Möglichkeit, eine sogenannte Stoppbuy - Order leicht über diesem Hoch zu platzieren. Vice versa bietet Ihnen jedes so definierte Tief die Möglichkeit, eine Verkaufsorder - eine Stoppsell - Order - zu platzieren, sobald sie ein solches Tief ausmachen können. Für den aktuellen DAX Tageschart bedeutet dies zunächst, dass Sie diesen erneut verkaufen könnten, wenn der Index einen Punkt unter 6.264 Punkte zurückfällt, bzw. dass Sie eine neue Longposition aufmachen können, wenn der Index einen Punkt über 6.577 Punkte ansteigt.

Grundsätzlich böten sich Ihnen bei allen Hochs und Tiefs potenzielle Einstiegsgelegenheiten, jedoch stellt sich die Frage, ob es wirklich sinnvoll ist, jedes dieser lokalen Hochs und Tiefs quasi blind durchzuhandeln?

Die Frage suggeriert bereits schon, dass dies nicht anzuraten ist. Warum nicht und wie Sie die wirklich interessanten Signale filtern können, zeige ich Ihnen im nächsten Beitrag.

Viel Erfolg

Rene Berteit

Was ist ein liquider Markt?

In Büchern lese ich immer wieder, dass man nur Aktien kaufen soll, die auch liquide sind, obwohl man auch in einem illiquiden Markt immer verkaufen kann, oder?

Dann lese ich in amerikanischen Publikationen den Rat man solle nur Aktien traden die, auf die letzten 50 Tage gerechnet, ein durchschnittliches Volumen von mehr als 1 Million Shares haben. Das ist aber für Deutschland nicht realistisch. Welche Zahl würde man in Deutschland ansetzen? Die Definition eines liquiden Marktes ist keine eindimensionale Angelegenheit, sondern lässt sich auf mehrere Faktoren ausdehnen - das Handelsvolumen, die Häufigkeit der Kursfeststellungen und das vor dem Hintergrund der eigenen Handelsgröße.

Ein erster Anhaltspunkt ist das gehandelte Volumen in Form der Stückzahlen und allgemein gilt: je größer das gehandelte Volumen, desto größer sollte auch die Liquidität in der Aktie sein. Eine solche verpauschalendisierende Aussage und dies eventuell noch mittels eines „Mindesthandelsvolumens“ zu treffen ist jedoch nicht ganz unproblematisch.

Zum einen stehen aktueller Aktienpreis und Handelsvolumen durchaus in einem Zusammenhang. Nehmen Sie hierzu einen Pennystock wie die TIPTEL - Aktie. Diese notiert aktuell bei 0,07 Euro. Mit einem Investitionsvolumen von 5.000 Euro könnten Sie hier bereits 71.428 Aktien kaufen. Im Gegensatz dazu können Sie sich für 5.000 Euro noch nicht einmal annähernd eine Aktie der BERKSHIRE HATH. kaufen, die aktuell bei 128.600 $ notiert. Dies ist natürlich ein überspitzer Vergleich, der jedoch zeigen sollten, dass eine pauschale Aussage wenig sinnvoll ist, da mit einer solchen durchaus falsche Entscheidungen getroffen werden könnten.

Darüber hinaus können Durchschnittswerte durch einzelne Ausreißer stark beeinflusst werden, wodurch sich das Bild verzerrt.

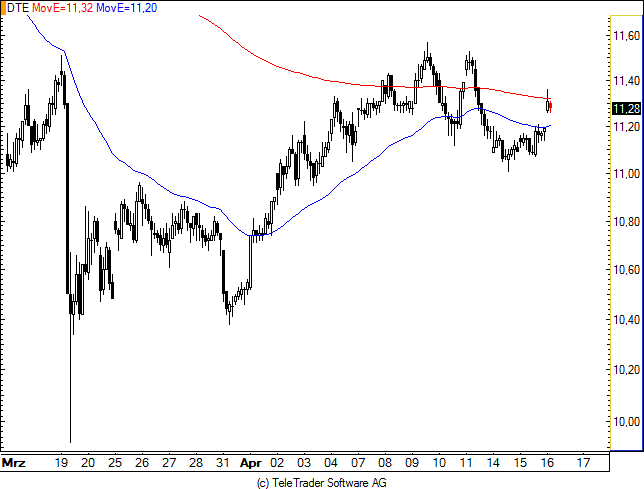

Der zweite Anhaltspunkt für die Liquidität einer Aktie ist die Häufigkeit einer Preisfeststellung. Im Allgemeinen gilt, je liquider eine Aktie ist, desto häufiger werden neue Kurse innerhalb eines Handelstages ermittelt. Schauen Sie sich hierzu einmal die Time & Sales Liste der DEUTSCHEN TELEKOM an:

Diese Liste zeigt Ihnen die Kursfeststellungen Tick für Tick. In ihr sind alle Handelsaktivitäten festgehalten und für Sie nachvollziehbar. Wie Sie der Liste entnehmen können, kommt es hier in nicht einmal einer halben Minute zu einer ganzen Reihe von Handelsgeschäften, wobei nicht immer ein neuer Kurs festgestellt werden muss (Last). Wir haben es hier folglich mit einem liquiden Wert zu tun, im Gegensatz zu vielen Pennystocks, in denen es oft tagelang zu keiner Kursfeststellung kommt.

Diese beiden Faktoren sind nun noch mit dem eigenen Handelsvolumen abzugleichen. Kaufen Sie lediglich 50 Aktien und es werden täglich 50.000 Aktien gehandelt und auch die Häufigkeit der Preisfeststellungen ist ok, so wäre der Wert für Sie durchaus schon akzeptabel - mit einem Achtungszeichen, denn dies gilt für den normalen Handel. Außergewöhnliche Ereignisse und daraus resultierende Kurssprünge (durch extreme Angebots-Nachfrage-Situationen) können Sie hier deutlich in Schwierigkeiten bringen. Zwar springt auch der Kurs einer DEUTSCHEN TELEKOM in solch einer Situation, die Auswirkungen sind bei den Nichtstandardaktien in Relation zu Daxwerten jedoch größer.

Einen Überblick verschaffen

Das gute ist, dass Sie bereits bei einem Blick auf den Chart einen ersten guten Anhaltspunkt haben, um zu entscheiden, ob die Aktie liquide genug ist, oder nicht. Sind die Kurse / Kerzen (Intraday, Tagesbasis) fließend oder eckig? Wie sieht es mit Kurssprüngen, den sogenannten Gaps aus? Viele Gaps weisen auf Liquiditätsprobleme hin. Wie sind die Kerzen ausgeformt? Schauen Sie sich hierzu den Vergleich zwischen der DEUTSCHEN TELEKOM, REPOWER und BB MEDTECH an:

DEUTSCHE TELEKOM Stundenchart

Währungsabsicherung - Wie soll ich nur auf den starken Euro reagieren ?

Ein Leser fragte mich: "Für die nächsten 3 Jahre gehe ich mit meiner Familie in die USA und möchte dort mein bisheriges Konto mit der Basiswährung Euro bei einem US-Broker (Tradestation) als ein US$-Konto traden. Haben Sie einen Rat, wie ich das im Moment große Währungsrisiko minimieren kann? "Eine Risikoabsicherung gegen Währungsschwankungen ist eine „knifflige“ Angelegenheit, denn meist sind sowohl Rücktauschzeitpunkte als auch Rücktauschbeträge nicht genau bestimmt. So wissen Sie heute bspw. nicht, welchen Dollarbetrag Sie in drei Jahren zurücktauschen wollen. In solchen Fällen bliebe nur eine ständige Anpassung des Absicherungsplans, den ich Ihnen hier kurz vorstellen möchte.

Absicherung über den Forexhandel

a) Das Währungsrisiko: Angenommen Sie tauschen heute 10.000 Euro zu einem Kurs von 1,5397 $ für einen Euro, so erhalten Sie insgesamt 15.397,00 $ (abzgl. Gebühren, die an dieser Stelle vernachlässigt werden). Ihr Risiko besteht nun darin, dass der Dollar weiter abschwächt und Sie beispielsweise nach 3 Jahren nur zu einem Kurs von 1,6000 $ pro Euro zurücktauschen können. Für Ihre ursprünglichen 15.397,00 $ erhalten Sie dann:

15.397,00 / 1,6000 = 9.623,13 Euro,

was einem Verlust von 376,87 Euro entspricht.

Gewinnt der Dollar hingegen an Wert (gleichbedeutend mit einer fallenden Wechselkursnotierung) und der Dollar wird zum Zeitpunkt des Rücktauschs bei 1,4000 $ pro Euro gehandelt, so erhalten Sie für Ihre 15.397,00 $ nun:

15.397,00 / 1,4000 = 10.997,86 Euro,

was einem Gewinn von 997,86 Euro entspricht. Sie sehen also, das Währungsrisiko birgt auch eine Chance.

Und es gibt eine weitere Möglichkeit ...

b) Absicherung eines fixen Geldbetrages: Wenn Sie jedoch den Betrag von bspw. 10.000 Euro „einfrieren“ möchten, müssen Sie sich gegen diese Schwankungen absichern. Ihr Risiko besteht in einem steigenden Wechselkurs (der Dollar ist weniger Wert), so dass Sie am Forexmarkt Dollar kaufen müssen, also auf einen steigenden Wechselkurs spekulieren.

Steigt der Wechselkurs tatsächlich an, so sollen die hieraus erhaltenen Spekulationsgewinne genau so groß sein, wie die Wertminderung ihrer 10.000 Euro durch den steigenden Wechselkurs. Dazu folgende Rechnung:

Mit einer Bewegung von 0,0001 Punkten im Wechselkurs, also bspw. von 1,5397 auf 1,5398 wird der Wert ihrer 10.000 Euro (respektive 15.397 $) um 0,65 Euro gemindert:

15.397 / 1,5398 = 9.999,35

10.000 - 9.999,35 = 0,65 Euro.

D.h. nun, dass Sie genau so spekulieren müssen, dass Sie bei einem solchen Kursanstieg einen Gewinn von 0,65 Euro erzielen. Hierzu müssen Sie, wie soll es auch anders sein, 10.000 Euro am Forexmarkt kaufen und dafür 15.397 Dollar verkaufen. Diesen Betrag müssen Sie natürlich nicht direkt investieren, sondern dafür eine vom Broker abhängige Sicherheitsmargin hinterlegen (Handel mit Hebel). Bei einem Hebel von 50 müssen Sie dafür eine Sicherheitsmargin von 200,00 Euro hinterlegen.

Unabhängig wie sich der Dollar nun bewegt, Sie haben ihre 10.000 Euro gegen das Währungsrisiko abgesichert. Steigt der Wechselkurs (der Dollar ist weniger wert), so decken Sie den Wertverlust Ihrer 10.000 Euro mit Ihren Spekulationsgewinnen ab. Gewinnt der Dollar hingegen an Stärke, so werden die Wertsteigerungen ihrer 10.000 Euro (15.397 $) durch die Verluste aus der Spekulation „aufgefressen“.

Soweit klingt das recht einfach, aber ich sagte ja bereits, dass dies im konkreten Fall nicht so einfach ist, denn der abzusichernde Betrag variiert mit jedem ihrer Tradinggeschäfte. Wenn Sie eine US-Aktie im Gewinn verkauft haben, dann erhalten Sie zu Ihren eigentlichen 15.397 $ weitere $ hinzu, die dann zusätzlich abgesichert werden müssen. Verlieren Sie aus dem Verkauf einer Aktie Geld, so schmilzt Ihr Dollarkonto von ursprünglich 15.397 $. Dann ist aber auch Ihre Absicherungsspekulation zu groß und muss entsprechend angepasst werden. Sie sehen also, es kommt eine Menge an "Arbeit" auf Sie zu, wenn Sie Positionen möglichst vollkommen absichern wollen.

Ein weiteres Problem ist, dass Sie nicht kostenlos Spekulieren können. Dafür müssen Sie Gebühren, Spreads und unter Umständen auch Zinsen zahlen (Sie handeln auf Margin), die Ihr Konto belasten werden.

Was also tun? Einer der einfachsten und sicher auch praktikabelsten Wege wäre, das Konto weiter in Euro zu belassen. Tätigen Sie dann Geschäfte in US - Aktien, werden die dort gemachten Gewinne/Verluste sofort in Euro umgetauscht (automatisch oder manuell, das hängt von ihrem Broker ab). Das Währungsrisiko besteht dann nur in der Zeit, in der Sie die Aktie halten und das ist sicherlich geringer, als über einen Zeitraum von 3 Jahren.

Alternativen wäre bspw. eine Teilabsicherung, in der Sie bspw. 80% Ihres Kapitals wie oben beschrieben fest absichern (Hedgen), möglich, genau wie regelmäßige Rücktauschtransaktionen in Euro (bspw. der Gewinne) eines in $ geführten Kontos. Oder kombinieren Sie die verschiedenen Möglichkeiten miteinander. Welchen Weg Sie gehen, hängt von Ihren Präferenzen und natürlich Ihren Voraussetzungen ab. So ist eine Absicherung bei einem Miniaccount sicher fraglich, denn eins produziert jede Absicherung: Kosten und Arbeit.

Viel Erfolg

Rene Berteit

Chance - Risiko - Verhältnis - Was ist das? Ist das wichtig?

Das Chance - Risiko - Verhältnis, oft mit CRV abgekürzt spielt im erfolgreichen Trading eine zentrale Rolle und wird Ihnen sicherlich bereits das ein oder andere mal über den Weg gelaufen sein.

Im Gegensatz zur vielleicht augenscheinlichen Vermutung, hat das CRV nichts mit der Erfolgswahrscheinlichkeit des nächsten Trades zu tun, sondern das CRV beschreibt, wie ihr potenzieller Gewinn aus dem nächsten Trade in Relation zum eingegangenen Risiko steht.

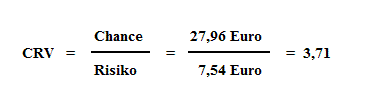

Nehmen wir folgendes Beispiel: Sie möchten die PORSCHE - Aktie zum aktuellen Kurs von 107,04 Euro kaufen. Dieses Geschäft sichern Sie mit einem Stopploss bei 99,50 Euro ab und das Ziel dieses Geschäfts liegt bei einem Kurs von 135,00 Euro. Mit Hilfe dieser Größen können Sie nun das CRV dieses Handelsgeschäfts bestimmen, in dem Sie den potenziellen Gewinn durch das anfängliche Risiko dividieren.

Der potenzielle Gewinn (Chance) ergibt sich aus der Differenz Ihres Zielkurses und dem Einstandspreis:

Chance = 135,00 Euro - 107,04 Euro = 27,96 Euro

Ihr anfängliches Risiko ergibt sich aus der Differenz des Einstandspreises und Ihrem anfänglichen Stopploss:

Risiko = 107,04 Euro - 99,50 Euro = 7,54 Euro

Durch Division dieser beiden Größen erhalten Sie nun das CRV für dieses Geschäft:

Was sagt nun diese Kennzahl aus?

Anhand des CRV können Sie lediglich sehen, was Sie für einen Euro den Sie riskieren, an Gewinn erwarten, sofern Ihr Ziel erreicht wird. Im obigen Beispiel können erwarten Sie also, pro riskiertem Euro, 3,71 Euro an Gewinn zu erwirtschaften.

Schön und gut, aber wie bringt mich das weiter?

In Bezug auf den nächsten Trade nicht viel, denn mit dem CRV haben Sie keinen Anhaltspunkt, ob das nächste Geschäft ein Gewinner oder Verlierer wird. Aber für Ihren langfristigen Erfolg ist das CRV eine wichtige Aussage, denn mit zunehmendem CRV steigen auch Ihre Chancen, langfristig zu gewinnen. Der Grund hierfür ist recht einfach, denn je größer Ihr CRV ist, desto öfter können Sie sich einen Verlierer leisten.

Nehmen wir an Sie gehen auch zukünftig nur Geschäfte ein, bei denen das CRV mindestens 3,71 beträgt. Dann können Sie theoretisch 3,71 mal verlieren und bräuchten beim nächsten Trade einen Gewinn, um insgesamt auf Plus-Minus Null zu kommen. D.h. Sie wären bereits mit einer Trefferquote von nur 22 % langfristig kein Verlierer, wie das folgende Beispiel zeigt:

Angenommen Sie haben immer ein Stopploss, dass 10 Euro vom Einstandspreis entfernt ist und Ihr Ziel liegt jedes mal bei einem Gewinn von 37,10 Euro pro Aktie. Ihr CRV beträgt damit 37,10 / 10 = 3,71.

Bei einer Trefferquote von 22 % gewinnen Sie in 22 von 100 Trade jeweils 37,10 Euro, so dass Sie insgesamt 22 * 37,10 Euro = 816,20 Euro aus den Gewinntrades haben. Gleichzeitig haben Sie aber 78 mal 10 Euro verloren, so dass Ihr Gesamtverlust aus diesen Geschäften 78 * 10 Euro = 780,00 Euro beträgt. Insgesamt bleibt Ihnen also ein kleiner Gewinn (Gebühren vernachlässigt).

Der richtige Umgang mit dem CRV

Das CRV dient zunächst einmal dazu, Ihren nächsten geplanten Trade hinsichtlich der potenziellen Gewinne und des Verlusts im Stopploss Fall zu bewerten. Je größer für diesen das CRV ist, desto besser ist dieser Trade zu bewerten. Im Allgemeinen wird empfohlen nur Geschäfte einzugehen, bei denen das CRV mindesten 1,5 oder 2 beträgt.

Das Problem ist jedoch, dass Sie die Chance nur schätzen können - anders als das Risiko, das durch Ihr festes Stopploss bereits vor Tradebeginn fest definiert ist. Eine Schätzung macht diese jedoch Kennzahl sehr anfällig, denn es stellt sich die Frage, wie realistisch ist es wirklich, dass die Aktie den Zielkurs erreicht? Diese Frage ist NICHT sicher zu beantworten, sondern wird eher von Erfahrungswerten gestützt. Auch können hier statistische Mittel genutzt werden, um die Chance möglichst gut bestimmen zu können. Hat sich bspw. eine Aktie bereits 30 % seit Jahresbeginn vom Tief aus nach oben bewegt und Sie wissen aus einer entsprechenden Untersuchung, dass in der Vergangenheit die Schwankungsbreite innerhalb eines Jahres nur selten mehr als 40 % war, so können Sie die aktuelle Chance mit einem Kursgewinn von nochmals 10 % bestimmen. Auch zentrale Unterstützungen oder Widerstände können für die Bestimmung der Chance herangezogen werden.

Ich möchte auf einen Artikel meines Kollegen Marko Strehk hinweisen, der den Zusammenhang zwischen C/R Ratio und Trefferquote thematisiert. Ist die Trefferquote wirklich so wichtig ?

Viel Erfolg

Rene Berteit

Die Suche nach dem Heiligen Gral

Oft beginnt der Einstieg ins Börsenleben mit einem Traum, dem Traum vom schnellen Geld - genau wie beim Lotto! Aber wie viele Lottomillionäre kennen Sie? Oder wie viele Lottoscheine haben Sie schon ausgefüllt, ohne dass Sie den Jackpot knackten? Ähnlich ist es auch im Trading. Trading kann Ihnen diesen Traum durchaus erfüllen und das mit einer wesentlich größeren Wahrscheinlichkeit als beim Lotto, jedoch nicht über Nacht - und DEN SICHEREN TIPP gibt es auch an der Börse nicht.

Trading ist ein Spiel mit Wahrscheinlichkeiten und niemals ohne Risiko. Den heiligen Gral, mit dem Sie nie verlieren und immer gewinnen, gibt es nicht. Genau so wenig gibt es eine Methodik, mit der Sie immer das Hoch und das Tief einer Bewegung oder den Beginn und das Ende eines Trends bestimmen können. Dies sind mit Sicherheit die grundlegendsten Erkenntnisse, um an den Börsen dieser Welt Geld zu verdienen.

Vielleicht werden Sie mir darauf antworten „Das ist doch klar.“. Dann darf ich fragen „Haben Sie dies auch wirklich in Ihrem Tun verinnerlicht?“

Vielleicht haben Sie gerade ein Buch mit einer interessanten Handelsmethodik gelesen und da sich diese programmieren lässt, machen Sie sich sofort daran, diese einem Test zu unterziehen. Das Ergebnis lässt sich sehen. Der Strategiereport zeigt, dass die Idee über die letzten 20 Jahre hochprofitabel war und das stimmt Sie optimistisch. Etwas stört Sie jedoch und das ist die Tatsache, dass Sie nur ca. 30% Ihrer Handelsgeschäfte im Gewinn abgeschlossen haben. 70% Ihrer Trades waren mehr oder minder große Verlierer. Sie schauen sich nun den Chart mit den eingezeichneten Signalen an und Ihnen wird schnell klar, dass Sie die Trefferquote verbessern können, wenn Sie die Strategie um dieses oder jenes erweitern. Die anschließende Auswertung gibt Ihnen Recht. Mit einer kleinen Änderung können Sie nun bei leicht kleinerem Gesamtgewinn, eine Trefferquote von immerhin 45% erzielen. Aber das reicht Ihnen immer noch nicht. Sie wollen weitere Verbesserungen und bauen in die Strategie eine weitere Bedingung ein. Die anschließende Auswertung zeigt Ihnen, dass Ihre Trefferquote nun bei satten 65% liegt - eine Größenordung mit der Sie zufrieden sind. Nur leider ist dadurch der Gesamtgewinn deutlich zurückgegangen. Aber auch hier zeigt Ihnen ein Blick auf den Chart, wo das Problem liegt und Sie machen sich sofort daran, eine weitere Bedingung in die Handelssystematik einzubauen, um so das Problem zu beheben. STOPP, denn ohne dass Sie es vielleicht merken, sind Sie mittendrin in der Suche nach dem Heiligen Gral.

Lassen Sie uns noch einmal an den Anfang dieses Gedankens zurückkehren: Sie hatten eine Strategie, die hochprofitabel war. War dies nicht ihr Ziel? Eine Methodik, mit der Sie an der Börse konstant Geld verdienen? Gut, vielleicht wird der ein oder andere sagen, dass es mental schwer zu traden ist, wenn man nur in 30% der Fälle gewinnt und damit haben Sie durchaus Recht. Dann verbessern Sie Ihre Handelsideen bis diese ein akzeptables Gleichgewicht erreicht haben, aber verschwenden Sie nicht Ihre Zeit und Ihr Geld, auf der Suche nach DER einen Strategie. Am Ende werden sie frustriert feststellen, dass es diese nicht gibt. Verlustgeschäfte gehören zum Trading dazu und zukünftige Kursverläufe lassen sich nicht mit Sicherheit prognostizieren. Wenn Sie dies wirklich verinnerlicht haben und akzeptieren können, dann werden Ihre Energie effektiv auf die drei Säulen eines erfolgreichen Traders verteilen und so der Verwirklichung Ihres Traums ein ganzes Stück näher kommen.

Viel Erfolg

Rene Berteit

Anfangsverluste, was nun?

Diese Frage kommt immer wieder auf und diese Frage betrifft nicht nur Neulinge im Tradinggeschäft. Wie reagiert man auf eine solche Situation ? Eines ist klar. Die Emotionen sind bei der Lösung dieser Aufgabe nicht der beste Ratgeber. "Ich bin ein Trading Anfänger und habe mich in Dax CFD´s ausprobiert und bis jetzt nur Verluste eingefahren .Wie komme ich zu dem genauen Wissen, wann ich einsteigen kann und wann ich wieder raus muß . Oder sollte ich es an anderen Märkten probieren (Devisen, Rohstoffe, Aktien )? Ich habe auch schon mehrere Bücher gelesen kann aber das ganze nicht in der Praxis umsetzen ."So oder so ähnlich wird es den meisten Anfängern im Trading ergehen, anfänglicher Euphorie folgt meist zunächst Ernüchterung. Was also nun?

Zunächst einmal ist es wichtig, dass Sie ihre Positionsgröße drastisch reduzieren oder das Eigentrading sogar erst einmal stoppen, denn Sie brauchen auch nach Ihren ersten Erfahrungen noch Kapital, um wieder in den Gewinn zu kommen. Und keine Angst, die Börse wird es auch noch morgen geben und Sie werden noch mehr als genügend Chancen haben, sich wieder nach oben zu arbeiten. Das wichtigste ist aber, sich jetzt nicht die Chancen zu verbauen, in dem das Kapital zu stark dezimiert wird. Also Positionsgröße runter und dann weiter zum zweiten Schritt.

Anbei eine umfassende Anleitung zum Thema Money Management :

Das ist der Schüssel zum Erfolg - Money Management - Bitte hier klicken

In diesem heißt es zunächst einmal, Fehler zu analysieren.

Schauen Sie sich Ihre letzten Trades und den Chartverlauf dazu genauer an. Warum habe ich gekauft? Warum habe ich verkauft? Wie waren meine Positionsgrößen? Wie lief der Markt nach meinem Einstieg? Welche Gemeinsamkeiten hatten meine Einstiege? Wo wäre ich gerne eingestiegen / ausgestiegen? Welche Gemeinsamkeiten hatten die Gewinner, welche die Verlierer? .... Diese Fehleranalyse zeigt Ihnen, was Sie verbessern können und natürlich, was nicht funktioniert. Trading ist keine Tätigkeit, die Sie von vornherein können, Sie müssen Sie erlernen. Geben Sie sich für dieses Erlernen Zeit und schützen Sie Ihr Kapital in dieser Zeit durch kleine Positionsgrößen.

Das Wissen erlangen Sie natürlich hier auf GodmodeTrader. Zum einen im Wissensbereich, zum anderen über Seminare. Auch aus unseren täglichen Analysen und Tradingempfehlungen können Sie entsprechende Hintergrundinformationen ziehen, in dem Sie sich bei diesen die gleichen Fragen wie oben angeführt stellen und so Muster in unserem Tun erkennen und diese an Ihre Bedürfnisse anpassen.

Erfolgreiches Trading ist leider nicht in zwei Sätzen zu erklären, gemäß: Kaufen Sie immer, wenn... und verkaufen Sie immer, wenn.... So wäre das Handeln anderer Märkte durchaus eine Alternative, aber auch nur dann, wenn die bis dato gemachten Fehler eher marktspezifisch waren. Haben Sie aber bspw. Gewinne immer zu schnell mitgenommen, während Verluste zu lange laufen gelassen wurden, wird der Wechsel auf einen anderen Markt keine Verbesserung bringen. Sie sehen also, wie wichtig die eigene Fehleranalyse ist, denn nur dann können Sie die richtigen Schritte gehen.

Rene Berteit

Perfekte Charttechnik und doch ...

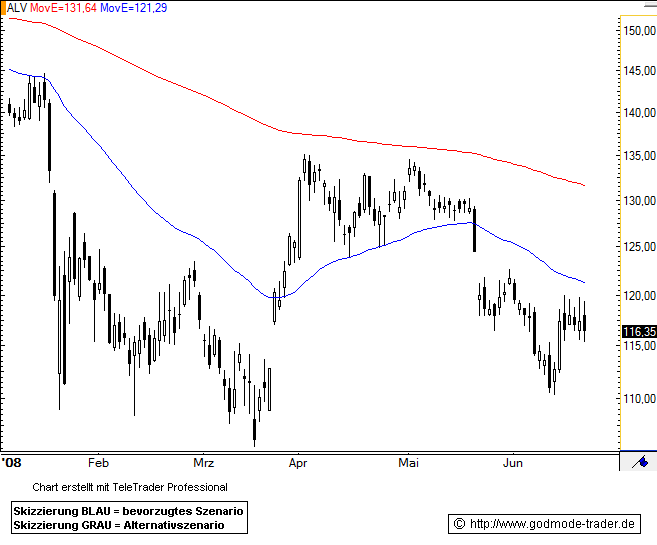

Schauen Sie sich bitte folgenden Chart der ALLIANZ - Aktie einmal genauer an. Beginnen Sie dabei links und decken möglichst die künftigen Kurse zu. Tragen Sie Auffälligkeiten und Chartformationen zusammen und entscheiden Sie sich, was Sie wann gemacht hätten.

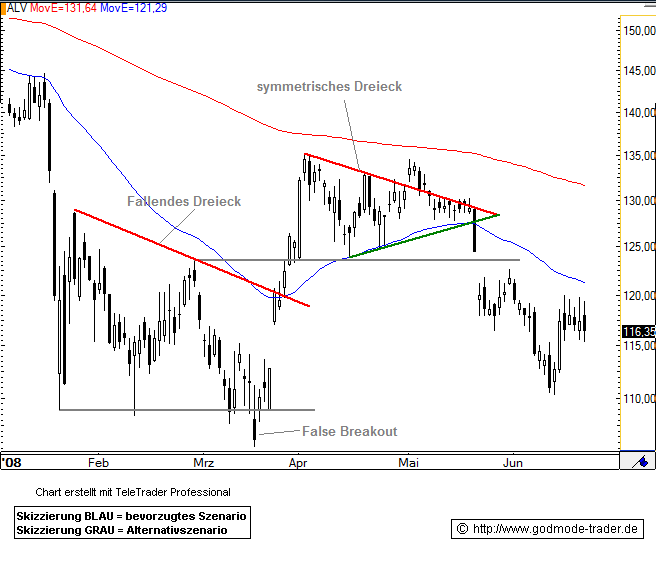

Nachdem Sie sich nun eine eigene Meinung gebildet haben, vergleichen Sie diese mit folgendem Chart:

Wie Sich im Chartverlauf herausgestellt hat, waren in den ALLIANZ - Aktien eine Reihe größerer Chartformationen auszumachen.

Einem fallenden Dreieck (bärisch) innerhalb eines kurzfristigen und auch mittelfristigen Abwärtstrend (Kurse liegen unter den gleitenden Durchschnitten, bärisch) und einer Folge fallender lokaler Hochs und Tiefs (bärisch) folgte zunächst der erwartete Ausbruch nach unten - nur, Geld konnten Sie damit nicht verdienen, denn der Ausbruch entwickelte sich zu einer Bärenfalle.

Und es ging weiter. Einer Bärenfalle (bullisch) folgte der Ausbruch nach oben aus dem fallenden Dreieck (bullisch), womit gleichzeitig auch die Folge fallender Hochs und Tiefs unterbrochen wurde (bullisch), die Kurse über die exp. GDL 50 (blaue Linie) ansteigen konnten (bullisch) und das alles initiiert durch ein Aufwärtsgap (bullisch), um dann anschließend ein bullisch zu wertendes symmetrisches Dreieck auszubilden. Und bei so vielen bullischen Signalen, wie soll es sonst auch anders sein, muss der Ausbruch nach oben kommen - so geschehen am 02. Mai diesen Jahres. Nur, auch hier konnten Sie kein Geld verdienen!

Zwei relativ deutliche Chartformationen mit jeweils weiteren bestätigenden charttechnischen Faktoren und trotzdem zwei Verlusstrades! Taugt die Charttechnik denn überhaupt etwas?

Ich denke Sie wissen, dass dies eine rein rethorische Frage gewesen ist, aber was möchte ich Ihnen mit diesem Beispiel sagen. Nun, Sie können aus diesem eine ganze Reihe über die Märkte und das Trading lernen:

- Und sieht ein Chart noch so gut aus, Trading ist ein Geschäft unter Unsicherheit. Egal wie viele Faktoren dafür sprechen, dass der Markt steigen wird, sicher ist dies keinesfalls.

- Ein guter Trader setzt nie alles auf eine Karte, egal wie gut die Chance auch aussieht. Stopploss und ein vernünftiges Risiko & Moneymanagement schützen den Trader und sein Kapital und halten diesen langfristig im Spiel.

- Und ein guter Trader fragt sich, wie auch in solchen Situationen Geld verdient hätte werden können, um so seinen Tradingansatz eventuell erweitern zu können. Sehen Sie hier eine Möglichkeit? Richtig, hätten Sie zusätzlich die falschen Ausbrüche aus den beiden Dreiecksformationen gehandelt, dürften Sie zwei sehr gute Trades abgewickelt haben (eventuell sogar noch einen Shorttrade offen), womit wir zu einer weiteren Erkenntnis gelangen:

- Gute Trades/Einstiege laufen relativ zügig in den Gewinn.

Sollten Sie sich mit diesen Erkenntnissen nur auf das Trading von falschen Ausbrüchen konzentrieren?

Mitnichten. Beurteilen Sie den Markt mit jeder neuen Kerze neu. Jede neue Kerze bringt neue Informationen, die Ihnen zu Beginn des Trades nicht zur Verfügung standen und zögern Sie nicht, Ihre Meinung zu ändern. Ein wichtiger Gedanke dabei ist, dass gute Trades relativ zügig in den Gewinn laufen. Bewegt sich Ihre Position nach dem Einstieg im Verlust, so sollte Ihnen dies zu denken geben und was spricht dagegen, die Position jetzt mit einem kleinen Verlust zu schließen oder gar zu drehen und gleichzeitig für einen Wiedereinstieg zu sorgen, falls Sie sich doch geirrt haben? Irren Sie sich nicht, so haben Sie Ihren Verlust klein gehalten und profitieren, sofern Sie die Position gedreht haben, von der entgegengesetzten Bewegung. War Ihre Anfangsidee jedoch richtig, so sorgt Ihr Wiedereinstiegskriterium dafür, dass Sie auch diese Bewegung Traden.

Rene Berteit

Strategie und persönliche Voraussetzungen passen nicht zusammen, was nun?In Ihren Beiträgen verweisen Sie zu Recht immer wieder auf ein striktes Moneymanagement. Wenn man jedoch z. b. bei einem CFD auf den DAX nur 1% Prozent pro Trade bei einen Vermögen von 5000€ riskieren will sind das gerade 50€. Pro Basispunkt des DAX sind ( zumindest bei ABN Marketindex) 1€ Gewinn oder Verlust drin. Das heißt für mich konkret. Ich kaufe eine Einheit und kann den Stopp/Loss auf keinen Fall weiter als 50 Punkte entfernt setzen. (bei 2 Einheiten nur 25 Punkte). Das Problem: Bei hoher Volatilität fällt oder steigt der Index schnell mal 25 - 50 Punkte bevor er die "richtige" Richtung nimmt. Ich werde also trotz richtiger Prognose ausgestoppt. Die Frage wie optimiert man Einstiegspunkte, um dieser Gefahr zu begegnen. Oder ist es besser wie geplant einzusteigen, sich ausstoppen zu lassen, und falls sich die Lage nicht geändert hat wieder einzusteigen? Bevor wir uns an mögliche Lösungen des Problems machen, möchte ich Ihnen sagen, was Sie nicht tun sollten: Vergrößern Sie nicht Ihr Risiko.

Im Allgemeinen wird empfohlen, zwischen 1 und 3 Prozent seines Kapitals pro Trade zu riskieren. Je niedriger Sie Ihren Risikobetrag pro Geschäft wählen, desto geringer ist die Wahrscheinlichkeit eines Totalverlusts, der bereits bei Verlusten in Größenordnungen ab 30 Prozent beginnt. Bei einem solchen Verlust benötigen Sie bereits eine Rendite von 42,85 Prozent, nur um wieder auf Ihr ursprüngliches Kapital zu kommen - und in eine solche Situation geraten Sie bereits, wenn Sie 10 Verluste in Folge haben. Ganz anders sieht diese Rechnung bei einem Risiko von 1 Prozent pro Geschäft aus. Hier müssten Sie mehr als 30 mal in Folge verlieren - ein sehr unwahrscheinliches Ereignis.

Oder drücken wir diese Rechnung einmal positiv aus. Je weniger Sie riskieren, desto wahrscheinlicher ist es, dass Sie „am Ende“ Ihrer Tradingkarriere einen Gewinn auf dem Konto haben werden.

Nun zur eigentlichen Frage, die im Kern lautet: Was kann ich tun, wenn meine Strategie nicht zu meinem Risk- und Moneymanagement bzw. zu meinen Voraussetzungen passt?

1. Ändern Sie Ihre Voraussetzungen

Es ist vielleicht nicht das, was Sie hören wollten, aber wenn Sie einen Handelsansatz haben, der funktioniert und mit dem Sie sich „wohl“ fühlen, dann sollten Sie diesen nicht ändern. Es ist wesentlich einfacher die Voraussetzungen zu verbessern und dann das Trading gut ausgestattet aufzunehmen, als am Handelsansatz umherzufeilen.

2. Traden Sie nur die Geschäfte, die Ihre Managementregeln erfüllen

Die Regel ist selbsterklärend. Sie nehmen nur die Trades wahr, bei der Sie ihren Stopploss auf 50 Punkte oder weniger begrenzen können.

Es empfiehlt sich dann jedoch, den Handelsansatz neu zu überprüfen, da Sie in Ihre ursprüngliche Idee eingreifen und damit nicht die gleichen Ergebnisse erwarten können, wie vorher. Diese können natürlich besser, aber auch schlechter ausfallen, als Sie es bisher von Ihrer Strategie kennen, denn schließlich lassen Sie einige Trades aus.

3. Ändern des Einstiegstimings

Eine relativ einfache Lösung (potenzielle) liegt darin, ihr eigentliches Kaufsignal abzuwarten, dieses aber nicht direkt zu handeln. Platzieren Sie stattdessen eine Limitorder auf dem Preis, der mit Ihrem Risiko konform geht. Hierzu ein kleines Beispiel:

Angenommen Sie würden jetzt bei einem Daxstand von 6.182 Punkten kaufen wollen, weil Ihre Einstiegsbedingungen erfüllt sind. Ihr Stopploss liegt jedoch bei 6.110 Punkten und ist damit für ein Risiko von 50,00 Euro (= 50 Punkte im Dax) zu groß. Der maximale Preis, zu dem Sie den Dax kaufen könnten, wären 6.160 Punkte. Platzieren Sie hier also einen Limitauftrag.

Auch in diesem Fall greifen Sie aktiv in Ihre bisherige Strategie ein und müssen deshalb mit einem anderen Tradingergebnis als bisher rechnen, so dass sich ein vorheriger Test empfiehlt oder Sie auf Ihre Erfahrung zurückgreifen und die vergangenen Trades unter den neuen Aspekten prüfen.

Allgemein lassen sich natürlich sehr viele Timinganpassungen vornehmen, die jedoch von der bis dato existierenden Handelsidee abhängig sind (die ich in diesem Fall leider nicht konkret kenne). So wäre bspw. der Wechsel auf kleinere Zeiteinheiten mit entsprechend kleineren Stopps ein Möglichkeit. Oder das Nutzen von Stoppordern auch beim Einstieg anstelle von Limitordern, um zunächst eine Bewegung in die erwartete Richtung abzuwarten und somit das Stopploss vielleicht enger ansetzen zu können, da mit erhöhtem Momentum gerechnet wird. Oder wenn Sie bereits eine Stopporder auch für den Einstieg nutzen, dann eine Limitorder wie im Beispiel beschrieben einzusetzen, kann das ursprüngliche Problem lösen. Die Lösung gibt es insofern nicht, denn Optimierungen sind immer vom bisher erreichten Status Quo abhängig.

4. Führen eines Tradingtagebuchs

Wenn Sie Ihr Trading verbessern wollen (unabhängig vom konkreten Hintergrund), ist ein Tradingtagebuch genau das Richtige. Einige sehr interessante Aspekte dieser können Sie hier:

und hier

nachlesen. Wie ich finde zwei sehr interessante und hilfreiche Artikel aus unserem allgemeinen Wissensbereich.

Rene Berteit

Ich habe ein 25.000 Euro Konto. Kann ich damit ...

Der Handel von Futures hat verschiedene Reize und vor allem gegenüber Derivaten wie Zertifikaten oder CFD´s einige erfolgsrelevante Vorteile (geringere Kosten, geregelter Markt und entsprechende Kursfeststellungen), so dass Futures bei passenden Voraussetzungen bevorzugt werden sollten. Hierzu aber ein paar grundlegende Überlegungen, denn nicht für jeden sind Futures geeignet:

Aus Risiko- und Moneymanagementgesichtspunkten könnten Sie mit einem 25.000 Euro Konto durchaus einige Futures handeln, aber nicht alle. So bieten sich bspw. die Minis, wie der Dow Jones Mini mit einem Punktwert von 5$ an (1 Punkt im Future hat einen Gegenwert von 5$). Für andere Futures, wie dem Dax ist aber auch dieses Konto noch zu eng bemessen. Zwar können Sie die erforderliche Margin aufbringen, so dass der Handel des Dax Futures rein technisch möglich wäre, jedoch ist ein vernünftiges Risiko- & Moneymanagement nicht möglich. Bei der 1% - Regel könnten Sie im Dax Future lediglich einen Kontrakt handeln, was keine performanceverbessernden Positionsgrößenalgorithmen zulässt.

Achten Sie bei der Marktauswahl unbedingt auf die Punktwerte und ob diese im Einklang mit Ihrem Risiko & Moneymanagement stehen und Sie diese nicht zu einem Ein-Kontrakt-Trader zwingen.

Desweiteren sollten Sie grundlegende Risikoüberlegungen durchführen, bevor Sie den Handel mit dem Future beginnen:

1) Bin ich profitabel oder will ich "trainieren"? Zum Trainieren sind Futures mit Sicherheit zu teuer. Nutzen Sie hierfür lieber ein kleines Konto mit CFD´s oder Zertifikaten.

2) Passt das Risiko zu mir? Als Beispielrechnung für den Dow Mini Future: 15 Punkte Stopploss * 5$ pro Kontrakt = 75$ Verlust pro Kontrakt. Vor allem beim Intradaytrading und der hier häufig größeren Tradeanzahl kann das Konto auch innerhalb eines Tages stark belastet werden.

3) Sollten Sie sich für den Futurehandel entscheiden, dann nutzen Sie die sich bietenden Möglichkeiten, um die Tradingplattform vorher kennenzulernen. Futures sind schnelle Märkte und Bedienungsfehler der Plattform können teuer werden.

Rene Berteit

Der Druck auf kleine Konten - Auf was muß ich achten ?

Wenn Sie nur ein kleines Konto handeln können, müssen Sie Ihre Märkte sehr gezielt aussuchen, um nicht von Beginn an ins Hintertreffen zu geraten.

Mit einem kleinen Konto sind Sie nur bedingt in der Lage, ein vernünftiges Risikomanagement zu betreiben. Beträgt Ihr aktueller Kontostand 10.000 Euro und Sie möchten pro Handelsgeschäft maximal 1% Ihres Kapitals riskieren, so dürften Sie im nächsten Trade lediglich ein Risiko von 100,00 Euro eingehen. Liegt ihr Stopploss in einer Aktie bspw. 4 Euro entfernt und Sie müssen für den gesamten Kauf und Verkauf 20,00 Euro bezahlen, so dürften Sie lediglich:

( 100,00 Euro - 20,00 Euro ) : 4,00 Euro = 20 Aktien

kaufen. Noch extremer wird dies, wenn Sie den Dow Jones Minifuture Handel wollen und Ihr Stopploss 15 Punkte vom Einstandspreis entfernt liegt. Sie dürften dann nur:

( 100,00 Euro - 20,00 Euro ) : ( 5 * 15 Punkte ) = 1,066 = 1 Kontrakt handeln.

(Ein Futurekontrakt hat einen Punktwert von 5$. Bei einem Stopploss von 15 Punkten riskieren Sie folglich pro Kontrakt 5 * 15 = 75$.)

Mit lediglich 20 Aktien oder einem Kontrakt im Futurehandel berauben Sie sich jedoch taktischer Möglichkeiten wie Teilverkäufen und es kommt noch schlimmer: mit einem kleinen Konto geraten Sie unter enormen Performancedruck. Möchten Sie vom Traden Leben und benötigen pro Jahr Netto 20.000 Euro, dann müssen Sie vor Steuern und weiterer Kosten ca. 30.000 Euro Gewinn ertraden. Bei einer Ausgangsbasis von lediglich 10.000 Euro ein unrealistisches Unterfangen.

Aber selbst bei einer angestrebten Performance von 30 % pro Jahr vor Steuern ist Ihr Druck enorm, denn gerade bei kleinen Konten spielen die Tradinggebühren eine entscheidende Rolle. Angenommen Sie müssen weiterhin 20,00 Euro pro Geschäft an Gebühren bezahlen, dann ergibt sich mit obigem Aktienbeispiel folgende Überlegung:

Sie riskieren pro Aktie 4,00 Euro und können sich so 20 Aktien ins Depot legen. Insgesamt verlieren Sie, wenn die Position vollständig gegen Sie läuft 20 * 4,00 Euro + 20,00 Euro Gebühren = 100,00 Euro und damit Ihre geplanten 1,00 % des Tradingkontos. Betrachten wir nun aber einmal den Fall, wir können mit unserer Position etwas verdienen und liegen aktuell das einfache Risiko, also pro Aktie 4,00 Euro vorne. Wie sähe die Rechnung aus, wenn wir die Aktie nun verkaufen:

20 Aktien * 4,00 Euro Gewinn = 80 Euro Bruttogewinn.

Von diesen 80,00 Euro Bruttogewinn müssen wir nun noch 20,00 Euro für Gebühren abziehen und können So einen Nettogewinn von 60,00 Euro unser eigen nennen. Aus finanztechnischen Überlegungen ein erdrückendes Ergebnis, denn durch die Gebühren werden uns 40% der eigentlichen Gewinne „genommen“. Ohne Gebühren sähe unsere Tradeplanung nämlich wie folgt aus:

1 % von 10.000 Euro = 100,00 Euro Risikobetrag

Da keine Gebühren anfallen, können wir diese vollständig in Aktien „umsetzen“ und bei den geplanten 4,00 Euro Stopploss pro Aktie:

100,00 Euro : 4,00 Euro = 25 Aktien

kaufen. Diese könnten wir nun mit einem Gewinn von 4,00 Euro verkaufen und unser Ergebnis vor Steuern wäre dann genau 100,00 Euro. Der finanzielle Unterschied zwischen der gebührenpflichtigen Tradingversion und der ohne beträgt 40,00 Euro bzw. 40%. Die Gebühren fressen Ihre Gewinne quasi auf.

Die folgende hypothetische Rechnung, in der wir annehmen wir haben eine Trefferquote von 100% und mit den soeben gewonnenen Kenntnissen, soll dies noch einmal unte

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.