Es hat schon schlechtere Aktien-Zeiten gegeben

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Die Euro-Politik hat sich endlich dazu durchgerungen, das zweite Rettungspaket für Griechenland freizugeben. Weitere 130 Mrd. Euro zur Rettung des angeschlagenen Peripheriestaats werden bereitgestellt. Und um auch einen nachhaltigen Effekt zu erzielen und die Schuldentragfähigkeit des Landes zukünftig sicherzustellen, streicht man dem Land über die freiwillige Beteiligung privater Investoren gleich 53,5 Prozent - 107 Mrd. Euro - seiner Schulden und für den Rest gibt es äußerst vergünstigte Zinsen.

Beim Schuldenschnitt ist im Übrigen mit einer ausreichenden Teilnahme der Banken zu rechnen. Denn letztlich reicht eine Beteiligungsrate von 66 Prozent, die die nachträgliche Änderung der Anleihekonditionen, d.h. die Einführung der sogenannten Collective Action Clauses (CACs) greifen lässt, also eine Umschuldungsvereinbarung, die dann alle Anleger beim Schuldenschnitt heranziehen würde. Man zwingt dann also allen Griechenland-Investoren eine Beteiligung auf. Und da schon eine Zustimmung von nur 66 Prozent der Anleger für die International Swaps and Derivatives Association (ISDA) - die Handelsorganisation für den Derivatemarkt - ausreicht, um dem Schuldenschnitt das Attribut „freiwillig“ zu gewähren, besteht auch keine Gefahr vor den berüchtigten Kreditausfallversicherungen.

Die EZB bleibt bei alledem außen vor, sie hat im Vorfeld ihren Bestand an griechischen Staatsanleihen bereits in identische Anleihen gleicher Laufzeit getauscht, die die nachträgliche Aufnahme von Umschuldungsklauseln erlauben. Damit gibt es mittlerweile eine Zweiklassengesellschaft von Gläubigern griechischer Anleihen.

Noch keine nachhaltige Lösung für Griechenland

Unabhängig davon ist sicher anzunehmen, dass auch mit dem zweiten Rettungspaket inklusive Schuldenschnitt eine nachhaltige Schuldenlast, die Griechenland alleine tragen könnte, nicht erreicht werden kann. Denn dass die geplante Schuldenlast 2020 auf 120,5 Prozent der Wirtschaftsleistung zurückschrumpft, ist stark abhängig von den zugrunde liegenden Annahmen über die wirtschaftliche Erholung des Landes. Schätzungen zufolge steigt der griechische Schuldenstand bereits auf 127 Prozent, sobald das Land jährlich nur 0,5 Prozentpunkte weniger als erwartet wächst. Der Optimismus der verwendeten Prognosen ist definitiv risikogefährdet. Überhaupt wo das grundsätzlich erforderliche Wachstum in Griechenland herkommen soll, ist nicht erkennbar. Mit Kaputtsparen - die aktuelle Praxis in Griechenland - wurde noch kein Land der Erde saniert.

Das Verlassen des Euro-Korsetts und eine Abwertung ist zur Grundsanierung der griechischen Wirtschaft ein entscheidendes Gesundungsargument. Auch bereits in der Vergangenheit bei anderen prekären Ländern wie Argentinien, Uruguay, Mexiko oder Thailand war das Abwertungsinstrument ein entscheidendes zur Sanierung. Mit dem bereits wieder etablierten deutschen Bankenrettungsschirm SoFFin, dem ab Anfang Juli einsetzbaren permanenten Rettungsschirms ESM, einer weiter üppigen Zentralbankgeldversorgung durch die EZB und einer zunehmend erreichten Kernkapitalquote der euroländischen Banken von neun Prozent sind die Auffangnetze breit gespannt, um Kollateralschäden für andere Euro-Länder und deren Banken abzufangen.

Und für Griechenland bedeutet dies endlich wieder eine wirtschaftliche Perspektive, die auch die Bevölkerung im Gegensatz zur jetzigen Situation mitnimmt. Ohne Zustimmung der Bevölkerung ist jede Politik zum Scheitern verurteilt. Nicht zuletzt wird damit die Lage in der Eurozone insgesamt wieder normalisiert. Sie käme ein Stück weit aus ihrem lähmenden Krisenmodus heraus.

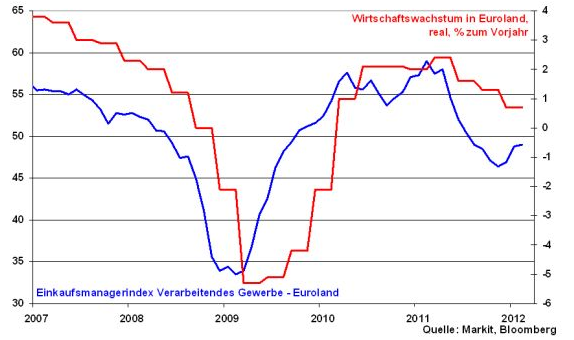

Eher milde Rezession in der Eurozone

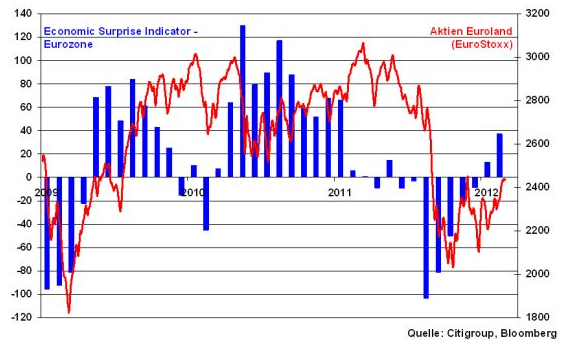

Stabilität garantiert aktuell zumindest temporär die EZB mit ihrer üppigen Liquiditätsschwemme. Sie wirkt quasi als Beruhigungsmittel gegen die massive Unsicherheit auf den Finanzmärkten und sorgt für Entspannung, die sich in Form der zuletzt wieder positiv überraschenden euroländischen Wirtschaftsdaten zeigte. Der Economic Surprise Indicator, der die Analystenschätzungen den tatsächlichen Daten gegenüberstellt, tendiert seit Jahresbeginn deutlich in positivem Terrain. Dieses Überraschungsmoment erweist sich auch als solide Stütze für den euroländischen Aktienmarkt, der, getrieben von der EZB-Geldschwemme, seit Jahresbeginn aus Sicht eines Euro-Investors knapp neun Prozent zulegen konnte.

Aber das Beruhigungsmittel der massiven Liquidität der EZB ist kein Ersatz für eine klare nachhaltige Wachstumspolitik in den einzelnen Ländern. Eine Agenda-Politik wie in Deutschland, die die Standortqualitäten und damit die Wachstumskräfte stärkt, bleibt die Bringschuld der Regierungen der prekären Länder. Trotzdem ist ein deutlicher euroländischer Konjunktureinbruch nicht zu befürchten. Die Konjunkturdelle dürfte allerdings noch im I. Quartal anhalten, bevor es dann im Sommer wieder bergauf geht.

Da der Spardruck in der Eurozone allerdings nicht weniger wird und die krisengebeutelten Euro-Staaten wie Spanien, Italien und Frankreich nicht umher kommen, ihre dringend notwendigen Strukturreformen (Arbeitsmarkt, Wirtschaftsstruktur) zur Verbesserung ihrer Wettbewerbsfähigkeit glaubwürdig und mit Nachdruck durchzuführen, gehen die Impulse für die Euro-Wirtschaft deutlich stärker von dem außereuropäischen Wirtschaftsumfeld aus.

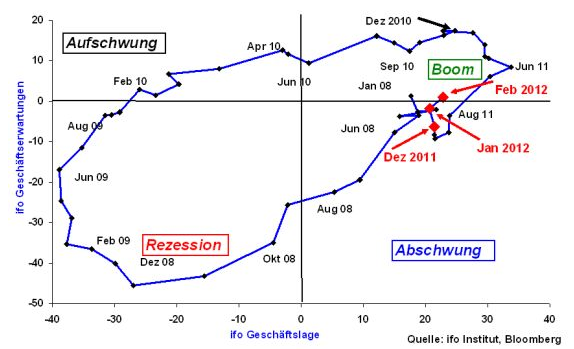

Deutschland ist eine der leistungsfähigsten Volkswirtschaften der Welt

Auch Deutschland profitiert damit weiter vom stabilen globalen Wirtschaftsumfeld. Das unterstreichen die aktuellen ifo Konjunkturdaten, die auf unbedingt verlässlichen Befragungen deutscher Industrieunternehmen basieren. So zeigen sich sowohl die ifo Geschäftslage als auch die Erwartungen zum vierten Mal in Folge aufwärtsgerichtet und lassen auf einen erneuten Konjunkturschub nach der aktuellen Delle schließen, zumal sich die deutsche Binnenkonjunktur robust zeigt. Setzt man die ifo Geschäftslage und Geschäftserwartungen gemäß den vier Konjunkturphasen zueinander in Beziehung, haben wir sogar die Boom-Phase wieder erreicht.

Grafik der Woche: ifo Matrix der Geschäftslage und -erwartungen

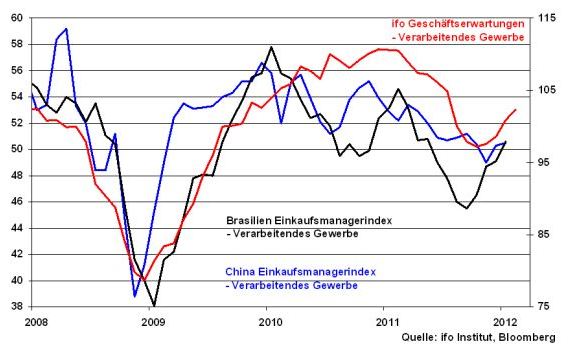

Besonders die Nachfrage nach deutschem Industrie-Know How sorgt weiterhin für gute Stimmung und lässt die ifo Geschäftserwartungen steigen. Einen maßgeblichen Impuls setzen hier vor allem die wirtschaftsstarken Schwellenländern, die wie Ersatzbefriedigungen für die schwächere euroländische Konjunktur wirken. Hier stehen die Zeichen weiter auf Wachstum. So liegen u.a. die Einkaufsmanagerindices in Brasilien als auch in China über dem Expansion anzeigenden Niveau von 50 und deuten damit eine anhaltende Konjunkturdynamisierung an, die sich dann auch in Deutschland bemerkbar macht.

Nicht zuletzt unterstreicht das auch das Quartalsergebnis des Chemieriesen BASF, der aufgrund seiner globalen Ausrichtung im zyklischen Chemiesektor als typischer Indikator für die zukünftige weltwirtschaftliche Entwicklung gilt. Das Umsatzwachstum von zehn Prozent und ein Nettogewinn von drei Prozent zum Vorjahr sind dabei vor allem auf Preiserhöhungen bei Pharmastoffen und Nahrungsmittelzusätzen zurückzuführen, die die Auftragsrückgänge bei Chemikalien und Kunststoffen abfedern konnten. Besonders erfreulich ist der robuste Ausblick für 2012 und darüber hinaus, der laut BASF auf eine Dynamisierung der Weltwirtschaft in der zweiten Jahreshälfte zurückzuführen ist.

Die stabile Lage der deutschen Industrie dient damit als solide Unterstützung für den deutschen Aktienmarkt, der ohnehin durch die üppige Liquiditätsausstattung und eine abnehmende Risikoaversion - also die Kraft der drei Herzen - begünstigt ist.

Aus charttechnischer Sicht ist eine Gegenbewegung der Hausse seit Jahresanfang zwar sicherlich überfällig. So kann ein Rückfall unter die Unterstützung bei 6750 Punkten weitere Rücksetzer bis hin zur 6650 Punkte-Marke und darunter bis zur Unterstützung bei 6595 Punkten nach sich ziehen.

Sollte der DAX allerdings die Unterstützung bei 6820 Punkten verteidigen können, treten Kursgewinne bis in den Bereich bei 6970 Punkten in den Bereich des Möglichen und auch ein Sprung über die wichtige 7000er Marke ist dann nicht mehr auszuschließen.

Robert Halver, Leiter Kapitalmarktanalyse der Baader Bank AG

Rechtliche Hinweise/Disclaimer und Grundsätze zum Umgang mit Interessenskonflikten der Baader Bank AG:

http://www.baaderbank.de/disclaimer-und-umgang-mit-interessenskonflikten/

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.