Ein Argument für Aktien fällt weg

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Dass der Aktienmarkt überhaupt wieder in die Nähe der Vorkrisenniveaus steigen konnte, verdanken wir mehreren Umständen. Zunächst sind da Technologieaktien zu nennen. Ohne die Schwergewichte wie Amazon und Apple stünde der Markt ganz woanders. Diese Unternehmen konnten ihre Gewinn in der Krise aber halten bzw. teilweise sogar deutlich steigern.

Die Rallye bei Technologieschwergewichten hat die Probleme in anderen Sektoren wettgemacht. Anleger erkennen ja durchaus, dass die Wirtschaft in Schwierigkeiten steckt. Ein Blick auf Airlineaktien genügt. Hier sind die Vorkrisenniveaus weit entfernt.

Es sind aber nicht nur Technologieaktien, die dem Aktienmarkt helfen. Es sind auch die historisch hohen Staatsausgaben. Ohne diese Ausgaben und Programme, die Einkommen (über höhere Arbeitslosenhilfe) und Arbeit (über Kurzarbeit) sichern, würden auch Technologieaktien leiden.

In der Krise sparen Konsumenten. Apple, Netflix usw. sind letztlich nichts anderes als Konsumwerte. Ohne Einkommen können diese Unternehmen noch so toll sein, auch sie würden starke Gewinnrückgänge verzeichnen. Geldtransfers vom Staat zu den Bürgern helfen Konsumwerten, aber natürlich nicht allen. Es muss auch möglich sein, überhaupt zu konsumieren. Nicht überall ist das möglich, weil es immer noch partielle Lockdowns und Einschränkungen gibt.

Das dritte Argument für Aktien sind die niedrigen Zinsen. Zinsen allein machen noch keine Kurse. Vielmehr besteht eine hohe Korrelation zwischen der Aktienmarktbewertung und den Realzinsen. Die Zinsen sind gesunken und die Inflation beginnt wieder zu steigen. Unterm Strich ergibt dies tiefere Realzinsen.

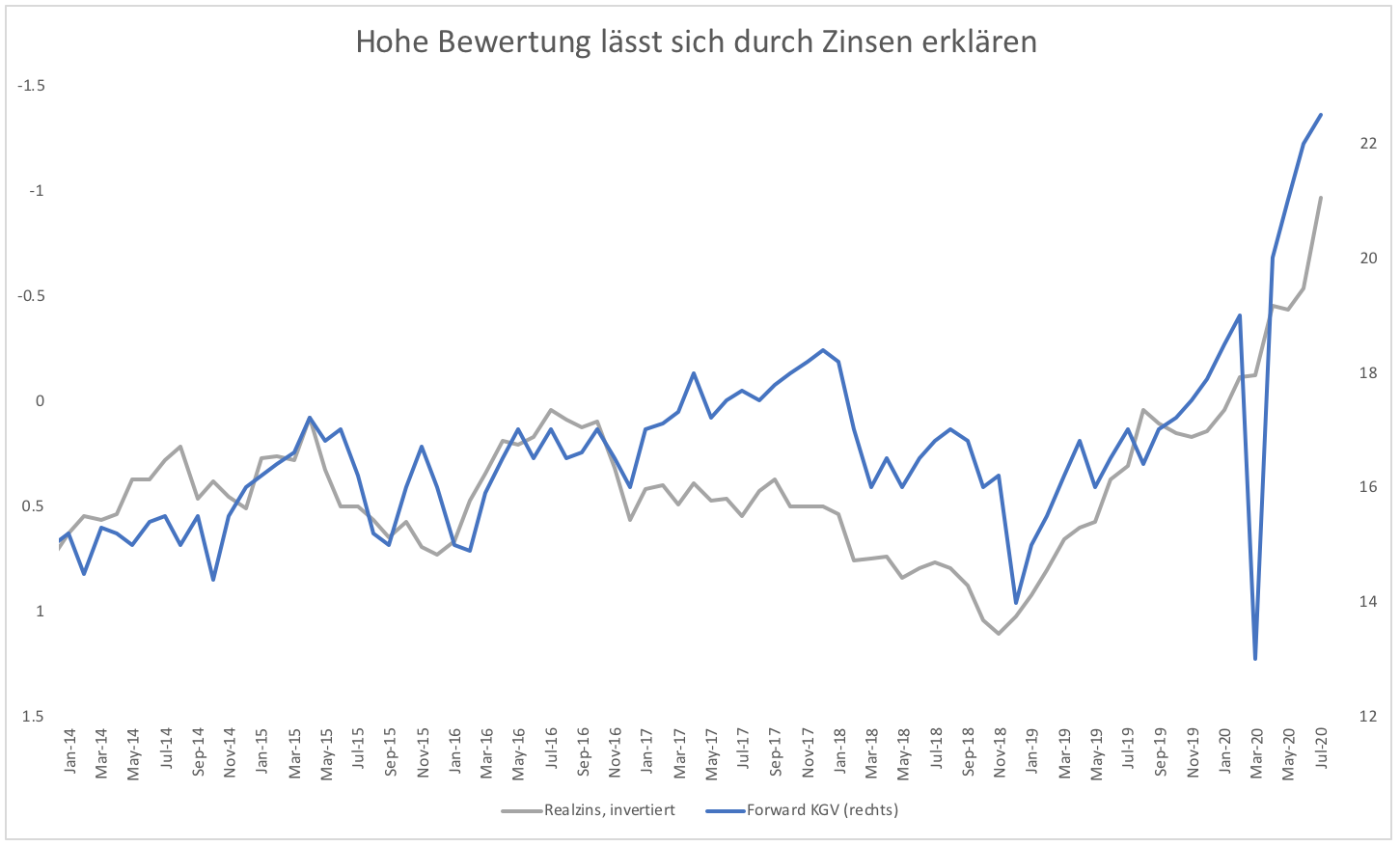

Es ist kein Zufall, dass die Bewertung des Aktienmarktes (gemessen am Kurs-Gewinn-Verhältnis) und Realzinsen stark korreliert sind (Grafik 1). Tendenziell steigt das KGV, wenn die Realzinsen sinken. Das ist allerdings nicht ausnahmslos der Fall.

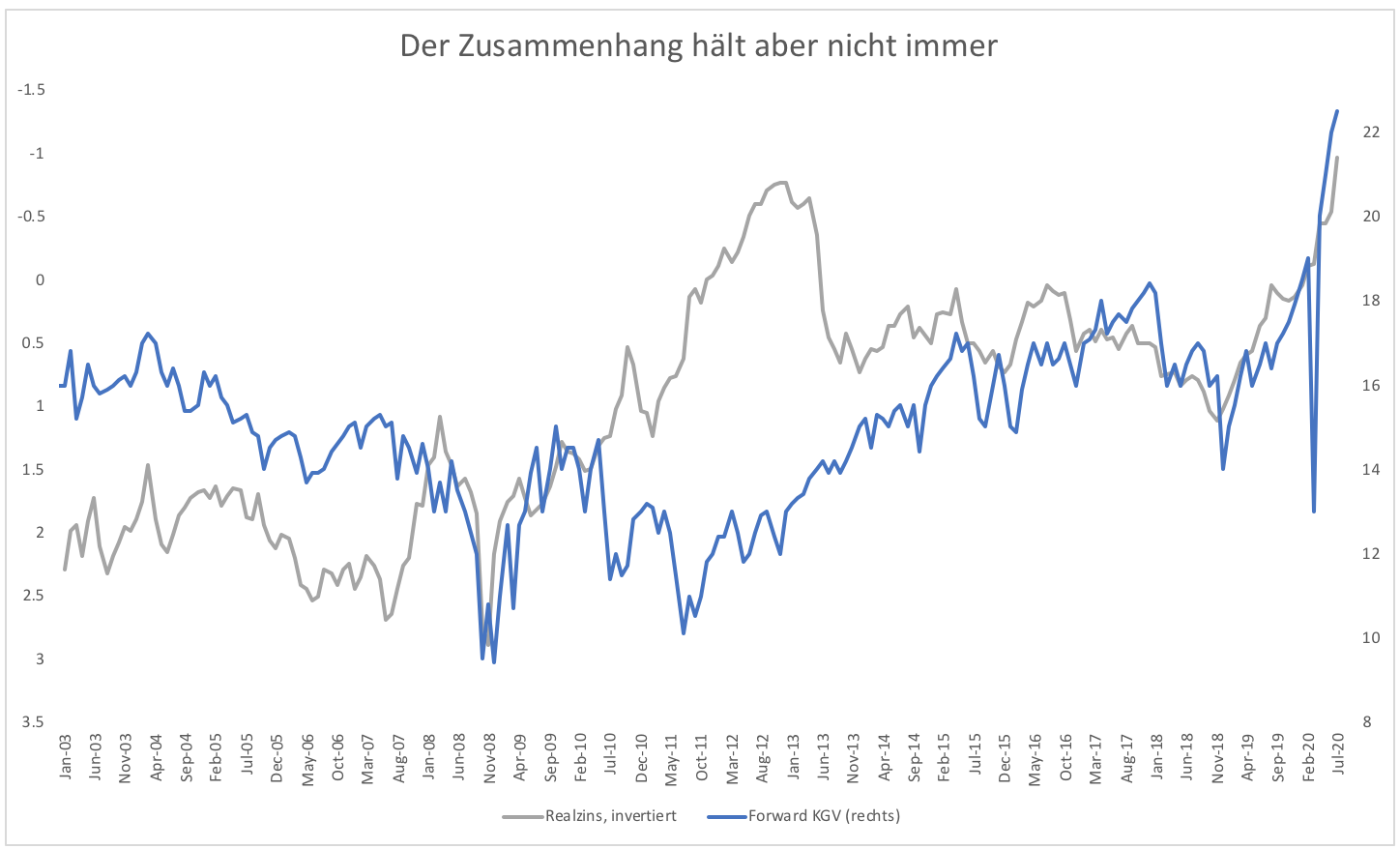

Im Jahr 2010 fiel der Realzins, die Bewertung des Aktienmarktes fiel jedoch ebenfalls (Grafik 2). Generell helfen fallende Realzinsen. Es gibt aber auch so etwas wie zu tiefe Realzinsen. Die 70er Jahre waren von sehr tiefen Realzinsen geprägt. Der Aktienmarkt lief in dieser Zeit schlecht.

Aktuell stellt sich für Anleger die Frage, ob die Realzinsen noch weiter sinken können. Sie haben bereits jetzt das tiefste Niveau seit fast 40 Jahren erreicht. Die Inflationserwartungen haben sich inzwischen wieder stabilisiert. Der Anleihemarkt zeigt Inflationserwartungen, die dem Vorkrisenniveau gleichen. Behält der Finanzmarkt Recht, dann bedeutet dies, dass die Realzinsen nicht mehr viel sinken dürften.

Fällt der Realzins nicht weiter, steigert das die Attraktivität von Aktien auch nicht weiter. Das Argument Zinsen und Geldschwemme verliert an Bedeutung. Über den Sommer dürfte es sogar ganz verschwinden. Dieser für den Aktienmarkt stützende Faktor fällt weg.

Tipp: Testen Sie Guidants PROmax! Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Nun ja, die Geldschwemme bleibt ja trotzdem weiterhin und zunehmend vorhanden. Die Kurse bis jetzt sind ja Resultat bisherig vorhandener Gelder, die angekündigten Billionen sind ja bisher nur Ankündigungen und faktisch überhaupt noch nicht monetär wirksam auf dem Markt. Nur weil Zinsen nicht weiter sinken, steigen sie ja nicht automatisch und fallen deshalb als Geldvermehrungsvehikel aus. Langfristige Investitionen in die praktische Wirtschaft mit Abschreibungszeiträumen >20 Jahre würde ich derzeit auch nicht tätigen wollen wegen völlig unklarer politischer und ideologischer Richtungsentwicklung ( Änderungs Strategien - Atomkraft-Kohle, Veränderung Eigentumsrechte - Kühnert-Dikussion BMW, Hüpfe-Generation möchte den Kapitalismus abwickeln, sofort am besten,...usw ). Also wird sich Geld nur in Bereichen vermehren, die aus guten Gründen dem Zugriff vor Regulierung weitestgehend geschützt sind, und das ist eigentlich nur noch der Aktienmarkt und Teile des Rohstoffmarktes. Alles andere ist auf absehbare Zeit nicht mehr sicher. Also wir es so bleiben: zu viel Geld für zu wenige Aktien. Ergo - Aktienhausse.

"n der Krise sparen Konsumenten. Apple, Netflix usw. sind letztlich nichts anderes als Konsumwerte."

Man kann es nicht oft genug sagen! Microsoft könnte man noch in dem Bereich Invenstitionsgüter sehen.

Krisen werden irgendwann auch den Technologiesektor erreichen. Nur wie im Bausektor, zeitverzögert.

Überhaupt ist der Faktor Zeit, die Dauer einer Krise kaum zu überschätzen. Kurzfristig lässt sich auch der größte Einbruch wegpuffern. Dauert ein Einbruch längert, verändert es das Bewusstsein nachhaltig und die Krtise bekommt eine Eigendynamik.