Drittgrößte Bankenpleite...

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

...in den USA belastet USD - Finanzkrise im Fokus!

Der Euro eröffnet heute bei 1.5880, nachdem in Fernost Höchstkurse bei 1.5971 markiert wurden. Der USD notiert gegenüber dem JPY aktuell bei 106.60. "Carry-Trades" zeigen sich unverändert stabil und wenig "belastet" durch die aktuelle Situation. EUR-JPY stellt sich auf 169.25, während EUR-CHF bei 1.6200 oszilliert.

Diesen Kommentar gibt es täglich. Wir veröffentlichen ihn hier im Kommentarbereich jeden zweiten Tag. Lückenlos jeden Tag wird der Kommentar auf der Devisenseite veröffentlicht : www.godmode-trader.de/devisen/

Die globale Finanzkrise zieht ihre Kreise. Am Freitag war der Finanzmarkt von dem Meldungen um IndyMac und die Sorgen um FannieMae und FreddieMac bestimmt. In der Folge verlor der USD deutlich an Boden.

Der größte unabhängige börsennotierte Baufinanzierer IndyMac wurde in der Folge vom Staat übernommen. Der Schaden wird sich voraussichtlich auf 4 - 8 Mrd. USD belaufen. Bei IndyMac handelt es sich um die drittgrößte Bankenpleite in der Geschichte der USA. Die politischen Eliten der US-Treasury und der Fed waren in den USA am Wochenende um Schadensbegrenzung bemüht. Man einigte sich auf folgende Maßnahmen:

- Die Fed und das Finanzministerium haben Maßnahmen bezüglich Fannie Mae und Freddie Mac beschlossen. Der New York Fed wurde die Berechtigung erteilt, den beiden teilstaatlichen Hypothekenfinanzierern mit Krediten (2,25%) zur Seite zu stehen, sofern sich Notwendigkeiten ergeben.

- US-Finanzminister Paulson sagte, das US-Finanzministerium bemühe sich im Kongress, die bestehenden Kreditlinien für diese beiden Unternehmen erhöhen zu lassen und die Genehmigung, dass das US-Finanzministerium Beteiligungen an den Hypothekenbanken erwerben kann.

Damit ist zunächst eine Stabilisierung des Hypothekenmarkts in den USA umfänglich gewährleistet. Faktisch ist die bisherige Teilgarantie des Staates für FannieMae und FreddieMac in eine volle Garantie verändert worden.

Werfen wir zunächst einen Blick auf die positiven Folgen in der aktuellen Gemengelage basierend auf dem "Staatsinterventionismus". Dabei verweisen wir darauf, dass es selbstredend eine der vornehmsten Aufgaben der Regierung, der Verwaltung und der Zentralbank ist, die Funktionalität der Wirtschaft zu erhalten:

- Die Funktionalität des US-Hypothekenmarkts wird erhalten.

- Die Belastungen aus der jahrelangen Fehlsteuerung (Nivellierung der Kreditstandards) in der Finanzbranche wird für die Realwirtschaft nachhaltig gemildert.

Ein Blick nur auf die positiven Folgen des Staatsinterventionismus (nicht nur USA, sondern global) griffe hier jedoch viel zu kurz. Das gilt insbesondere auch deswegen, weil die Kreditvergabepraxis in den USA nicht erst seit Ausbruch der Finanzkrise von vielen tatsächlich professionellen Marktteilnehmern äußerst kritisch begleitet wurde. Diese Professionalität war seinerzeit offensichtlich jedoch weder bei den Finanzinstituten, den Regierungen, den Aufsichtsbehörden oder anderen Institutionen im erforderlichen Maße "en vogue". "Food for thought!"

Mithin gibt es hier eine Phalanx an Verantwortlichen für den aktuellen Status Quo. Viele davon sind immer noch in Amt und Würden oder haben in jüngerer Vergangenheit noch "Golden Handshakes" oder "Golden Parachutes" erhalten.

Das System des "Freien Marktes" macht es erforderlich, dass Handeln zu Konsequenzen führt. Wenn man Unternehmen nicht dieser Konsequenz aussetzt, um Dominoeffekte und realwirtschaftlich nicht angemessene Folgen zu verhindern, dann müssen wenigstens die Verantwortlichen Führungskader umfänglich die Konsequenzen erfahren, um Lernkurven in Richtung Nachhaltigkeit zu gewährleisten. Das sollten üblicherweise jedoch nicht "Golden Handshakes" oder "Golden Parachutes", sondern das genaue Gegenteil sein.

Fokussieren wir uns hier auf die negativen Folgen aus dem Staatsinterventionismus:

- Der "Freie Markt" als ordnungspolitisches Konzept des westlichen Wirtschaftsmodells ist im Kernprozess des Systems, in der Finanzwirtschaft, zunehmend eine Karikatur seiner selbst und leistet damit auch nicht mehr die tugendliche Disziplin in Richtung Nachhaltigkeitsgrundsätzen, die mit diesem Konzept grundsätzlich verbunden ist. Es ist schon ein wenig absurd, dass Ansätze (Gewinne werden ja weiter privatisiert) des "Stamokap" (Staatsmonopolkapitalismus)18 Jahre nach dem Fall des Wirtschaftssystems des Kommunismus im Herzen des Kapitalismus fröhliche Urständ feiern.

- Kleine Finanzunternehmen sind den Folgen des Freien Marktes ausgesetzt und große Privatunternehmen erfahren "Anstaltslast und Gewährträgerhaftung". Die Lernkurve zwingt damit zum Wachstum nahezu um jeden Preis. Nicht Qualität, sondern Quantität wird im Krisenfall belohnt. Damit wird eine der Grundursachen der aktuellen Finanzkrise tendenziell forciert.

Zusammenfassend ist es erfreulich, dass Funktionalitäten der Realwirtschaft gewährleistet werden. Es ist zu hoffen, dass auch das Thema Konsequenzen für die Verantwortlichen der Krise auf allen Ebenen gewährleistet wird und nicht Netzwerke (bisweilen auch nur Seilschaften) instrumentalisiert werden. Dann haben die professionellen Finanzmarktteilnehmer, die im Rahmen des opportunistischen Zeitgeists der letzten Jahre weniger en vogue waren auch die Möglichkeit, Verantwortung zu übernehmen, die Zukunftsperspektive eröffnet.

Am Freitag gab es einige Veröffentlichungen diverser Wirtschaftsdaten aus den USA, die tendenziell entlastenden Charakter für den USD aufwiesen:

- Importpreise nahmen in den USA im Monatsvergleich per Juni um 2,6% zu. Im Jahresvergleich stellte sich der Anstieg auf 20,5% (ohne Energie 7,3% nach 6,6%) nach zuvor 18,8%.

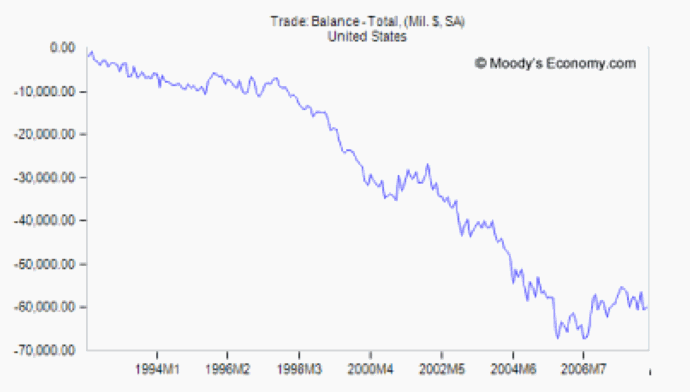

- Die US-Handelsbilanz lieferte per Mai ein Defizit in Höhe von 59,79 Mrd. USD nach zuvor 60,5 Mrd. USD. Analysten hatten einen Anstieg auf 62,5 Mrd. USD unterstellt.

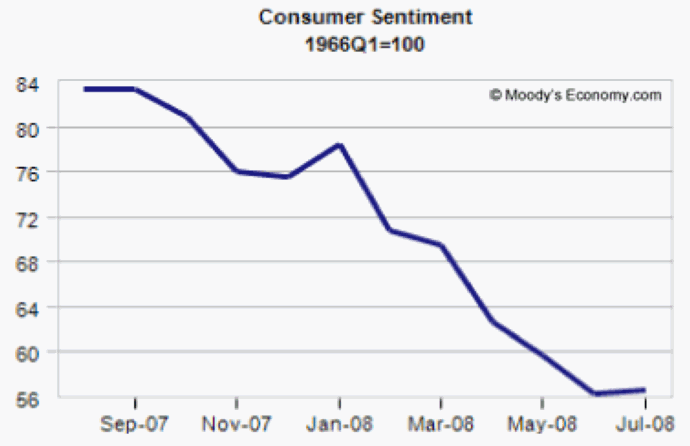

Das Verbrauchervertrauen nach Lesart der Universität Michigan verbesserte sich geringfügig von 56,4 auf 56,6 Punkte. Die Konsensusprognose war bei 56,0 Punkten angesiedelt. Die Steuerschecks mögen hier verstetigend wirken.

Zusammenfassend ergibt sich ein Szenario, das unverändert eine neutrale Haltung in der Parität EUR-USD favorisiert. Erst ein nachhaltiges Unterschreiten der Unterstützung bei 1.5600 oder ein nachhaltiges Überwinden der bisherigen historischen Höchstmarken oberhalb von 1.6018 eröffnet neue Opportunitäten.

Viel Erfolg!

Folker Hellmeyer

Chefanalyst der Bremer Landesbank

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.