Das sind die größten Fehlspekulationen aller Zeiten!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Dabei machen die professionellen Trader, Portfoliomanager und Institutionen genau dieselben Fehler wie jeder Amateur auch – und das nicht zu knapp. Wenn es kracht, dann richtig.

Amaranth: Ein Hedgefonds kontrolliert den Erdgasmarkt und kollabiert trotzdem

Der Hedgefonds wurde im Jahr 2000 gegründet und verfolgte zunächst eine solide Strategie, die zwar keine exorbitanten, aber anständige Gewinne einbrachte. Der Fonds konzentrierte sich zu Beginn auf eine Convertible Arbitrage Strategie. Dabei werden Wandelschuldverschreibungen gekauft und die eigentliche Aktie eines Unternehmens leerverkauft. Damit ist die Strategie mehr oder minder marktneutral. Auf- oder Abwärtsbewegungen sollten daher keinen signifikanten Effekt auf die Renditeentwicklung haben. Gewinne werden durch Ineffizienzen im Markt erwirtschaftet. Wandelschuldverschreibungen beinhalten nämlich eine Option auf eine Aktie, wobei die Bewertung der Option, die in einer Anleihe eingebettet ist, meist nicht so effizient ist wie die Bewertung einer reinen Option. Dadurch können Preise entstehen, die es in einem effizienten Markt so nicht geben dürfte. Die Ausnutzung dieser Preisdifferenzen führt zu vielen kleinen Gewinnen.

Wäre Amaranth dabei geblieben, gäbe es diesen Hedgefonds vielleicht noch heute. 2004 wurde jedoch ein radikaler Strategiewechsel durchgeführt und Convertible Arbitrage nur noch zu einem Nebenzweig der Tätigkeit. Der Fokus verschob sich auf den Energiemarkt. Vor allem Erdgas hatte es dem Fonds angetan, wobei die Strategie nach wie vor marktneutral bleiben sollte. Amaranth verfolgte dabei eine eigentliche simple Idee: es wurden auf Winter Erdgas-Futures Longpositionen eingegangen und auf Frühjahrs-Futures Shortpositionen. Die Logik dahinter ist nach wie vor bestechend. Sie macht von der Saisonalität des Rohstoffs Gebrauch. Die Nachfrage nach Erdgas ist vor allem im Winter und Hochsommer groß, wenn große Energiemenge fürs Heizen oder Kühlen verwendet werden. Amaranth wettete daher auf eine Spreadausweitung des letzten Winter-Futures (long) und des Frühjahrs-Futures (short April).

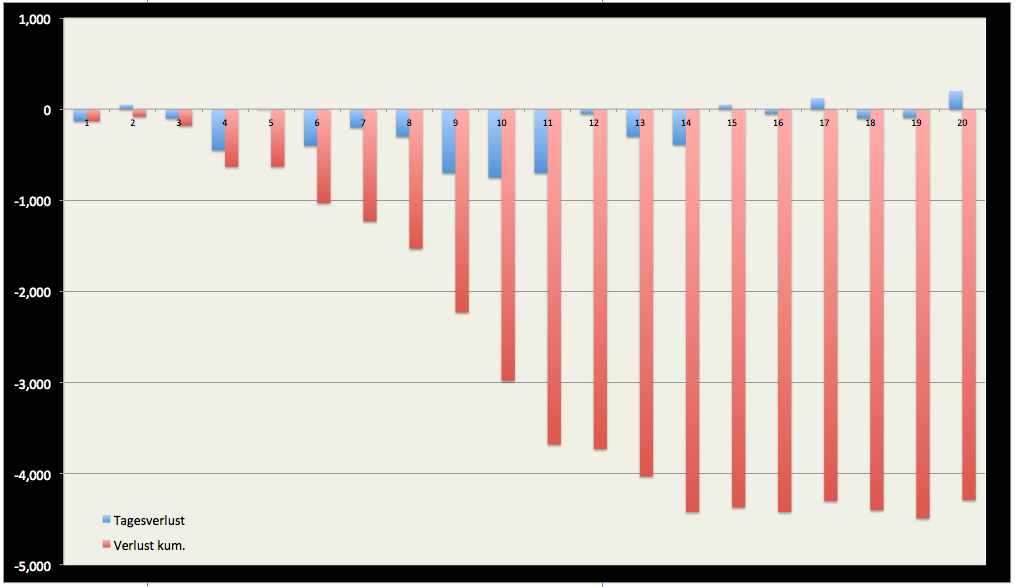

Im ersten Jahr brachte die Strategie einen schier unglaublichen Gewinn. Das war im Jahr 2005. Nicht nur war der Winter relativ streng sondern das Angebot an Erdgas relativ begrenzt. Das lag vor allem an Hurrikane Katrina, der die Fördermöglichkeiten einschränkte und die Distributionsinfrastruktur schwer beschädigt hatte. Allein dieser einzige Spreadtrade brachte dem Fonds über eine Milliarde Dollar ein. Bei einem Gesamtvermögen von 6 Milliarden Dollar ist das außerordentlich stattlich. Das Ganze hatte so gut funktioniert, dass es im darauffolgenden Jahr gleich noch einmal versucht wurde. Dumm war nur, dass ein vergleichsweise milder Winter erwartet wurde und es in der Hurrikane Saison kaum ein laues Lüftchen gab, welches die Produktion hätte beeinflussen können. Anstatt einer Ausweitung des Erdgas-Futures Spreads kollabierte dieser. Zu diesem Zeitpunkt kontrollierte Amaranth die Hälfte des US- und ca. 10 % des weltweiten Erdgasmarktes! Dem Vermögen, welches in der Spitze 9 Milliarden Dollar erreicht hatte, standen über 53 Milliarden an Spekulationskapital gegenüber. Amaranth war also im Schnitt sechsfach gehebelt unterwegs. Aus den 53 Milliarden Kapital entstand wegen des Spreadkollaps ein Verlust von über 6 Milliarden Dollar (die Tagesverluste sind in Grafik 1 zu sehen, in Millionen), was mehr als zwei Drittel des Gesamtvermögens ausmachte. Der Niedergang und die Abwicklung des Hedgefonds ließen sich danach nicht mehr vermeiden.

Bei dieser Fehlspekulation greift man sich schon ein wenig an den Kopf. Spreadspekulationen sind sehr lukrativ und bei korrekter Umsetzung nicht einmal sonderlich risikoreich. Zur Verdeutlichung muss man sich nur einen solchen Trade vorstellen.

Ein beliebter Spreadtrade ist der von Brent und WTI. Derzeit ist Brent fast 7 Dollar teurer als WTI. Man könnte also darauf spekulieren, dass sich die Preise wieder annähern, schließlich ist es ja prinzipiell das gleiche Produkt. Es würde Brent leerverkauft, z.B. zu 75 Dollar und WTI gekauft, etwa zu 68 Dollar. Der Trade per se ist marktneutral, da sich die beiden Ölsorten parallel zueinander bewegen. Man gewinnt, wenn WTI stärker steigt als Brent oder Brent stärker fällt als WTI. Gewinnt Brent allerdings mehr als WTI bzw. fällt Brent weniger stark als WTI verliert man. Sagen wir, der Spread läuft tatsächlich gegen den Trader und die Preisdifferenz weitet sich auf 30 Dollar aus, dann fällt auf das Gesamtspekulationskapital ein Verlust von gut 2 % an. Wenn das meine Schmerzgrenze ist, kann ich bei 2 % Verlust meinen Stop Loss setzen. Jetzt fragt man sich natürlich, wie Amaranth überhaupt bei einer so „sicheren“ Sache einen so uferlosen Verlust machen konnte.

Amaranth vollbrachte dieses Wunderwerk, indem sie alle Anfängerregeln des Tradens ignorierten. Zuallererst war der Fonds zu stark gehebelt. Nehmen wir an, der Fonds arbeitete mit einem Hebel von 10. Es wurden also 10 % der Spekulation als Margin hinterlegt. Nehmen wir weiter an, der Spread betrug einen Dollar als der Trade eingegangen wurde bei Kontraktpreisen von 10,50 für die Short und 9,50 Dollar für die Longposition. Weitet sich jetzt der Spread auf zwei Dollar aus, ist die Margin weg. Genau das ist in diesem Fall geschehen.

Wieso wurde dann aber nicht rechtzeitig ein Stop Loss gezogen? Das hätte man theoretisch machen können, allerdings hatte Amaranth eine so große Position, dass jeglicher Notverkauf der Position den Markt zum vollkommenen Kollaps gebracht hätte. Durch die marktbeherrschende Position konnten klassische Methoden der Verlustbegrenzung nicht funktionieren. Amaranth war praktisch der Erdgasmarkt. Es hätte nicht genügend Akteure gegeben, die Menge an Kontrakten aufzunehmen. Verschärft wurde die Situation noch dadurch, dass der Erdgasmarkt im Vergleich zu anderen Märkten weniger liquid ist. Zu allem Überfluss verzichtete Amaranth auf jegliche Absicherung. Damit wurden gleich viele Fehler gemacht, die vor allem Anfängern passieren: es wird ein zu hohes Risiko eingegangen, indem auf Diversifikation und Absicherung verzichtet und ein zu hoher Hebel verwendet wird, sodass mit dem Verlust einer Position das ganze Vermögen verloren werden kann.

Amaranth dachte, sie wüssten es besser und ignorierten die Regeln des Risikomanagements. Es wurde angenommen, dass nichts schief gehen konnte und selbst wenn, wurde davon ausgegangen, dass der Maximalverlust bei zwei Milliarden liegen würde (ein 2 Milliarden Verlust wurde mit einer Wahrscheinlichkeit von 0,5 % bewertet; ein größerer Verlust sollte also seltener als alle 200 Jahre auftreten). Mit dieser Einschätzung lagen sie entweder vollkommen falsch oder sie hatten einfach Pech (schwarzer Schwan), wobei ersteres wohl wahrscheinlicher ist.

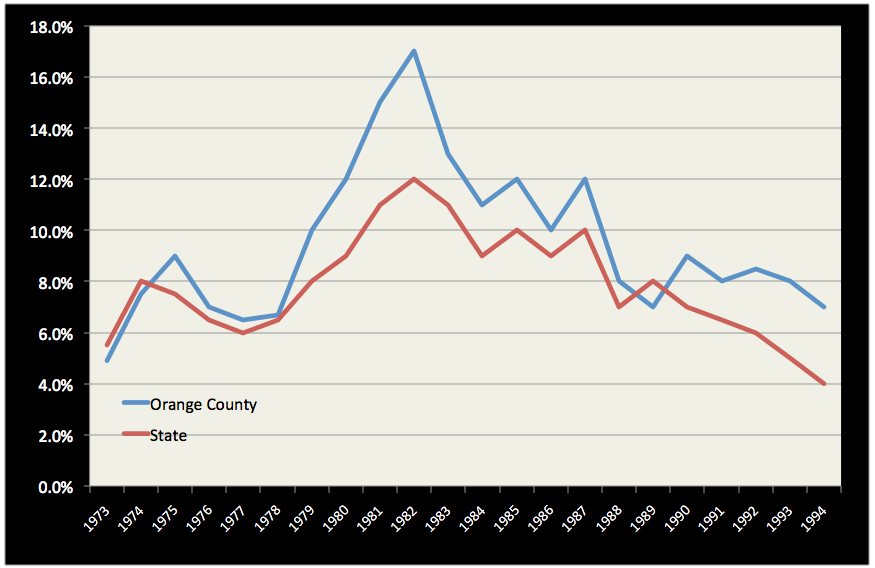

Orange County: Reichtum – Gier – Bankrott

Orange County war vor dem Bankrott einer der reichsten Landkreise der USA und wahrscheinlich auch der Welt. Bis zum Bankrott verwaltete der Schatzmeister über 7 Milliarden Dollar, was für einen Landkreis mit 2,5 Millionen Einwohnern sehr viel ist. Das Geld kam von den einzelnen Gemeinden, Institutionen und Einrichtungen wie Schulen, die dem Schatzmeister zur Verwaltung überlassen wurden. Diesem wurde vor allem deswegen vertraut, weil er einen guten Track Record hatte. Die Grafik zeigt, dass über viele Jahre Renditen von über 8 % erwirtschaftet wurden. Diese wurden vor allem durch festverzinsliche Wertpapiere generiert, wobei die Investition in risikoreichere Papiere erfolgte. Zum einen wurde in MBS (Mortgage Backed Securities) investiert und zum anderen in Papiere mit möglichst hoher Duration (also größtmögliche Sensitivität in Bezug auf Veränderung des Zinsniveaus)

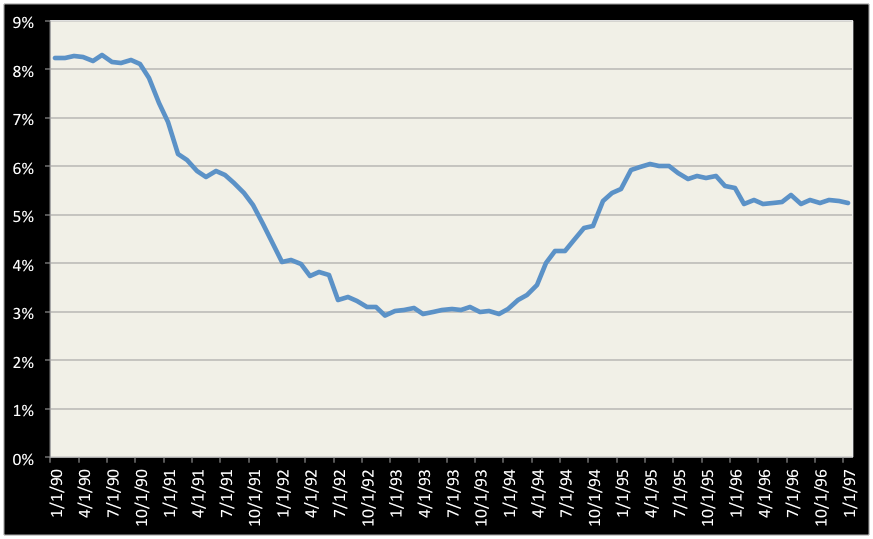

Die Strategie des Schatzmeisters ging auf. Die überdurchschnittliche Rendite konnte vor allem deswegen erzielt werden, da nach dem Zinshoch Anfang der 80er Jahre die hohe Duration für überproportionale Kursgewinne in den Anleihen sorgte. Die Strategie wurde nicht geändert und bis 1993 sah es so aus, als gäbe es nur eine Richtung für die Zinsen: nach unten. Die Zinsen fielen nach 1992 zwar nicht weiter, hielten sich aber stabil bei 3 % bis Ende 1993 (nächste Grafik). Und dann kam das sogenannte Valentins Massaker, welches nicht nur Orange County in Schwierigkeiten brachte. Die US Notenbank hob überraschend die Zinsen an, was auf den Devisen- und Anleihemärkten für viel Bewegung sorgte. Die hohe Duration, die zuvor für eine überdurchschnittliche Rendite gesorgt hatte, brachte nun schnell enorme Verluste.

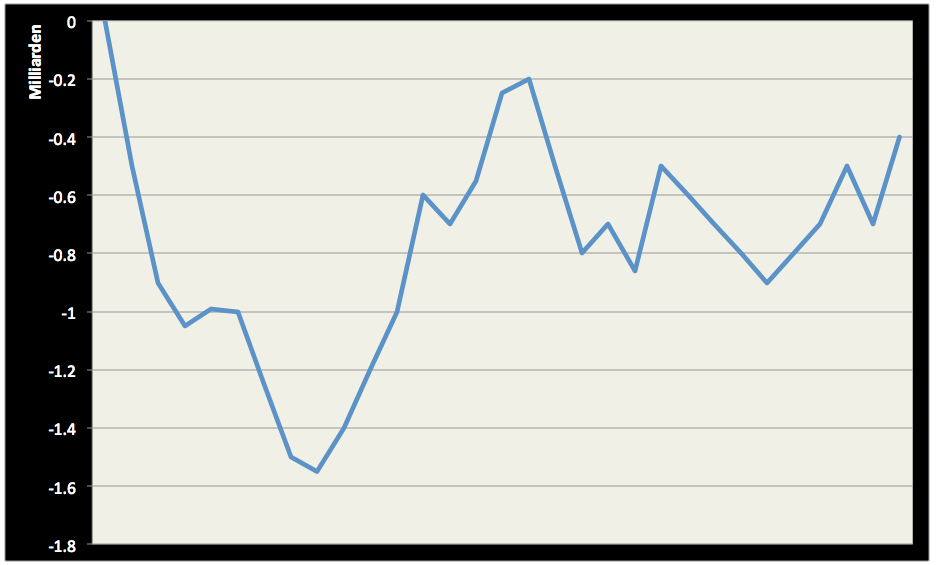

Der Verlust weitete sich sehr schnell aus (nächste Grafik). Das Bild zeigt die nachgerechneten Verluste von Ende 1993 bis Ende 1997. Innerhalb eines Jahres wurde auf ein Vermögen von 7,5 Milliarden ein Verlust von über 1,6 Milliarden generiert. Das sind über 20 % Verlust mit Anleihen innerhalb kurzer Zeit! Natürlich gab es auch in diesem Fall einen Trick, wie der Landkreis den fast unmöglichen Verlust zustande bringen konnte. Auch hier war ein Hebel im Spiel. Die gut 7 Milliarden USD wurden auf über 20 Milliarden gehebelt. Das wurde gemacht, indem gekaufte Wertpapiere wieder belehnt wurden, um weitere Investitionen tätigen zu können. Das war allerdings nicht genug. Die einzelnen Gemeinden begaben Schuldpapiere, nahmen also quasi Kredit auf, um es dem Schatzmeister zur Spekulation zur Verfügung zu stellen. Das Portfolio wurde Ende 1994 liquidiert, als die Investments den größten Verlust auswiesen.

Dieser Fall zeigt gleich mehrere Schwächen auf. Zum einen wurde das Gesamtkapital auf ein einziges Pferd gesetzt. Risikominimierung durch Diversifikation gab es ebenso wenig wie die Absicherung der Geschäfte gegen widrige Entwicklungen. Zum anderen wurde eine Wette eingegangen, die bestenfalls eine 50:50 Chance hatte. Ein Stop Loss wurde nicht definiert. Das Schlimmste überhaupt war jedoch, auf Kredit zu spekulieren. Der Unterschied zur klassischen Hebelung, die letztlich auch über Kredit funktioniert ist, dass normalerweise eine Margin hinterlegt wird und die Position aufgelöst wird, wenn die Margin aufgefressen ist (solange man dem Margin Call nicht nachkommt). Damit ist der Verlust grundsätzlich auf 100 % des Eigenkapitals begrenzbar. Hier wurde aber keine Margin hinterlegt, sondern mit 100 % gehandelt. Ein Totalverlust wäre daher nicht auf das Eigenkapital begrenzt gewesen. Dieses betrug 30 %. Die Positionen hätten aber 100 % verlieren können.

Bezeichnend ist in diesem Fall, dass das Portfolio liquidiert wurde, als der Verlust am größten war. Das war der Moment der Panik, indem keiner mehr klar denken konnte. Als Anleger sollte man niemals zu diesem Punkt kommen, da spätestens bei der Schmerzgrenze (z.B. 3 % Depotverlust) ein Stop Loss gezogen wird. Kommt es aber doch dazu, wird aus Panik verkauft. Am folgenden Tag erholt sich die Position klarerweise wieder. Wie gesagt, als Anleger sollte man überhaupt nicht erst in die Situation kommen. Wenn aber der Markt in der größten Verkaufspanik oder Kaufwut ist, dann ist das ein ausgezeichnetes Zeichen, um die Gegenposition einzunehmen.

Bear Stearns

Hätte man den Niedergang der Investmentbank Bear Stearns ernstgenommen, dann hätte es die Lehmen-Pleite gar nicht mehr gebraucht. Beiden Banken passierte im Prinzip genau dasselbe. Bevor Bear Stearns notverkauft wurde, war sie nicht nur eine der ältesten, sondern auch eine der angesehensten Investmentbanken mit einer Marktkapitalisierung von 21 Milliarden Dollar. JP Morgan kam beim Notverkauf zum Zug und ließ sich vom ursprünglich vereinbarten Preis von 230 Millionen auf gut eine Milliarde Dollar hochhandeln. Das allerdings nur unter der Bedingung, dass die Fed eine mit Bear Stearns Anlagen besicherte Kreditlinie von 30 Milliarden Dollar zur Verfügung stellt und notfalls bei Default der Papiere auf eine Rückzahlung verzichtet (die Details des Deals zwischen JP Morgan und der Fed sind etwas nebulös).

Wie konnte es kommen, dass ein Unternehmen mit einem Anlagevermögen von 400 Milliarden Dollar zu einem Spottpreis von einer Milliarde verkauft wurde – und das nur mit der Kraft der Fed im Rücken? Das Drama begann bereits 2006. Zu diesem Zeitpunkt war Bear Stearns mehr oder minder durch Aktien- und Anleihehandel, Vermögensverwaltung und als Clearing Stelle diversifiziert. Als in demselben Jahr der Wert von Subprime-Papieren zu sinken begann, war der Kollaps des ganzen Mortgage Backed Securities und Collateral Debt Obligation Markt noch nicht unbedingt zu erahnen. Was Bear Stearns tat, hätten möglicherweise auch viele andere getan: sie griffen herzhaft zu. Der Rückgang der Werte wurde als Kaufopportunität gesehen; Rücksetzer wurden zum Nachkaufen genutzt. Im Nachhinein fällt es leicht zu sagen, dass Bear Stearns hier einen kapitalen Fehler begannen hat, schließlich soll man laut Börsenweisheit nicht ins fallende Messer greifen bzw. nicht durch Nachkauf die Position verbilligen (Averaging Down).

Ende 2007 betrug das Eigenkapital der Investmentbank immerhin noch 11 Milliarden Dollar. Der Hebel der Bank hatte sich durch den Schwund des Eigenkapitals jedoch bereits mehr als verdoppelt, nämlich auf 36. Die eigentliche Investmentbank kam durch zwei der eigenen Hedgefonds in Schieflage. Beide Fonds waren massiv und stark gehebelt im MBS und CDO Markt investiert. Das war nicht einmal ein Geheimnis. Bereits im Sommer 2007 wurden die Investoren darüber informiert, dass die Fonds einen Großteil des Kapitals verloren hatten. Als Folge brachen zunächst die Gewinne der Bank ein und wurden Ende 2007 zu hohen Verlusten.

Insgesamt verfügte Bear Stearns über ausreichend exzellente Sicherheiten und eine Kapitalerhöhung hätte weitere Verluste möglicherweise abfangen können. Trotz des guten Polsters an Kapital Anfang 2008 und Sicherheiten höchster Qualität kam es zum Kollaps und das, obwohl die Finanzmärkte die leichte Unruhe zu Jahresbeginn gut wegsteckten. Was also war passiert? Das für unser Finanzsystem so überlebenswichtige Vertrauen ging verloren. Es geht dabei allerdings nicht um das Vertrauen in das Geld per se, sondern das Vertrauen in den Interbankenmarkt. Andere Banken hatten Angst um ihr Geld. Einem arbeitslosen, überschuldeten Nachbarn würde man ja auch nicht unbedingt Geld leihen und sei es nur über Nacht. Mit anderen Worten: die Banken hatten Angst und erkannten offenbar zu diesem Zeitpunkt bereits, dass der Subprime-Markt vor dem Zusammenbruch stand. Andernfalls hätte man mit diesen Sicherheiten ja Liquidität bereitstellen können.

Wieso aber ist der Interbankenmarkt so wichtig? Vor der Finanzkrise waren viele Investment- und Universalbanken bis unters Dach gehebelt. Mit Kernkapitalquoten von teils nur 3 % war das Finanzsystem mit unglaublichen Hebeln unterwegs. Das funktionierte nicht nur über die Refinanzierung über die Zentralbanken, sondern auch bzw. vor allem über andere Banken. Das kann man sich wie ein Schneeballsystem vorstellen. Mit Einlagen und Eigenkapital werden nicht nur Kredite begeben, es werden ebenso Investitionen getätigt, z.B. in Schuldverschreibungen. Diese können dann als Sicherheiten hinterlegt werden, sodass mit dem geliehenen Geld wieder investiert wird. Diese Finanzierungsgeschäfte haben oft nur eine Dauer von wenigen Tagen. Durch geschicktes Asset-Liability Management konnten hohe Hebel generiert werden. Zusätzlich wurden die Bilanzen noch über Derivate aufgebläht, bei denen nicht notwendigerweise sofort Geld fließt. Über Swaps, Optionen usw. konnten Bilanzen mit wenigen Milliarden Eigenkapital auf hunderte Milliarden vergrößert werden.

Das ist per se weder verwerflich noch schlecht. Die Finanzierungsgeschäfte haben allerdings eine hohe Geschwindigkeit. Wenn sich eine Bank – und sei es auch nur für Tage – nicht refinanzieren kann, dann steht sie fast zwangsläufig vor der Pleite. Den hohen Summen geborgten Geldes steht nur wenig Eigenkapital gegenüber. Wenn also ein Kredit fällig wird, was problemlos mehrmals täglich der Fall ist, und die Rückzahlung nicht durch neuen Kredit finanziert werden kann, dann ist das eigentliche Kapital schneller weg als man schauen kann. Wie dramatisch das sein kann, verdeutlichen die wenigen Tage vor dem Notverkauf von Bear Stearns. Im März 2008, als der Investmentbank keiner mehr Geld leihen wollte, sanken die Liquiditätsreserven innerhalb von drei Tagen von 18 Milliarden Dollar auf 2 Milliarden! Ein weiterer Tag ohne Zugang zu Refinanzierungsquellen hätte den unkontrollierten Kollaps bedeutet.

Hätte sich Bear Stearns selbst retten können? Das ist eine Frage, die sich viele stellen, schließlich hatte die Bank Anlagen im Wert von 400 Milliarden Dollar. Das Problem war, dass niemand die Papiere kaufen wollte. Dabei ging es weniger darum, dass bereits der Wertverlust der Papiere bekannt war als um die Bereitschaft zu kaufen. Die Papiere hätten mit einem gewissen Discount verkauft werden können – theoretisch zumindest. Es wollte aber niemand kaufen, damit Bear Sterns nicht aus eigener Kraft überleben konnte. Ein Bankrott ist immer gut für Schnäppchen... Aber selbst wenn es Abnehmer gegeben hätte, in wenigen Tagen Anlagen von 10, 20 Milliarden zu veräußern ist so gut wie unmöglich.

Die Moral ist einfach: in einem hochgehebelten Finanzsystem darf das schnelle Refinanzierungsrad niemals anhalten. Passiert es dennoch, wie bei Bear Stearns, reicht kein Eigenkapital der Welt, um sich selbst zu retten. Bear Stearns hätte sich selbst sanieren können, wenn nur der Geldmarkt mitgespielt hätte. Was hier für ein Bankhaus galt, galt 6 Monate später für alle Banken!

Merrill Lynch: Das eigentliche Schreckgespenst

Anfang des Jahrtausends begann Merrill Lynch sich auf den CDO-Markt (Collateralized Debt Obligations) zu konzentrieren und verkündete das Ziel, hier Marktführer werden zu wollen. Das brachte in den Vorkrisenjahren immerhin über 7 Milliarden Gewinn pro Jahr. Das aggressive Wachstum der Bank im Subprime-Segment brachte allerdings auch eine entsprechende Exponierung zu den Risiken.

Ende 2007 kam es zu den ersten realen Anzeichen für Probleme. Die Bank gab Wertberichtigungen von 8 Milliarden Dollar bekannt. Dieser Bekanntgabe folgte ein Börsenwertverlust von 30 Milliarden. CNN benannte das eine maßlose Überreaktion und zeigte sich zuversichtlich, dass das Debakel keine Auswirkungen auf den Gewinn 2008 haben würde . So kann man sich irren. Bis zum Sommer 2008 verlor Merrill Lynch täglich 52 Millionen Dollar. Das Unternehmen reagierte darauf, indem Beteiligungen und Unternehmenssparten verkauft wurden. Die Kapitalbasis konnte dadurch gestärkt werden. Im Gegensatz zu Bear Sterns erkannte die Investmentbank rechtzeitig, dass sie die Kapitalbasis stärken musste, um das Vertrauen nicht zu verlieren. Das funktionierte solange, bis der UK Zweig der Bank einen Verlust von 30 Milliarden verbuchte. Insgesamt soll Merrill Lynch laut Bloomberg bis September 2008 rund 52 Milliarden Dollar im MBS und CDO Markt verloren haben.

Im Gegensatz zu Lehman Brothers gelang hier der Notverkauf mit Unterstützung der Fed. Der Kaufpreis lag immerhin bei 40 % des bereits geschmälerten Börsenwerts von 2007. Das lag unter anderem daran, dass Merrill Lynch Teile der Positionen durch CDS (Kreditausfallversicherungen) abgesichert hatte. Begeber dieser CDS war übrigens AIG. Die Rettung des einen hat deutlich zum Ruin des anderen beigetragen.

Lehman Brothers – eigentlich kein Pleitekandidat?

Das Symbol der Finanzkrise schlechthin stand überraschenderweise gar nicht so schlecht da. Bis 2007 arbeitete die Investmentbank zwar an überproportionalem Wachstum und arbeitete mit einem Hebel von über 30 (ein Rückgang der Werte von 3,3 % hätte das Eigenkapital aufgefressen), begann allerdings früh mit dem Versuch, sich selbst zu retten. Lehmen veräußerte Beteiligungen, reduzierte die Belegschaft, führte eine Eigenkapitalerhöhung durch, senkte den Hebel auf 25 durch die Reduktion des Subprime Portfolios um 20 % (entspricht 150 Milliarden Dollar) und hortete 45 Milliarden an Liquiditätsreserven. Wie diese Bemühungen ausfielen, wissen wir. Bemerkenswert ist, dass es überhaupt zur Pleite kam. Liest man die Veröffentlichung vorgezogener Quartalsergebnisse, kommt einem das Unternehmen beinahe gesund vor. Es wurde im dritten Quartal zwar ein Verlust von 3,9 Milliarden verbucht, allerding betrug der Hebel nur noch 21, die Kernkapitalquote lag bei 11 %, die Liquiditätsreserven standen bei 42 Milliarden und die Reduktion der Subprime Papiere wurde mit 50 Milliarden zum Vorquartal weitergeführt. Das sind Zahlen, die zwar nicht schön sind, aber nicht unbedingt auf eine Kernschmelze hindeuten.

Die Presseerklärung wurde am 10.9.2008 veröffentlicht. Eine knappe Woche später war Lehman Brothers insolvent. Einen Tag vor der Insolvenz betrugen die Liquiditätsreserven nur mehr eine Milliarde Dollar. Mit anderen Worten: innerhalb von 4 Tagen musste Lehman Finanzierungen im Wert von 41 Milliarden zurückzahlen. Das muss man sich einmal vorstellen. Das zeigt auch noch einmal, wie schnell sich das Refinanzierungsrad drehen muss, um das Finanzsystem am Leben zu erhalten. In Lehman hatte niemand mehr Vertrauen. Auch wenn die Daten auf den ersten Blick nicht so schlecht aussahen, muss man festhalten, dass wichtige Kennzahlen absolut miserabel waren. Der Quartalsumsatz war um beinahe 80 % zum Vorjahreszeitraum gesunken, die Schulden hingegen auf 200 Milliarden gestiegen. Die Kosten des Betriebs lagen beim Doppelten des Umsatzes und der Cash Flow war mit über -17 Milliarden Dollar im zweiten Quartal erschreckend.

Wie bei Bear Sterns und Merrill Lynch kam der Versuch der Selbstrettung zu spät. Auch die Liquiditätsreserven waren absolut ungenügend, was bei einer Höhe von 42 Milliarden schon grotesk klingt. Lehman war einer der Marktführer auf dem Markt der MBS und CDOs. Nicht zuletzt deswegen musste jede andere Bank um die Gesundheit von Lehman Brothers besorgt sein. Was aber der absolute Todesstoß für den Geldmarkt war, war die Unwissenheit. Der Subprime Markt war nicht nur dabei, in sich zusammenzubrechen. Es wusste niemand, wie groß die Summen waren und vor allem, bei wem welche Verluste anfallen könnten. Die Situation war viel zu undurchsichtig. Zu allem Überfluss war der Markt so illiquide, dass niemand abschätzen konnte, was die Papiere überhaupt noch wert waren. Es war also gar nicht mit Sicherheit bekannt, wie hoch die Verluste sein würden. Die 3,9 Milliarden Quartalsverlust von Lehman hätten genau so gut 8 oder 15 Milliarden sein können.

Was sind nun die Lehren daraus?

Zuallererst gilt: Der Geldmarkt muss am Laufen bleiben und „too big to fail“ ist ernst zu nehmen. Ersteres wurde erreicht, indem der Interbankmarkt durch die Zentralbanken ersetzt wurde. Letzteres kann wahrscheinlich nicht verhindert werden. Dabei hilft auch die Zerschlagung von Universalbanken in Geschäfts- und Investmentsparte nichts. Solange Investmentbanken sich über normale Geschäftsbanken refinanzieren können und ihnen Produkte verkaufen dürfen, kann es jederzeit wieder zu einem Kollaps kommen. Investmentbanken haben oft hunderte Milliarden an Geschäften und Gegengeschäften in ihren Bilanzen (so soll z.B. der Hedgefonds LTCM vor der Abwicklung Derivate in Billionenhöhe begeben, getauscht usw. haben und das mit nur wenigen Milliarden Eigenkapital). Solange also Banken und Investmentbanken über Produkte und damit ihre Bilanzen verwoben bleiben, nützt die formale Aufspaltung gar nichts und ist lediglich kosmetischer Natur.

Was die letzte und wohl noch laufende Schuldenkrise anbelangt, ist festzuhalten, dass trotz des Unverständnisses viel richtig gemacht wurde. Die „Bilanz“ eines Staates wie Griechenland ist bei weitem nicht so groß wie die von Weltbanken wie Bank of America oder JP Morgan. Nichtsdestotrotz hängen Staaten genauso wie Banken am Refinanzierungstropf. Trocknet dieser Markt aus, ist ein Staat innerhalb von Wochen insolvent. Auch wenn hier keine klassischen Hebel im Spiel sind, ist ein solcher Bankrott nicht weniger gefährlich wie der einer Großbank. Es geht dabei nicht nur um Banken, die hohe Abschreibungen durchführen und wieder gerettet werden müssten, es geht darum, dass die Pleite eines Staates (vielleicht nicht bei Griechenland, bestimmt aber bei Spanien oder Italien) so viele Unternehmen mit sich reißen würde und eine Schockwelle auslösen könnte, die zum vollkommenen Vertrauensverlust führt. Dann würde aber nicht mehr nur einem Unternehmen oder einer Regierung nicht vertraut, sondern das Geldsystem per se wäre ohne Vertrauen. Das wäre dann tatsächlich die Kernschmelze.

Stellen Sie sich vor, ein Staat wie Griechenland würde wie Lehman fallen gelassen. Das hätte zur Folge, dass kein Investor mehr in Papiere von Spanien oder Italien investieren würde, weil das Vertrauen fehlt, das Geld jemals wieder zurückzubekommen. Wer Griechenland in den Bankrott schickt, könnte dasselbe mit Italien tun. Länder wie Italien haben aber einen (Re)finanzierungsbedarf von mehreren hundert Milliarden im Jahr. Innerhalb von Wochen wären viele Staaten insolvent. Trocknet der Anleihenmarkt aus, ist nichts mehr zu retten.

1971: Das Ende von Bretton Woods ist der Anfang von Größenwahn

Freie Wechselkurse waren nach dem Ende des Bretton Woods Systems eine Neuheit, mit der viel Geld verdient werden konnte. Es war ein neuer Spekulationsmarkt, der zudem noch wenig reguliert war. In Deutschland entdeckten viele Banken den Devisenmarkt als neue Gewinnquelle. Es war aber vor allem eine Bank, die sich hier besonders hervortat.

Die deutsche Herstatt-Bank war ein kleines, regionales Institut, welches bereits vor 1971 stark zu wachsen begann. Die Bilanzsumme verdreißigfachte sich in gut 10 Jahren. Diese rasche Expansion war nicht nur auf den Ausbau des traditionellen Privatkundengeschäfts zurückzuführen. Ab den 70er Jahren konzentrierte sich die Bank hauptsächlich auf den Eigenhandel mit Devisen, ohne irgendeine Kompetenz in diesem oder einem anderen Spekulationsbereich zu besitzen.

Insgesamt verfügte die Bank vor ihrer Insolvenz über ein Eigenkapital von 77 Millionen DM. Der Eigenhandel war internen Kontrollmechanismen unterworfen. Diese waren allerdings einfach zu umgehen. Ein Händler durfte maximal 10 Millionen Dollar am Tag handeln. Bei gerade einmal 10 Händlern ist das keine allzu große Summe. Die Kontrollmechanismen waren jedoch so einfach zu umgehen, dass die Händler einfach über andere Angestellte der Bank weitere Spekulationen abwickelten. So vervielfachte sich das tägliche Limit.

Die Spekulation mit Devisen war wenig diversifiziert. Es wurde ab 1973 fast ausschließlich über Termingeschäfte auf einen steigenden Dollar gewettet. Als die Kontrakte in die entgegengesetzte Richtung liefen, wurden sie nicht notverkauft. Es wurde einfach gewartet. Bei einem Gesamtvolumen von 8 Milliarden Dollar und einem Eigenkapitalpolster von gerade einmal einem Prozent davon, war diese ungünstige Entwicklung schnell tödlich. Allein im März 1974 fiel ein Verlust von 240 Millionen DM an, der sich bis Juni ’74 verdoppelte. Die Verluste überstiegen damit das Eigenkapital um einen Faktor von 7.

Der Zusammenbruch der Herstatt-Bank ist in seiner Größenordnung zwar nicht spektakulär, allerdings zeigt es, wie schnell die Dinge aus dem Ruder laufen können. Das Zusammenspiel aus fehlender Kompetenz, unwirksamen Kontrollmechanismen, der Konzentration auf lediglich eine Spekulation und damit dem Verzicht auf Diversifikation, das Unvermögen Verluste rechtzeitig zu begrenzen und einem exzessiven Hebel ist die beste Zusammenfassung aller Fehler, die unbedingt zu vermeiden sind. Jeder einzelne dieser Fehler ist bereits problematisch. Alle zusammen sind fast schone die Garantie für den Bankrott. Leider ist das kein Einzelfall. Ein ganz besonderes Kunststück wurde in der Barings Bank durchgeführt.

Barings Bank: Wenn der Verlust das Handelskapital übersteigt

Die Barings Bank war eines der ältesten Finanzhäuser Europas, welches durch einen einzigen Trader in den Bankrott geführt wurde. Der Fall erinnert ein wenig an die Fehlspekulation der Société Générale Anfang 2008, wobei der Fall der Barings Bank noch wesentlich absurder ist.

Anfang der 1990er Jahre verdiente ein Trader mit nicht autorisierten Geschäften ca. 10 Millionen Pfund. Dieser Betrag entsprach einem Zehntel des Jahresgewinns. Die Freude darüber war so groß, dass über den Verstoß gegen jegliche, interne Regeln hinweggesehen wurde. Ganz im Gegenteil sogar, der Händler bekam mehr Kompetenzen und vereinte zeitweise zwei Funktionen in einer Person, die sonst aus Kontrollgründen strikt getrennt sind. Neben der Handelstätigkeit war der Händler auf für das Settlement zuständig, was normalerweise für eine klare Buchführung unverantwortlich ist. Als Händler und Kontrolleur ist es einfach, Verluste zu verschleiern. Genau das geschah. Über die Verschleierung von Fehlspekulationen durch die Doppelfunktion und die Auslagerung von Verlusten auf einen „Error Account“ blieben die Fehlgriffe ziemlich lange unbemerkt. Der Error Account war eigentlich dazu gedacht, kleine Fehler bei Transaktionen auszugleichen. Bis 1994 waren bereits 200 Millionen Pfund dieser „Transaktionsfehler“ angelaufen.

1995 sollte dann alles besser werden, indem die bisher größte Spekulation überhaupt eingegangen wurde, die sämtliche Verluste wettmachen würde. Es handelte sich um die Wette darauf, dass die asiatischen Märkte für eine Zeit lang stagnieren würden. Die Spekulation ging schief. In diesem Fall nicht wegen der Inkompetenz des Händlers, sondern weil einen Tag später das Kobe Erdbeben die Börsen in die Tiefe riss. Alles kein Problem. Der Händler hielt sich an das Börsensprichwort „when in trouble – double“. Er erwartete eine rasche Erholung der Märkte und ging eine noch größere und risikoreichere Spekulation ein. Die Erwartung erfüllte sich nicht und es wurden nach der Flucht des Händlers 1,4 Milliarden Dollar Verlust realisiert. Das überstieg das eigentliche Handelskapital der Bank um den Faktor 2 und das Eigenkapital der Bank um den Faktor 2,3. Die Insolvenz war da unvermeidlich.

Neben dem klassischen Versagen von Risikomanagement und Kotrollmechanismen einer Bank sticht hier vor allem eines hervor: Verlusten wird nicht mit der Reduktion von Risiko begegnet, sondern das Risiko wird immer weiter erhöht. Die Logik ist natürlich bestechend. Wer stark im Minus ist und sich gezwungen sieht, dieses Minus schnell abzubauen, muss hochriskante Geschäfte eingehen. Andernfalls würde die Konsolidierung Monate oder Jahre dauern und das Fehlverhalten früher oder später auffliegen. Verlusten mit der Erhöhung von Risiko zu begegnen ist jedoch das schlimmste, was ein Händler überhaupt tun kann. Die Erfolgswahrscheinlichkeit einer solchen Strategie ist nahe 0.

Société Générale verursacht europäischen Crash

Diese Geschichte ist mehr oder minder bekannt und weist einige Parallelen zum Fall der Barings Bank auf. Das Handelsvolumen überstieg die Marktkapitalisierung der Bank. Das Problem waren hier jedoch nicht ausufernde Verluste. Im Gegenteil, der Gewinn der Spekulation betrug Ende 2007 über 1,4 Milliarden Euro. Was letztlich zu dem Verlust von fast 5 Milliarden führte, war Panik. Als die Position entdeckt wurde, wurde innerhalb von 3 Tagen alles liquidiert. Ein Volumen von 50 Milliarden muss vom Markt erst einmal aufgenommen werden. Der Dax verlor am ersten Tag des Notverkaufs über 7 % und insgesamt an den drei Tagen 800 Punkte.

Ob hier ein Trader wirklich allein gehandelt hat, sei dahingestellt. Grundsätzlich hat die Bank einen Stop Loss Ansatz durchgeführt. Das Volumen der Transaktion war aber deutlich zu groß für einen solchen Ansatz. Die Position hätte viel schonender und weniger verlustreich über einen längeren Zeitraum abgebaut werden können. Der durchschnittliche Trader wird mit seinem Privatvermögen wohl kaum mit solchen Schwierigkeiten konfrontiert sein, daher will ich hier auf die Details gar nicht näher eingehen. Es lohnt sich aber noch ein Blick auf den letzten Skandal in dieser Artikelserie.

Arbitrage: Wenn sichere Gewinne zu sicheren Verlusten werden (LTCM)

Arbitrage ist ein großartiges Konzept. Gewinne werden risikofrei erzielt. Was kann also bei einer Arbitrage Strategie schon schiefgehen? Long Term Capital Management ist namentlich recht bekannt. Dieser Hedge Fonds verfolgte eine solche Strategie und musste dennoch gerettet werden. Per Definition hätte das gar nicht passieren dürfen und dennoch trat genau dieses unmögliche Szenario ein.

Das Problem ist relativ einfach beschrieben: es ist nicht überall Arbitrage drin, wo Arbitrage draufsteht. Der Fonds konzentrierte sich auf Fixed-Income und Statistical Arbitrage. Die Definition dieser risikolosen Strategie war allerdings sehr weit gefasst. Die Anleihenstrategie beruhte vor allem darauf, auf die Konvergenz von Spreads zu wetten. Den Modellen nach sollte ein Spread von z.B. zwei US-Staatsanleihen mit ähnlichen Charakteristika (Laufzeit, Kupon) eine bestimmte Größe haben. War der Spread weiter, wurde auf eine Konvergenz spekuliert, war er enger, auf eine Ausweitung. Solche Ineffizienzen im Preis von Anleihen können viele Gründe haben. Meistens kommen sie aus unterschiedlichen Liquiditätssituationen. Eine bestimmte Anleihe ist optimal gepreist, weil sie sehr liquide ist, während hingegen eine andere aufgrund dünnen Handelsvolumens kurzfristig nicht effizient gepreist ist.

Bis 1998 funktionierte dieser Ansatz hervorragend und brachte den Investoren bis zu 40 % Gewinn pro Jahr. Gewinne aus Arbitrage sind sehr klein. Hier macht einerseits die Menge und andererseits der Hebel das Gift. LTCM operierte mit Hebeln zwischen 20 und 30. So gesehen betrug der Gewinn auf das eingesetzte Kapital lediglich 1 bis 2 % pro Jahr! Der Fonds genoss hohes Ansehen, sodass es überhaupt erst möglich war, mit wenig Eigenkapital große Volumina zu bewegen. Anleihen wurden belehnt, teils zu 100 %; d.h., dass der Fonds seine Kapitalbasis faktisch ohne zusätzliche Margin erweitern konnte.

1998 begann dann alles schief zu gehen, was schief gehen konnte. Zum einen expandierte der Fonds in viele Bereiche, die mit klassischer Arbitrage wenig zu tun hatten, zum anderen wurden aus sicheren Gewinnen plötzlich Verluste. Segmente, die dem Fonds Verluste einbrachten waren etwa Positionen in S&P 500 Volatilitätsoptionen und der Bereitstellung von Vega für Investoren (Vega ist einer der Options-Griechen, der die Sensitivität des Preises einer Option in Bezug zu einer Veränderung der Volatilität ausdrückt). Insgesamt hatte der Fonds eine Nettoshortposition auf Volatilität. Mit der Asienkrise fielen allein hier hohe Verluste an.

1997 hatte der Fonds ein Kapital von 7 Milliarden Dollar. Bereits vor den ganz großen Turbulenzen verlor LTCM die Hälfte des Kapitals. 1998 verabschiedete sich Solomon Brothers aus dem Arbitrage Geschäft. Das war insofern problematisch, als dass der Abbau ähnlicher Positionen die Arbitragegewinne massiv verringerte. Die Asien und Russlandkrise versetzte dem Fonds einen weiteren herben Schlag. Einerseits wurde viel Geld mit direktionaler Spekulation verloren (in Russland waren ca. 8 % des Anlagekapitals nicht marktneutral investiert). Anderseits führte die Panik dazu, dass sich die sicher geglaubten Spreadgewinne nicht realisierten. Statt zu konvergieren, divergierten viele Spreads. Auch wenn LTCM rational mit seinen Positionen Recht hatte, führe die Irrationalität der Marktteilnehmer zu unvorhergesehenen Preisbewegungen. LTCM war davon überzeugt, dass diese Irrationalität der perfekte Zeitpunkt war, um die Positionen auszuweiten. Banken stellten LTCM allerdings kein weiteres Kapital mehr zur Verfügung, sondern erhöhten ihre Marginanforderungen.

LTCM beging hier zwei Fehler. Sie liquidierten nicht und missachteten eine der Grundregeln („Never meet a margin call“) und unterschätzten die Fähigkeit des Marktes zur Irrationalität. LTCM wurde damit ein Opfer einer immer wiederkehrenden Situation an den Börsen: der Markt kann länger irrational sein als du liquide.

Die Fondsmanager versuchten alles, um LTCM zu retten. Sie liquidierten, was einigermaßen vertretbar war, um den Marginanforderungen gerecht zu werden. Sie sicherten sich rechtzeitig eine Kreditfazilität von 900 Millionen Dollar. Als sie diese verwenden wollten, wurde allerdings nur die Hälfte der Summe ausbezahlt. Das Kapital schmolz dahin, teils mit 500 Millionen Dollar am Tag. Das Management war aber entschlossen, diese kurzfristige Schieflage an den Kapitalmärkten durchzustehen. Den Modellen nach sollte ein Verlust, wie LTCM ihn erlebte, seltener als alle 200 Jahre vorkommen. Der Maximalverlust sollte bei 3 Milliarden liegen, dabei verlor der Fonds mehr als 5 Milliarden nur auf einen Teil seines Portfolios. Durch den Kapitalschwund erhöhte sich der Hebel in der Spitze auf 250. Mit lediglich 0,4 % Eigenkapital war die Toleranz für weitere Verluste praktisch nicht mehr gegeben.

LTCM wurde mit der Hilfe der Notenbank gerettet und um 250 Millionen Dollar und einer Kapitalspritze von 4 Milliarden verkauft. Diese Rettung war notwendig, nicht so sehr wegen einer systemischen Relevanz, sondern viel mehr, weil die rasche Liquidation der Assets zu noch größeren Preisverwerfungen geführt und so andere Unternehmen hätte mitreißen können.

Was wurde aus diesem Fall gelernt? Nichts. Merrill Lynch war damals an der Rettung beteiligt und stellte fest, dass das Risikomanagement vollkommend unzureichend war. Knapp ein Jahrzehnt später tappten sie in die gleiche Falle. Einige der Gründer von LTCM machten wenig später einen ähnlichen Fonds auf. Als dieser in der Finanzkrise über 50 % an Wert verlor, wurde auch dieser Fonds geschlossen.

Viele Akteure haben nicht aus dem LTCM-Desaster gelernt. Dabei kann man gar nicht oft genug betonen, dass an der Börse einfach nichts sicher ist. Es gibt keinen absolut sicheren Gewinn. Und selbst Trades mit sehr hoher Erfolgswahrscheinlichkeit können mächtig schiefgehen, wenn die Märkte irrational reagieren.

Zudem sind Strategien, die nach dem Motto „viele kleine Gewinne und wenige große Verluste“ langfristig hochriskant. Selbst viele kleine Gewinne können die wenigen großen Verluste meist nicht kompensieren. Treten dann unerwartet mehrere größere Verluste hintereinander auf, steht der Bankrott schon in der Tür. Die Erfolgswahrscheinlichkeit von vielen kleinen Verlusten und wenigen großen Gewinnen ist sehr viel höher. Niemand kann mit Sicherheit die Profitabilität einer Strategie voraussagen. Die Möglichkeit einer Fehleinschätzung ist bei der ersten Variante aber viel höher als bei der zweiten. Es kommt oft vor, dass Trader in der ersten Variante von einem positiven Erwartungswert ausgehen, er aber tatsächlich negativ ist, weil die Höhe der Verluste unterschätzt wird. Im zweiten Fall ist die Verlusthöhe gut kontrollierbar, da es sich um viele kleine Verluste handelt. Ein weiterer Verlust macht hier aus einem positiven keinen negativen Erwartungswert.

Das Fazit ist klar:

Wenn Fehler gemacht werden, macht jeder die gleichen, ob Kleinanleger, Hobbytrader oder Investmentbanken. Jeder der Fehler ist auf die ein oder andere Art auf ein schlechtes Risiko- und Moneymanagement zurückzuführen. Wer langfristig erfolgreich Traden oder Anlegen möchte, muss diese Regeln beherrschen und sich vor allem daran halten. Alles andere führt früher oder später zwangsläufig zum Totalverlust.

Clemens Schmale

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.