Die EZB als der europäische Fels von Gibraltar

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Das Börsenjahr 2012 hat ansprechend begonnen.

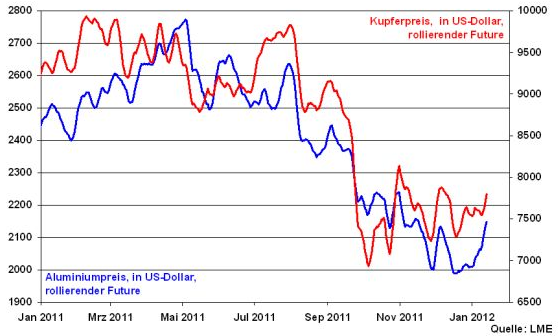

Hintergrund ist u.a. die zunehmende Wahrnehmung der Finanzmarktakteure, dass die Zeichen für die Weltwirtschaft - besser als noch im letzten Jahr erwartet - gut stehen. Das zeigt sich auch beim Aluminiumpreis. So hat sich die negative Preisentwicklung dieses Buntmetalls in den letzten Monaten - das Industriemetall findet u.a. in konjunktursensitiven Bereichen wie dem Auto- und Flugzeugbau Verwendung und gilt daher auch als Frühindikator für die weltwirtschaftliche Entwicklung - bereits stabilisiert. Eine ähnlich positive Entwicklung zeigt sich bei Kupfer, einem ebenfalls konjunktursensitiven Metall.

Diese positive Entwicklung bestätigte zuletzt auch der US-Aluminiumhersteller Alcoa im Rahmen seines soliden Unternehmensausblicks für das Jahr 2012. Das Unternehmen war sicher nicht gezwungen in einem vergleichsweise unsichereren Wirtschaftsumfeld diese positive Erwartung zu veröffentlichen. Wenn ein harter Konjunkturzykliker wie Alcoa das aber tut, unterstreicht dies die positive Wirtschaftsstimmung zusätzlich deutlich.

US-Binnenkonjunktur mit Stützfunktion für die Gesamtwirtschaft

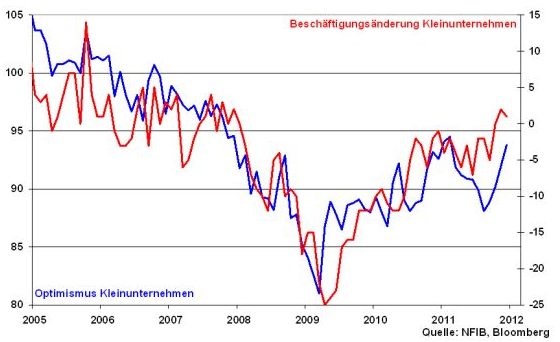

Aber nicht nur die US-Großunternehmen blicken positiv in die Zukunft. Auch Kleinunternehmen - die für die Stimmung der US-Binnenwirtschaft eine große Rolle spielen - sind zunehmend optimistisch. So stieg der US-Mittelstandsindex NFIB in der Kategorie „Optimismus von Kleinunternehmen“ auf den höchsten Stand seit Februar 2011. Dieser Optimismus schlägt sich zunehmend in der Einstellungsfreudigkeit der Unternehmen nieder. Der korrespondierende NFIB-Index für die reale Beschäftigungsänderung liegt seit November 2011 wieder im positiven Bereich, nachdem seit Anfang 2008 der Beschäftigungsabbau im Vordergrund stand. Seit dem Höhepunkt der Finanzkrise wird also auch bei Kleinunternehmen wieder eingestellt.

Da Kleinunternehmen im Wesentlichen in heimische Arbeitskräfte investieren, kommt diese Entwicklung dem US-Konsum zugute, der Haupttriebfeder der US-Wirtschaft.

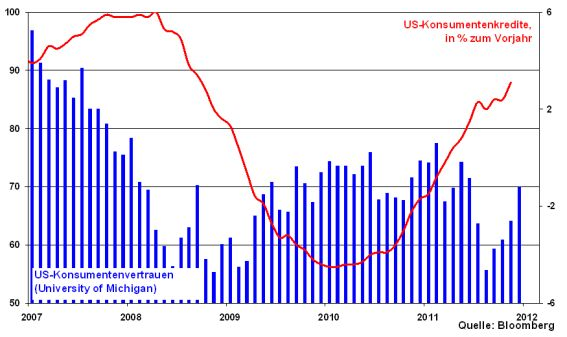

Das im Sommer 2011 eingebrochene Konsumentenvertrauen ist nahezu vollständig wieder hergestellt, zeigt wieder gewonnene Stärke. Entsprechend entwickeln sich auch die Konsumentenkredite weiter positiv und befinden sich mit plus 3,4 Prozent im Jahresvergleich auf dem höchsten Wert seit September 2008.

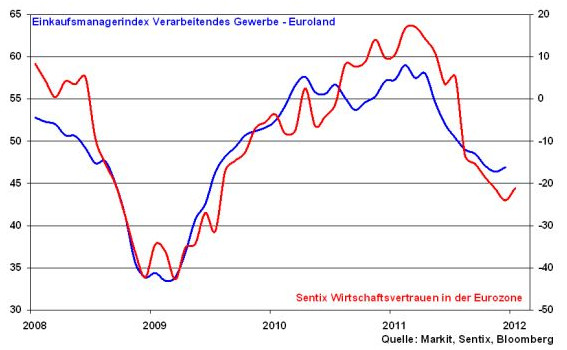

Selbst im krisengeplagten Euroland ist eine leichte Aufhellung der verhaltenen wirtschaftlichen Stimmung zu beobachten. Denn Unternehmen und Investoren gleichermaßen trotzen der weit verbreiteten Krisenstimmung. So konnten sowohl der euroländische Geschäftsklimaindex als auch das Sentix Wirtschaftsvertrauen von Investoren in die Eurozone zuletzt wieder leicht zulegen. Die fundamentale Lage ist besser als ihr Ruf.

Die EZB als Krisenmanager

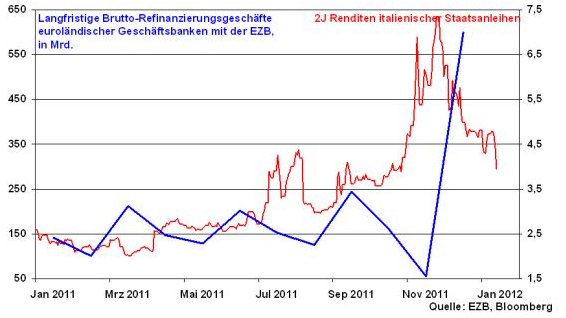

Zudem kommen die konjunktur- und finanzmarktstabilisierenden Maßnahmen der EZB allmählich am Markt an. Die Investoren verstehen endlich, dass die EZB der oberste Krisenmanager zur Beilegung der Euro-Staatsschuldenkrise ist. Ihre beherzte Liquiditätsoffensive von frischem Zentralbankgeld in Höhe von brutto annähernd 500 Mrd. Euro mit einer langen, beruhigenden Laufzeit von 36 Monaten bei Berücksichtigung von normalerweise nicht akzeptierten Sicherheiten zielt zunächst darauf ab, den Banken jene Finanzmittel zur Verfügung zu stellen, die der freie Kapitalmarkt ihnen nicht mehr bereit, ist zur Verfügung zu stellen. Sie sind damit nicht mehr gezwungen, um jeden Preis ihre Engagements in Anleihen prekärer Euro-Länder zur Liquiditätssicherung abzustoßen. Damit ist die Botschaft der EZB klipp und klar: Sie lässt das Risiko eines Ausfalls von Italien und Spanien als Kernländer der Eurozone nicht zu.

Und diese Botschaft kommt offensichtlich bei den Banken an. Sie kaufen insbesondere die hohen, normalerweise deutlich niedriger rentierenden, kurz laufenden Staatsanleihen, die sie dann bei Aufnahme neuer Zentralbankkredite wiederum problemlos als Sicherheiten verwenden können. So kommt ein geldpolitisches Perpetuum Mobile in Gang. In der Konsequenz haben sich die Renditen 2-jähriger italienischer Staatsanleihen bereits stark verringert.

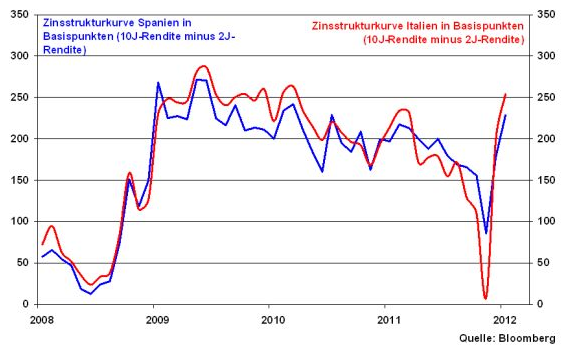

Insgesamt sorgt das für Entspannung am Markt für euroländische Staatsanleihen und lindert schließlich den Refinanzierungsdruck von Ländern wie Italien und Spanien, die sich dieses Jahr 340 bzw. 162 Mrd. Euro am Kapitalmarkt beschaffen müssen. Der EZB gelingt es offensichtlich auch ohne massiven Direktaufkauf von Staatsanleihen, Risikopotenziale zu verringern. Indirekt, über die Zurverfügungstellung einer entsprechend hohen Liquiditätsausstattung, ist ein ähnlicher Effekt zu beobachten. Die Normalisierung der Zinsstrukturkurven - die kürzerfristigen Renditen sind wieder geringer als die langfristigen - ist ein Indiz für das zurückkehrende Vertrauen der Anleger. Die Zinsstrukturkurven befinden sich wieder nahezu auf dem Niveau von Anfang 2010, als beide Staaten noch nicht im kritischen Fokus der Anleiheinvestoren standen.

Grafik der Woche: Zinsstrukturkurve in Spanien und Italien (10 Jahre minus 2 Jahre), in Basispunkten

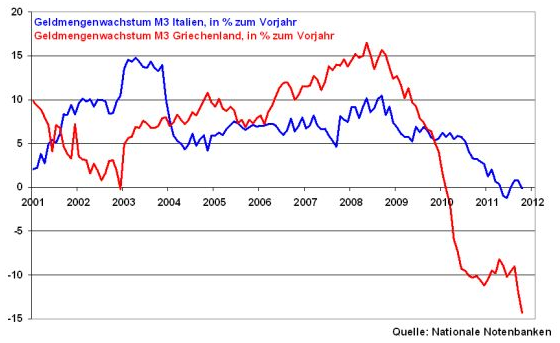

Ohnehin sind Italien und Spanien nicht mit Griechenland zu verwechseln. Das zeigt auch der Blick auf die Geldmenge. In Griechenland hat sogar die eigene Bevölkerung das Vertrauen in die wirtschaftliche Zukunft des Staates verloren und verlagert ihr Kapital massiv ins Ausland. Die Geldmenge M3 schrumpft hier deutlich. In Italien ist eine Kapitalflucht in diesem Maße und damit ein Vertrauensverlust nicht erkennbar.

Entspannung im Bankensektor

Mit der Entspannung bei Staatsanleihen findet auch eine Risikoentspannung bei Banken statt, die die Staatsanleihen schwerpunktmäßig halten. Die Ausfallprämien 5-jähriger euroländischer Banken sind bereits rückläufig. Die Notwendigkeit, dass die Euro-Staaten ihren Banken massiv unter die Arme greifen müssen, wird damit geringer.

Allerdings sucht man die mit einer Risikoentspannung bisher immer einhergehende Stärkung der Gemeinschaftswährung vergeblich. Im Gegenteil: Der Euro schwächt sich aufgrund der Liquiditätsflut und auch der Aussicht auf weitere Zinssenkungen ab.

Doch selbst dieser Effekt hat einen großen Vorteil. Die euroländische Exportwirtschaft erfährt eine weitere Dynamik. Gegenüber den Wechselkursen von Euro zu chinesischem Renminbi bzw. zu japanischem Yen im April 2011 hat sich die euroländische Außenhandelsposition um 16 bzw. 20 Prozent verbessert.

Robert Halver, Leiter Kapitalmarktanalyse der Baader Bank AG

Rechtliche Hinweise/Disclaimer und Grundsätze zum Umgang mit Interessenskonflikten der Baader Bank AG:

http://www.baaderbank.de/disclaimer-und-umgang-mit-interessenskonflikten/

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.