DEUTSCHE BETEILIGUNGS AG - Boden vollendet?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- Deutsche Beteiligungs AGKursstand: 25,200 € (XETRA) - Zum Zeitpunkt der VeröffentlichungVerkaufenKaufen

- Deutsche Beteiligungs AG - WKN: A1TNUT - ISIN: DE000A1TNUT7 - Kurs: 25,200 € (XETRA)

Es kommt wieder Bewegung in die Aktie der Deutsche Beteiligungs AG (DBAG). Am Mittwoch, 18.2.26, legte der Titel um 3,4 % zu und zählte damit zu den Outperformern im SDAX.

Die Deutsche Beteiligungs AG ist eine in Deutschland ansässige Private-Equity-Gesellschaft. Sie initiiert und strukturiert geschlossene Private-Equity-Fonds, die sogenannten DBAG-Fonds, und investiert in Eigenkapital oder eigenkapitalähnliche Instrumente mittelständischer Unternehmen. Zudem berät sie diese Fonds. Mit einer Marktkapitalisierung von rund 448 Mio. EUR gehört der Wert klar in die Small-Cap-Kategorie und ist damit auch Teil des SDAX.

200-Tage-Linie dreht nach oben

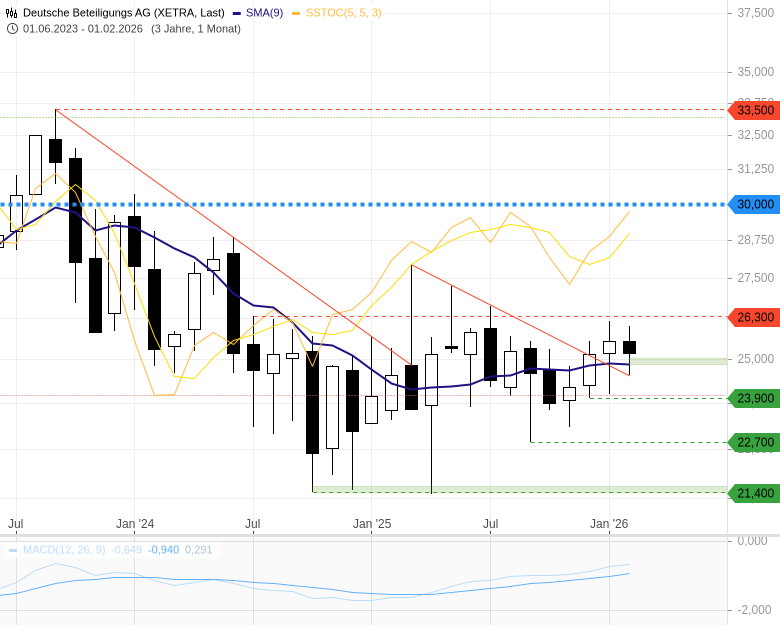

Charttechnisch ist seit rund einem Jahr eine Bodenbildung erkennbar. Die Zone um 21,40 EUR fungierte mehrfach als belastbare Kaufregion. Von dort aus konnte sich der Kurs deutlich erholen und notiert aktuell bei rund 25,20 EUR wieder oberhalb der 200-Tage-Linie.

Entscheidend: Dieser gleitende Durchschnitt zeigt wieder nach oben und hat sich zuletzt als tragfähige Unterstützung bewährt. Das spricht für eine Verbesserung des mittelfristigen Chartbilds.

Das Allzeithoch stammt aus dem Jahr 2018 und lag bei rund 52 EUR. Bis dahin ist es zwar noch ein weiter Weg, doch das aktuelle Setup macht Hoffnung, dass der jahrelange Abwärtstrend zumindest an Dynamik verliert.

Widerstände bremsen die Euphorie

Ganz frei ist der Weg nach oben allerdings nicht. Mehrere Widerstände liegen in Schlagdistanz und auch übergeordnete Trendlinien signalisieren, dass der langfristige Abwärtstrend noch nicht vollständig überwunden ist.

Ein Blick in die Vergangenheit mahnt ebenfalls zur Vorsicht: In der zweiten Jahreshälfte 2023 zeigte sich ein ähnliches charttechnisches Bild. Damals stieg die Aktie binnen zwölf Monaten von 20,65 EUR auf 33,50 EUR, ein Plus von rund 62 %. Anschließend folgte jedoch eine deutliche Korrektur zurück in den Bereich um 21,40 EUR. Die Aktie bleibt damit volatil und eignet sich durchaus als Trading-Vehikel auf kurzfristiger Basis.

Diese Marken zählen jetzt

Für Deine Strategie sind folgende Kurszonen entscheidend:

- 26,30 bis 26,50 EUR als kurzfristiger Widerstand

- 23,90 bis 24,00 EUR als engmaschige Unterstützung

- 21,00 bis 21,50 EUR als größerer Unterstützungsbereich

Ein Ausbruch über 26,50 EUR würde weiteres Potenzial in Richtung der Hochs aus 2024 und 2025 eröffnen. Das Jahreshoch 2025 lag bei 27,98 EUR, das Hoch aus 2024 bei 30,35 EUR. Darunter bleibt die Zone um 24 EUR kurzfristig richtungsweisend.

Fundamental präsentiert sich der Wert solide: Das KGV für 2027e liegt bei 8,5, die Dividendenrendite für 2027e bei 4,1 %. Das mittlere Analystenkursziel beträgt 37,40 EUR, was einem Aufwärtspotenzial von mehr als 40 % entspricht. Das stock3-Score-Rating liegt bei starken 89 %.

Für Optionsschein-Anleger bieten sich Long-Produkte mit moderatem Hebel an, idealerweise mit ausreichend Restlaufzeit. Aufgrund der ausgeprägten Schwankungsbreite sollte der Hebel nicht zu aggressiv gewählt werden, um nicht durch kurzfristige Rücksetzer ausgestoppt zu werden.

Mein Fazit: Die Aktie der Deutsche Beteiligungs AG zeigt klare Signale einer Stabilisierung. Der Anstieg über die 200-Tage-Linie und die verteidigte Unterstützungszone bei 21,40 EUR sprechen für eine fortschreitende Bodenbildung.

Kurzfristig bleibt der Bereich um 26,50 EUR der entscheidende Trigger. Gelingt hier der nachhaltige Ausbruch, rücken 28 EUR und später 30 EUR in den Fokus. Scheitert der Wert, droht erneut eine Konsolidierung in Richtung 24 EUR oder sogar 21 EUR.

Für Trader bietet sich ein Einstieg bei Ausbruch über 26,50 EUR mit engem Risikomanagement an. Langfristige Anleger sollten die hohe Volatilität berücksichtigen, Positionsgrößen moderat wählen und Stopps nicht zu eng setzen.

Strategien

Auf den beschriebenen Basiswert gibt es verschiedene Derivate, mit denen Du auf steigende oder fallende Kurse spekulieren kannst. Nachfolgend nenne ich Dir zwei mögliche Strategien:

Long (Spekulation auf steigende Kurse): Mini Future Optionsschein Call (Hebelzertifikat) – Basis: 15,29 EUR – Knockout: 16,04 EUR – Laufzeit bis: open end – Hebel: 2,3 – ISIN: DE000DQ089R5

Short (Spekulation auf fallende Kurse): Mini Future Optionsschein Put (Hebelzertifikat) – Basis: 34,67 EUR – Knockout: 33,04 EUR – Laufzeit bis: open end – Hebel: 2,7 – ISIN: DE000DJ5SG15

Das Team

Der Optionsscheine Expert Trader verfolgt regelmäßig die Kurse deutscher und internationaler Einzelwerte und Indizes und spricht bei Bedarf konkrete Kauf- und Verkaufsanregungen aus, die Leser des Optionsscheine Expert Trader unmittelbar umsetzen können. Damit wird ein transparentes Trading gewährleistet. Seit der ersten Ausgabe des Optionsscheine Expert Trader im Oktober 2019 weisen rund 82 % der abgeschlossenen Positionen einen Gewinn aus. Hier findest Du Infos zum Produkt.

Manfred Ries

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.