Das Risiko- & Moneymanagement - Der Turbo für Ihr Depot

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Oftmals wird der Erfolg an der Börse auf den Einstieg und eventuell auch noch den Ausstieg aus einer Position beschränkt, dabei hängt der langfristige Erfolg eines aktiven Traders oder Investors von weit mehr als diesen beiden Faktoren ab.

Eine der Erfolgskomponenten an der Börse ist das Risiko- & Moneymanagement, in dem es im Kern um die Frage geht, welche Positionsgröße vor dem Hintergrund der eigenen Präferenzen und natürlich der eigenen Handelsstrategie die richtige ist, um einerseits langfristig zu überleben und sich andererseits attraktive Gewinnchancen zu wahren.

Zwischen dem eingegangenen Risiko in einem Geschäft und dem potentiellen Erfolg in diesem besteht ein sehr enger Zusammenhang, denn je mehr Sie riskieren, desto größer sind auch die zu erwartenden Gewinne. Der Nachteil eines hohen Risikos liegt jedoch klar auf der Hand, denn wehe Ihre nächsten Investments werden keine Gewinner. Ein zu hohes Risiko offeriert zwar große Gewinnchancen, kann Sie aber auch schnell an den Rand des Ruins bringen. Auf der anderen Seite beschneidet ein zu geringes Risiko Ihre potentiellen Gewinne, versetzt Sie jedoch in die Lage auch längere Durstsrecken zu überstehen. Die Kernfrage ist nun, wo Ihre ganz persönliche Mitte liegt?

Die Bestimmungsgrößen im Risiko- & Moneymanagement

Ausschlaggebend für die Wahl der Positionsgröße in Ihrem nächsten Investment/Trade sollten drei wichtige Punkte sein.

1. Ihre persönlichen Präferenzen entscheiden zu einem nicht unwesentlichen Teil darüber, wie groß Sie Ihr Risiko wählen werden. Ein risikoscheuer Anleger bzw. Trader wird bei seinen Geschäften nur vorsichtig vorgehen und die Anzahl der zu kaufenden Stückzahlen relativ klein wählen, während ein risikofreudiger Trader seine Geschäfte mit größeren Stückzahlen durchführen wird. Dabei ist es für Sie wichtig, sich ehrlich einzuschätzen, denn der Handel in der falschen Gruppe kann zu erhöhten emotionalem Stress führen, der sich wiederum negativ auf Ihre Rendite auswirkt.

2. Ihre Strategie spielt bei der Wahl der Positionsgröße eine ebenso wichtige Rolle, wie die persönlichen Präferenzen, denn Sie müssen in der Lage sein, die Durststrecken Ihres Tradingansatzes schadlos zu überstehen. Je geringer bspw. Ihre Trefferquote ist, je öfter Sie also Verlustgeschäfte haben, desto kleiner sollten Sie Ihr Risiko und damit Ihre Positionsgröße wählen, denn nur so können Sie sicherstellen, auch nach vier oder fünf Verlusttrades in Folge immer noch handlungsfähig sind.

3. Ihr aktueller Kontostand und der konkrete Einstieg und das Stopploss des nächsten Handelsgeschäfts sind die konkreten Parameter, mit denen Sie Ihre Positionsgröße für genau dieses nächste Geschäft optimal bestimmen können.

Es gibt nur wenige Gesetze an der Börse, aber dieses sollten Sie beherzigen

Das Risiko- & Moneymanagement, also die Wahl der optimalen Positionsgröße für das nächste Geschäft soll sicherstellen, dass Sie einerseits langfristig traden können, sich andererseits aber auch attraktive Gewinnchancen offen halten. Dabei gibt es eine grundlegende Regel:

Steigt Ihr Kontostand an, so können Sie das Risiko erhöhen und größere Positionen eingehen. Fällt Ihr Konto jedoch aufgrund von Verlusttrades, dann müssen Sie Ihr Risiko reduzieren.

Diese Regel ist so einfach und doch so schwer zugleich, denn gerade in der Praxis wird genau das Gegenteil getan. Nach einer Reihe von Verlusttrades wird die Positionsgröße immer weiter nach oben geschraubt, gemäß dem Motto „Jetzt erst Recht“ und genau dieses Vorgehen bringt so manch einen Trader an den Rand des Ruins. Was vielleicht in Monaten harter Arbeit an Profiten erwirtschaftet wurde, wird in nur wenigen Wochen oder gar Tagen wieder zunichte gemacht, nur weil die falsche Positionsgröße gewählt wurde. Schützen Sie sich davor, in dem Sie obiger Regel strikt folgen.

Der Klassiker unter den Risiko- & Moneymanagementstrategien

Der Klassiker unter den Risiko- & Moneymanagementansätzen ist der sogenannte „Fixed Percent“ - Ansatz, in dem der Trader in jedem Geschäft immer den gleichen Prozentsatz seines Kontos riskiert. Bevor wir ins Detail gehen, ist zuvor jedoch noch kurz zwischen Risikobetrag und Investitionsbetrag zu unterscheiden, denn nur um ersteren geht es hier. Am besten lässt sich dies anhand eines kleinen Beispiels erklären.

Angenommen Sie wollen 200 Aktien von Daimler zu einem aktuellen Kurs von 27,23 Euro kaufen. Gleichzeitig wollen Sie sich auch für den negativen Fall vorbereiten und setzen Ihr Stopploss bei 25,00 Euro. Fällt die Aktie also auf 25,00 Euro zurück, so wird die Position hier wieder geschlossen und Sie verlieren pro Aktie 27,23 Euro - 25,00 Euro = 2,23 Euro. Da Sie 200 Aktien kaufen wollen, würde Ihr Verlust insgesamt 200 x 2,23 = 446,00 Euro betragen. Genau diese 446,00 Euro sind Ihr Risiko (-betrag) in diesem Geschäft, während Sie 200 x 27,23 Euro = 5.446,00 Euro investieren müssen, um das Geschäft durchzuführen.

Im „Fixed Percent“ - Ansatz legen Sie nun fest, wie groß dieser Risikobetrag (im Beispiel oben 446,00 Euro) in Abhängigkeit von Ihrem Kontostand sein soll. Dabei werden allgemein Risikogrößen von 1% bis 3% des aktuellen Kontostandes empfohlen. Sind Sie bspw. ein risikoscheuer Investor und haben sich deshalb für ein 1%-Risiko entschieden, so dürfen Sie für das nächste Geschäft immer nur so viele Aktien kaufen, dass Ihr Verlust beim Auslösen des Stopploss kleiner oder gleich einem Prozent Ihres Kontos ist. Auch dies lässt sich an unserem Daimlerbeispiel einfach erklären.

Angenommen Sie entscheiden sich für das 1% Risiko und ihr aktueller Kontostand beträgt 25.000,00 Euro. Im gesamten Daimlergeschäft wollen Sie nicht mehr als diese 1% von 25.000,00 Euro, also 250,00 Euro verlieren und fragen sich nun, wie viele Aktien Sie sich ins Depot legen können. Oben haben wir bereits errechnet, dass Sie pro gekaufter Aktie 2,23 Euro verlieren würden, wenn das Negativszenario eintritt und Ihr Stopploss ausgelöst wird. Teilen Sie nun 250,00 Euro durch dieses Risiko pro Aktie, dann erhalten Sie: 250,00 : 2,23 = 112,108 Aktien, was gerundet 112 Aktien entspricht. Somit können Sie sich 112 Aktien ins Depot legen.

Alles schön und gut, aber was bringt das Risiko- & Moneymanagement?

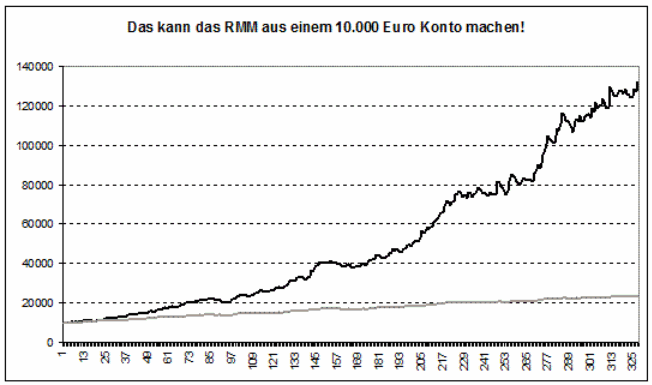

Vielleicht werden Sie sich fragen, ob sich soviel Mathematik - ok, soviel ist es ja gar nicht - wirklich lohnt, oder ob es sich hierbei nicht nur um Spitzfindigkeiten der Tradingindustrie handelt? Da Bilder mehr als tausend Worte sagen, lassen Sie bitte folgende Kontoentwicklung einfach auf sich wirken.

Obige Grafik zeigt die Entwicklung zweiter Konten, bei denen Einstieg & Ausstieg identisch waren, jedoch ein unterschiedliches Risiko- & Moneymanagement angewendet wurde. Während der Investor, der immer 100,00 Euro pro Trade riskiert hat, aus seinen 10.000 Euro Startkapital nach 7 Jahren 23.458 Euro gemacht hat, kann sich der Trader, der immer 1% seines Kontos riskiert und damit aktives Risiko- & Moneymanagement betrieben hat, über einen Kontoendstand von 132.445 Euro freuen. Allein durch eine simple Änderung bei der Wahl der Positionsgröße konnte der Gewinn um mehr als das 10 fache gesteigert werden - die Ertragskurve wächst wie bei der Zinseszinsrechnung überproportional.

Zusammenfassung

Das Risiko- & Moneymanagement stellt einen entscheidenden Erfolgsfaktor im Trading dar, mit dem Sie den Turbo für Ihr Depot einschalten, andererseits sich aber gleichzeitig auch vor einem Totalverlust schützen können. Selbst einfache Regeln wie die des „Fixed Percent“ Ansatz können Ihrem Depot zusätzlichen Schwung geben und Sie so Ihren Tradingzielen mit wenigen zusätzlichen Überlegungen wesentlich näher bringen, als so mancher Versuch, den ultimativen Einstieg zu finden und zu handeln.

Viel Erfolg

Rene Berteit - Technischer Analyst und Coach bei GodmodeTrader.de

Termine für die nächsten beiden Eintages-Seminare von GodmodeTrader.

07.02.2009 in Frankfurt am Main

27.06.2009 in Berlin

Fokus: Charttechnische Analyse & Professionelles Trading im kurzfristigen Zeitfenster. DAX Trading.

Referenten: Rocco Gräfe und Rene Berteit.

Details und Anmeldemöglichkeit unter folgendem Link : http://www.kursplus.de/seminar.php?seminar=19

Ansonsten findet fortlaufende Ausbildung im Coachingpaket statt : http://www.godmode-trader.de/premium/einsteigerpaket/

Anbei eine umfassende Anleitung zum Thema Money Management von meinem Kollegen Marko Strehk : Das ist der Schüssel zum Erfolg - Money Management - Bitte hier klicken

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.