Amex Gold Bugs Index vor Wiederaufnahme der Rallye

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

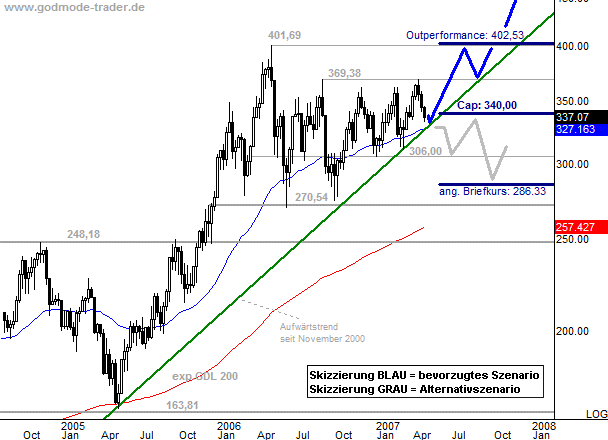

Im Amex Gold Bugs Index kommt es bereits seit November 2000 zu einer auch aktuell intakten Aufwärtsbewegung. Dabei bewegte sich der Index nach einem Anstieg bis Frühjahr 2005 zunächst seitwärts zwischen 163,81 und 248,18 Punkten. Der Ausbruch aus dieser Handelsspanne führte in einer Rallye bis auf ein Hoch bei 401,69 Punkten im Mai 2006. Seitdem bewegt sich der Index wieder seitwärts und es kommt zu einer ausgedehnten Konsolidierung der Rallye oberhalb der bei 270,54 Punkten gebildeten Unterstützung. Innerhalb der Seitwärtsbewegung stellt der Bereich 369,38 Punkte einen Widerstand dar, hier scheiterte der Index in den vergangenen Wochen. Bei 327,50 Punkten nähert sich der Amex Gold Bugs jetzt aber bereits dem Aufwärtstrend seit November 2000.

Kursverlauf vom 08.08.2004 (log. Kerzenchartdarstellung / 1 Kerze = 1 Woche)

Kursstand: 337,07 Punkte

Charttechnischer Ausblick: Oberhalb des intakten Aufwärtstrends ist eine Wiederaufnahme der Rallye wahrscheinlicher. Entsprechend sollte der Kursverlauf hier jetzt bereits kurzfristig wieder nach oben abprallen, um erneut in Richtung 369,38 Punkte zu steigen. Gelingt dann auch darüber der Kursausbruch auf Wochenschlusskursbasis, bietet sich mittelfristig wieder Kurspotenzial bis auf 401,69 Punkte. Charttechnisch lässt sich dann auch durchaus noch Kurspotenzial bis in den Bereich 474,00 Punkte ermitteln. Ein leichter Bruch der bei 327,50 Punkten liegenden langfristigen Aufwärtstrendlinie muss einkalkuliert werden. Kippt der Index aber unter 306,00 Punkte auf Wochenschlussbasis ab, drohen hier nochmals deutliche Abgaben bis in den Bereich 270,54-248,18 Punkte.

Name: Discount Zertifikat auf Amex Gold Bugs Index

WKN: AA0CLH

ISIN: NL0000734382

Fälligkeit: 19.12.2008

Bezugsverhältnis: 10 : 1

Cap: 340,00 Punkte

Briefkurs: 20,88 Euro (entspr. 286,33 Punkten)

Discount: 15,53 %

Maximalrendite: 18,74 %

Chance: 3

Risiko: 1

Anlage Idee: Auch wenn die seit Mitte 2006 laufende Seitwärtsbewegung noch fortgesetzt wird, lässt sich im Amex Gold Bugs Index bei übergeordnet positivem Chartbild profitieren. Dafür bietet sich das Discount-Zertifikat mit der WKN: AA0CLH an. Dieses ist mit einem Cap bei 340,00 Punkten ausgestattet. Auch im Falle eines Ausbruchs aus dem Aufwärtstrend genügt entsprechend bereits das Halten von 340,00 Punkten, um am Laufzeitende am 19.12.2008 eine Rendite von 18,74 % zu erzielen. Eine Outperformance ist mit einem Direktinvestment im Index vom aktuellen Niveau aus deshalb nur möglich bei einem Anstieg über 402,53 Punkte auf ein neues Rallyehoch. Demgegenüber bietet das Discount-Zertifikat gegenüber einem Direktinvestment einen Risikopuffer von 15,53 %.

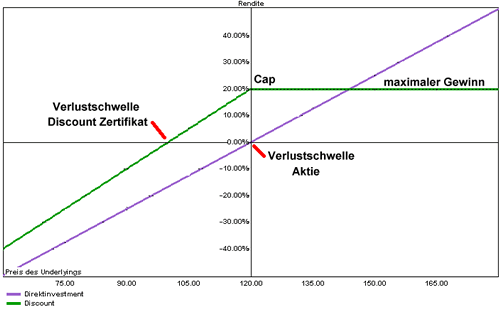

Discount-Zertifikate dienen in erster Linie der Partizipation an moderaten Kurssteigerungen des Basiswertes und weisen dabei bis zu einem bestimmten Punkt eine Outperformance auf. Nach oben hin ist die Rendite begrenzt, dafür gibt es aber einen Risikopuffer bis zum Ende der Laufzeit. Gleichzeitig bietet sich die Möglichkeit, eine ansprechende Rendite in seitwärts oder leicht abwärts tendierenden Märkten zu erzielen.

Maßgebliche Kenngröße bei einem Discount-Zertifikat ist das Niveau des Cap. Diese Schwelle bildet zum Laufzeitende das maximal mögliche Auszahlungsniveau des Discount-Zertifikates. Die Gewinne sind somit von Beginn an bis auf ein bestimmtes Kursniveau begrenzt, dafür erhält der Anleger aber einen teilweise deutlichen Abschlag auf den Kurs des Basiswertes.

Die Abbildung 1 verdeutlich das Auszahlungsprofil eines Discountzertifikates. Angenommen wird hierbei ein Discount-Zertifikat mit einem Cap bei 120,00 Euro. Zum Zeitpunkt der Betrachtung soll davon ausgegangen werden, dass der Basiswert ebenfalls bei 120,00 Euro notiert und das Discount-Zertifikat zu einem Kurs von 100,00 Euro zu haben ist. Wenn sich der Basiswert bis zum Laufzeitende nicht bewegt und auch zu diesem Zeitpunkt bei 120,00 Euro notiert, bekommt der Anleger auch diese 120,00 Euro für das Zertifikat ausbezahlt. Steigt die Aktie zum Laufzeitende hin weiter über 120,00 Euro hinaus, erhält der Anleger im Zertifikat weiterhin 120,00 Euro. Durch die gesetzte Schwelle des Cap wird die Partizipation nach oben hin begrenzt. Wenn der Basiswert jedoch fällt und zum Laufzeitende bei 100,00 Euro notiert, werden auch diese 100,00 Euro für das Zertifikat ausbezahlt. Da der Anleger aber nur 100,00 Euro aufwenden musste, kommt es im Gegensatz zum Direktinvestment zu keinem Verlust. Wie beschrieben verhält sich das Discount-Zertifikat aber nur zum Laufzeitende. Während der Laufzeit steigt und fällt es mit dem Basiswert in einem sich insgesamt verringernden Abstand. Begrenzt aber weiterhin bis zur Höhe des Cap.

Das Szenario der Auszahlung zum Laufzeitende lässt sich entsprechend einfach zusammenfassen:

- Notiert der Basiswert zum Laufzeitende über dem Cap, kommt es zu einer Auszahlung in Höhe des Cap-Niveaus.

- Notiert der Basiswert zum Laufzeitende unter dem Cap, erfolgt entweder entsprechend dem Bezugsverhältnis die Lieferung von Aktien des Basiswertes oder eine Auszahlung in Höhe des Basiswertkurses zu diesem Zeitpunkt.

Anbei der Link zur weitergehenden Erklärung dieses Anlagezertifikatetyps.

Bitte hier klicken, um den Wissensbereich von GodmodeTrader.de zum Thema Anlagezertifikate zu laden.

Mit besten Grüßen,

Ihr Marko Strehk - Experte für Anlagezertifikate bei GodmodeTrader.de

Headtrader vom Godmode Aktien Premium Tradingpaket & Godmode Absolute Return

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.