Alles wie gehabt

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

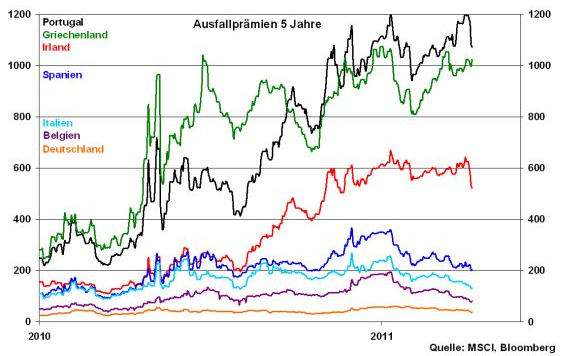

Portugal ist nach wochenlanger Gegenwehr der Regierung schließlich doch unter den Euro-Rettungsschirm geschlüpft. Der Druck der Rating-Agenturen auf die Bonität portugiesischer Staatstitel und die Drohung portugiesischer Geschäftsbanken, den weiteren Ankauf von Staatsanleihen einzustellen, wurden einfach zu viel.

An den Finanzmärkten wird dieser Schritt positiv aufgenommen. Es scheint so, als sei nun jeder der drei euroländischen Patienten finanziell versorgt. Das zeigt sich auch in den Ausfallprämien für 5-jährige Staatsanleihen. Neben den portugiesischen verringerten sich zuletzt auch die irischen Ausfallprämien deutlich.

Grafik der Woche: Ausfallprämien 5-jähriger euroländischer Staatsanleihen

Durch Portugals Inanspruchnahme des Rettungsschirms verringern sich nicht zuletzt auch die Risiken für Spanien, dessen Bankensektor ein Drittel der portugiesischen Auslandsverschuldung hält. Ohnehin ist allen Verantwortlichen in der Euro-Politik und der EZB klar, dass Spanien als vierter Dominostein nicht fallen darf.

Keine Angst vor harter Zinspeitsche der EZB

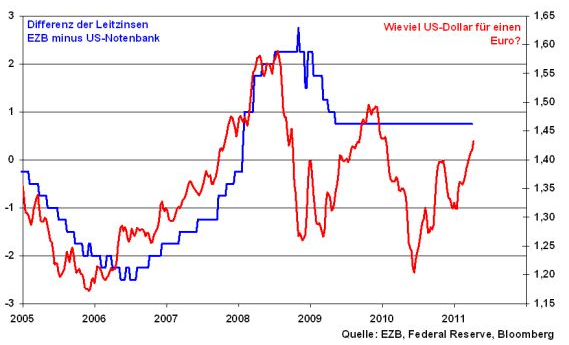

Mit Blick auf den steigenden Preisdruck hat die EZB auf ihrer letzten Sitzung zwar ihren Notenbankzins um 25 Basispunkte auf 1,25 Prozent angehoben. Es ist aber unwahrscheinlich, dass dies der Beginn einer lang anhaltenden Reihe von Zinserhöhungen ist. Denn die Stabilisierung Spaniens außerhalb des Rettungsschirms wäre ein kraftvolles Zeichen der Stabilität der Eurozone an die Finanzmärkte und damit für die EZB ein hinreichender Grund, deutlich weniger zinsrestriktiv zu agieren. Davon unberührt bleibt die geldpolitische Liquiditätsausstattung ohnehin auf hohem Niveau. Grundsätzlich genießen damit die Themen finanzielle und konjunkturelle Stabilität eindeutig Priorität vor dem Thema Preisstabilität. Auch wenn dies die EZB offiziell nicht verkünden wird, ist es dennoch offensichtlich. Für die Aktienmärkte bleibt damit das wichtige Liquiditätsargument erhalten.

Der Euro läuft und läuft

Immerhin profitiert die Gemeinschaftswährung von der sich ausweitenden Differenz der Notenbankzinsen zwischen der Eurozone und den USA. Mittlerweile konnte der Euro auf 1,44 zum US-Dollar aufwerten.

Für die Euro-Stärke bzw. die Dollar-Schwäche sind auch die bislang ausgebliebenen Einigungen in den Verhandlungen über den US-Haushalt 2011 und die damit verbundene Anhebung der Schuldenobergrenze verantwortlich. Hintergrund ist der Vorwahlkampf um die Präsidentenwahl im nächsten Jahr. Konkret geht es um eine Einsparungsdivergenz zwischen Republikanern und Demokraten von 7 Mrd. US-Dollar. Bei einer Neuverschuldung in diesem Haushaltsjahr von 1,6 Bio. US-Dollar kann man diese dramaturgisch geplanten Scharmützel nur als lächerlich und gefährlich bezeichnen. Denn ein Einfrieren des US-Haushalts und damit theoretisch sogar die Zahlungsunfähigkeit der USA würden die bereits vorhandenen Zweifel an der Stabilität der amerikanischen Finanzverfassung verstärken.

Es ist aber zu erwarten, dass in letzter Sekunde ein neuer befristeter Nothaushalt zumindest für zeitweise Ruhe sorgt.

Ungemach für die Kapitalmärkte wird man in den USA also nicht riskieren. Im Übrigen kann die wettbewerbsstarke deutsche Exportwirtschaft auch mit diesem hohen Euro-Kurs gut leben.

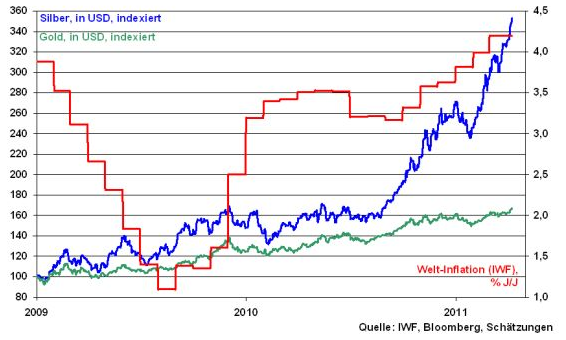

Edelmetalle glänzen weiter

Die Edelmetalle Gold und Silber zeigen weiterhin eine beeindruckende Wertentwicklung. So stieg der Goldpreis zwischenzeitlich auf ein Allzeithoch. Die Aufmerksamkeit der Anleger gilt allerdings weiter Silber, das zwischenzeitlich die 40-Dollar-Marke durchbrach. Damit befindet es sich auf dem höchsten Stand seit 31 Jahren.

Dies wird von zwei fundamentalen Entwicklungen gestützt. Einerseits suchen mit Blick auf die weltweit anziehende Inflation immer mehr Anleger Zuflucht in Gold und Silber aufgrund ihrer klassischen Kaufkrafterhaltungsfunktion.

Andererseits gelten Staatsanleihen nicht als klare Alternativanlagen. Denn schließlich findet der hohe Preisdruck, der sich in gestiegenen Inflationserwartungen zeigt, kaum Niederschlag in höheren Renditen von Staatsanleihen. Hier machen sich die geldpolitischen Stützungskäufe der Fed mit ihrem renditedrückenden Charakter deutlich bemerkbar.

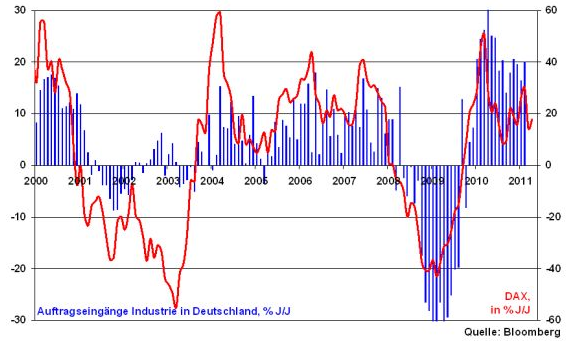

Deutschland als Konjunkturlokomotive

Die deutsche Wirtschaft brummt. So konnten die Auftragseingänge in der Industrie abermals um 20 Prozent zum Vorjahr zulegen. Historisch war damit auch immer eine sehr positive Stimmung für deutsche Aktien verbunden. Die Geschichte wird sich wiederholen.

Aber auch der Ausblick stimmt positiv. So hat der Sachverständigenrat die Prognose für das Wirtschaftswachstum in Deutschland von 2 auf 2,8 Prozent angehoben. Der Einfluss der Dreifachkatastrophe in Japan durch Produktionsausfälle und die mögliche Unterbrechung von Zulieferketten scheint damit von den Wirtschaftsweisen nur als Delle angesehen zu werden. Fundamental ist es damit weiter gerechtfertigt, dass beim DAX Ende des Jahres die 8 vorne steht.

Aus charttechnischer Sicht ist nach dem Überwinden des Widerstands bei 7200 Punkten der Weg auf die Marke bei 7360 und darüber auf das Jahreshoch von 7441 Punkten frei. Im Fall neuerlicher Schreckensmeldungen sollte der steigende 200-Tage-Durchschnitt bei aktuell 6631 Punkten jedoch als starke Auffanglinie dienen.

Die nächste Woche

In der nächsten Woche stehen die Inflationsdaten im Vordergrund. In Euroland dürften sich die Erwartungen eines zunehmenden Inflationsdrucks bestätigen. In Deutschland wird der ZEW-Indikator die aktuell positive Konjunkturstimmung dokumentieren, allerdings im Ausblick leichte Abschwächungen zeigen. Die Aktienmärkte dürfte dies dennoch wenig stören, da diese Daten stark von Japan überzeichnet sind. An der Fortsetzung einer nachhaltigen, wenn auch durch den Wegfall von Basiseffekten weniger dynamischen wirtschaftlichen Aufwärtsentwicklung gibt es keinen Zweifel.

Auf Unternehmensebene wird die Berichtssaison für das abgelaufene I. Quartal von dem amerikanischen Aluminiumriesen Alcoa mit einem soliden Ergebnis eröffnet werden. Man profitiert von einer anhaltenden Nachfrage aus dem Industriesektor, die es erlaubt, die Preise für Aluminiumprodukte zu erhöhen. JP Morgan und Bank of America präsentieren Ergebnisse, die die Erwartungshaltung erfüllen werden.

Insgesamt ist mit einer soliden Berichtsaison zu rechnen. In den Ausblicken vor allem des Maschinenbaus, der Autoindustrie und der IT-Branche mag man in der Kurzfristbetrachtung auf die japanischen Probleme verweisen. Langfristig wird man aber die Fortsetzung des weltweiten Aufschwungs als maßgebliches Basisthema hervorheben.

Eine leicht positive Aktienstimmung ist auch in KW 15 zu erwarten.

Robert Halver, Leiter Kapitalmarktanalyse der Baader Bank AG

Disclaimer

Die hier wiedergegebenen Publikationen, Kommentare oder sonstigen Beiträge wurden von den im Namen der Baader Bank AG Stellung nehmenden Autoren oder Kommentatoren sorgfältig zusammengestellt und beruhen zum Teil auf allgemein zugänglichen Quellen und Daten Dritter, für deren Richtigkeit und Vollständigkeit wir keine Gewähr übernehmen können. Sie stellen eine Übersicht und Zusammenfassung ausgewählter Meldungen und Zahlen dar. Die Informationen stellen keine Anlageberatung, keine Anlageempfehlung und keine Aufforderung zum Erwerb oder zur Veräußerung dar.

Die Informationen wurden einzig zu Informations- und Marketingzwecken zur Verwendung durch den Empfänger erstellt. Sie stellen keine Finanzanalyse i.S. des § 34b WpHG dar und genügen deshalb nicht allen gesetzlichen Anforderungen zur Gewährleistung der Unvoreingenommenheit von Finanzanalysen und unterliegen nicht dem Verbot des Handelns vor der Veröffentlichung von Finanzanalysen.

Es wird keine Gewähr für die Geeignetheit und Angemessenheit der dargestellten Finanzinstrumente sowie für die wirtschaftlichen und steuerlichen Konsequenzen einer Anlage in den dargestellten Finanzinstrumenten und für deren zukünftige Wertentwicklung übernommen. Die in der Vergangenheit erzielte Performance ist kein Indikator für zukünftige Wertentwicklungen. Bitte beachten Sie, dass Aussagen über zukünftige wirtschaftliche Entwicklungen grundsätzlich auf Annahmen und Einschätzungen basieren, die sich im Zeitablauf als nicht zutreffend erweisen können. Es wird daher dringend geraten, unabhängigen Rat von Anlage- und Steuerberatern einzuholen.

Durch das Zurverfügungstellen dieser Informationen wird der Empfänger weder zum Kunden der Baader Bank AG, noch entstehen der Baader Bank AG dadurch irgendwelche Verpflichtungen und Verantwortlichkeiten dem Empfänger gegenüber, insbesondere kommt kein Auskunftsvertrag zwischen der Baader Bank AG und dem Empfänger dieser Informationen zustande.

Es wird darauf hingewiesen, dass die Baader Bank an fünf deutschen Börsen als Skontroführer tätig ist und es möglich ist, dass das Institut in den beschriebenen Anlageinstrumenten eigene Positionen hält. Dieser Aspekt kann Einfluss auf die Informationen haben. Bitte beachten Sie auch die Ausführungen in dem Dokument "Umgang mit Interessenkonflikten bei der Baader Bank Aktiengesellschaft" das Sie unter www.baaderbank.de abrufen können.

Der Versand oder die Vervielfältigung dieses Dokuments ist ohne die vorherige schriftliche Zustimmung der Baader Bank AG nicht gestattet. Dieses Dokument enthält möglicherweise Links oder Hinweise auf die Webseiten von Dritten, welche von der Baader Bank AG nicht kontrolliert werden können und daher kann die Baader Bank AG keine Verantwortung für den Inhalt von solchen Webseiten Dritter oder darin enthaltenen weiteren Links übernehmen.

Copyright © 2011: Veröffentlicht von Baader Bank AG, Weihenstephaner Straße 4, 85716 Unterschleißheim, Deutschland.

Baader Bank AG ist eine Aktiengesellschaft nach dem Recht der Bundesrepublik Deutschland mit Hauptgeschäftssitz in München. Baader Bank AG ist beim Amtsgericht in München unter der Nummer HRB 121537 eingetragen und wird beaufsichtigt von der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin), Lurgiallee 12, 60439 Frankfurt am Main und Graurheindorfer Straße 108, 53117 Bonn. Die Umsatzsteueridentifikationsnummer von Baader Bank AG ist DE 114123893.

Der Vorsitzende des Aufsichtsrats ist Dr. Horst Schiessl. Die Mitglieder des Vorstands sind Uto Baader (Vorsitzender), Nico Baader, Dieter Brichmann und Dieter Silmen.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.