Trügerische Ruhe beim Euro

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

- Auf den Devisenmärkten war es in den letzten Jahren trotz Finanz- und Verschuldungskrise erstaunlich ruhig.

- Es ist unwahrscheinlich, dass das in Zukunft so bleibt.

- Ich erwarte, dass es zuerst Turbulenzen gibt mit Ausschlägen nach beiden Seiten. Danach dürfte der Euro die Nase eine Zeitlang vorne haben, dann der US-Dollar.

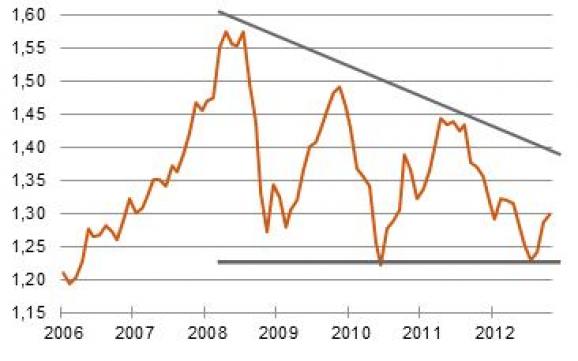

So ruhig war es beim Euro noch selten. Seit Beginn der Finanzkrise 2008 sind die Schwankungen der europäischen Gemeinschaftswährung auf den Devisenmärkten von Jahr zu Jahr geringer geworden (siehe Grafik). 2012 betrugen sie nur noch etwas mehr als +/-5 % um den Mittelwert von 1,28 Dollar je Euro. Dabei lag dieser Mittelwert nicht viel über der Kaufkraftparität aus deutscher Sicht.

"Heile Welt" beim Euro/Dollar-Kurs

Quelle: Bundesbank

Das ist eine gute Nachricht für die Exportwirtschaft. Sie ist weniger Wechselkursrisiken ausgesetzt und hat damit weniger Kosten. Andererseits widerspricht diese "heile Welt" auf den Devisenmärkten so ganz allen Erfahrungen, die wir in dieser Zeit mit dem Euro gemacht haben. Allein in diesem Jahr kam es im März zu dem dramatischen Schuldenschnitt in Griechenland. Danach wurde zum ersten Mal ernsthaft davon gesprochen, dass der Euro zerbrechen könnte. Unternehmen bereiteten sich auf einen solchen GAU vor. Im Juli sah sich der Präsident der Europäischen Zentralbank zu der dramatischen Erklärung gezwungen, dass er alles tun werde, um den Euro zu retten. Es riskierte einen Krach in seinem Governing Council über die Käufe von Staatsanleihen südeuropäischer Schuldnerländer (Outright Monetary Transactions). Erst im September hat sich die Lage dann etwas beruhigt. Wie kommt es, dass die Devisenmärkte von all dem so wenig zur Kenntnis nahmen? Wird das auch in Zukunft so bleiben?

Zunächst ist festzustellen, dass die Devisenmärkte bei der Bewertung des Euros nicht allein waren. Auch auf den internationalen Finanzmärkten hielt sich die Gemeinschaftswährung erstaunlich gut. Der Anteil des Euros an den Währungsreserven der Notenbanken schwankte selbst in den Hochzeiten der Krise lediglich zwischen 25 und 27 %. Ähnliches gilt für die Bestände der internationalen Schuldverschreibungen in Euro (zwischen 26 und 28 %) und für die internationalen Kredite und Einlagen.

Natürlich gab es hinter der Fassade dieser Zahlen Bewegungen. Die Schweiz etwa erwarb zeitweise die Gemeinschaftswährung, um sich gegen die Aufwertung des Franken zu schützen. Im Oktober verkaufte sie dann wieder Euros. Schweden hat den Anteil des Euros an seinen Währungsreserven deutlich verringert (von 50 auf 37 %). Ebenso Norwegen. Interessant ist, dass die USA und Großbritannien, die beide dem Euro relativ kritisch gegenüberstehen, unverändert relativ hohe Bestände an Euros halten (53,5 beziehungsweise 59 %). Insgesamt haben sich aber die Bewegungen in den Euro und aus dem Euro heraus in etwa die Waage gehalten.

Der wichtigste Grund dafür war, dass es nicht nur der Euro war, der Probleme hatte, sondern auch der US-Dollar. Die Vereinigten Staaten litten zuerst unter den Folgen der Subprime-Krise. Dann kam die Zeit langsamen Wachstums und hoher Arbeitslosigkeit. Schließlich hat im Verlauf diesen Jahres der Wahlkampf und die Aussicht auf den "Fiscal Cliff" die amerikanische Währung belastet. Die Ruhe auf den Devisenmärkten in den letzten Jahren ist also keineswegs Zeichen der Stärke und Widerstandsfähigkeit des Euros (wie man das in manchen Äußerungen der EZB liest), sondern eher Ausdruck eines Patts zwischen zwei Schwachen. Warum die Schwankungen im Verlauf der Zeit immer kleiner wurden, ist damit freilich nicht erklärt.

Hinzu kommt noch etwas anderes. Für internationale Investoren gab es keinen Grund, sich in der Krise von der Gemeinschaftswährung zu verabschieden. Denn wenn der Euro wirklich zerbrochen wäre, wären ihre Anlagen in nationale Währungen getauscht worden. Sie hätten dann von eventuellen Aufwertungen der Kernländer profitieren können, wenn sie ihr Geld dort angelegt hätten. Tatsächlich gab es in den letzten Jahren erhebliche Umschichtungen aus den südeuropäischen Peripherieländern in die Kernländer des Euros.

Für den Anleger

Dass sich positive und negative Effekte auf den Euro auch in Zukunft kompensieren, halte ich für unwahrscheinlich. Vor uns liegen drei Phasen. Zunächst wird es in den nächsten sechs, acht Monaten erhebliche Turbulenzen auf beiden Seiten des Atlantik geben. In Europa können die sozialen Unruhen eskalieren, wenn die Rezession andauert, weiter gespart werden muss und die Gläubiger ihre Taschen immer mehr zuhalten. In Athen soll die radikale europakritische Partei Syriza bei den Meinungsumfragen inzwischen vorne liegen. Das lastet auf dem Euro. Auf der anderen Seite fangen in den USA die Verhandlungen über den "Fiscal Cliff" an. Beide Parteien werden dabei die Kompromissfähigkeit der Gegen-

seite bis an die Grenze ausloten (um auch einen Präzedenzfall für die künftige Zusammenarbeit zu schaffen). Es kann immer mal wieder so aussehen, als würden die Verhandlungen scheitern und Amerika tief in eine Rezession stürzen. All das kann zu erheblichen Schwankungen beim Euro/Dollar-Kurs nach beiden Seiten führen.

Wenn diese Zeit – hoffentlich – ohne größere Unfälle überstanden ist, vermute ich, dass zunächst einmal Europa die besseren Karten hat. Es hat die Staatsverschuldung bereits deutlich reduziert, es hat notwendige Reformen auf den Arbeits- und Produktmärkten eingeleitet und seine Wettbewerbsfähigkeit verbessert. Die USA haben das noch vor sich. In dieser Zeit müsste sich die Gemeinschaftswährung auf den Devisenmärkten befestigen. Das läge auch im Interesse der Amerikaner, weil es seinen Exporten hilft.

In einer dritten Phase (die dann vielleicht in zwei bis drei Jahren beginnt) dürften die Amerikaner die Nase vorne haben. Dann werden sie ihre traditionellen Fähigkeiten zu mehr Flexibilität und Dynamik ausspielen können. Dann wird die verstärkte Förderung von Öl und Gas in den Vereinigten Staaten zum Tragen kommen. Dann haben sie vermutlich auch kein Defizit in der Leistungsbilanz mehr (oder ein sehr viel geringeres). Diese Vorzüge helfen dann dem US-Dollar.

Anmerkungen oder Anregungen? Ich freue mich auf den Dialog mit Ihnen: martin.huefner@assenagon.com.

Weitere Informationen über Assenagon und unsere Publikationen finden Sie auch auf www.assenagon.com.

Assenagon Asset Management S.A., Zweigniederlassung München, Theresienhöhe 13 a, D-80339 München

Rechtliche Hinweise

Diese Darstellung wird nur zu Informationszwecken und ohne vertragliche oder sonstige Verpflichtung zur Verfügung gestellt. Alle Informationen in dieser Darstellung beruhen auf sorgfältig ausgewählten Quellen, die für zuverlässig erachtet wurden, doch kann die Assenagon S.A., Luxemburg, die Assenagon Asset Management S.A., Luxemburg und ihre Zweigniederlassungen sowie die Assenagon Client Service GmbH, München, die Assenagon Credit Management GmbH, München und die Assenagon GmbH, München (zusammen im Folgenden "Assenagon-Gruppe" genannt) deren Richtigkeit, Vollständigkeit oder Genauigkeit nicht garantieren. Alle Meinungsaussagen geben nur die Einschätzung des Verfassers wieder, die nicht notwendigerweise der Meinung der Assenagon-Gruppe entspricht. Empfehlungen und Prognosen stellen unverbindliche Werturteile zum Zeitpunkt der Erstellung dieser Darstellung dar. Diese können sich abhängig von wirtschaftlichen, politischen und rechtlichen Rahmenbedingungen jederzeit ändern. Der Autor behält sich deshalb ausdrücklich vor, in der Darstellung geäußerte Meinungen jederzeit und ohne Vorankündigung zu ändern. Jedwede Haftung und Gewähr aus dieser Darstellung wird vollständig ausgeschlossen.

Die Informationen in dieser Darstellung wurden lediglich auf die Vereinbarkeit mit luxemburgischem und deutschem Recht geprüft. In einigen Rechtsordnungen ist die Verbreitung derartiger Informationen u. U. gesetzlichen Beschränkungen unterworfen. Die vorstehenden Informationen richten sich daher nicht an natürliche oder juristische Personen, deren Wohn- bzw. Geschäftssitz einer Rechtsordnung unterliegt, die für die Verbreitung derartiger Informationen Beschränkungen vorsieht. Natürliche oder juristische Personen, deren Wohn- bzw. Geschäftssitz einer ausländischen Rechtsordnung unterliegt, sollten sich über die besagten Beschränkungen informieren und diese entsprechend beachten. Insbesondere richten sich die in dieser Darstellung enthaltenen Informationen weder an Staatsbürger aus Großbritannien oder den Vereinigten Staaten von Amerika und sind auch nicht als solche konzipiert.

Diese Darstellung stellt weder ein öffentliches Angebot noch eine Aufforderung zur Abgabe eines Angebotes zum Erwerb von Wertpapieren, Fondsanteilen oder Finanzinstrumenten dar. Eine Investmententscheidung bezüglich irgendwelcher Wertpapiere, Fondsanteile oder Finanzinstrumente sollte auf Grundlage einschlägiger Verkaufsdokumente (wie z. B. Prospekt) erfolgen und auf keinen Fall auf der Grundlage dieser Darstellung.

Die in dieser Darstellung aufgeführten Inhalte können für bestimmte Investoren ungeeignet oder nicht anwendbar sein. Sie dienen daher lediglich der eigenverantwortlichen Information und können eine individuelle Beratung nicht ersetzen. Die Assenagon-Gruppe kann andere Publikationen veröffentlicht haben, die den in dieser Darstellung vorgestellten Informationen widersprechen oder zu anderen Schlussfolgerungen gelangen. Diese Publikationen spiegeln dann andere Annahmen, Meinungen und Analysemethoden wider. Dargestellte Wertentwicklungen der Vergangenheit können nicht als Maßstab oder Garantie für eine zukünftige Wertentwicklung herangezogen werden. Eine zukünftige Wertentwicklung wird weder ausdrücklich noch implizit garantiert oder zugesagt.

Der Inhalt dieses Dokuments ist geschützt und darf ohne die vorherige schriftliche Genehmigung der Assenagon-Gruppe weder kopiert, veröffentlicht, übernommen oder für andere Zwecke in welcher Form auch immer verwendet werden.

© 2012

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.