Sturm im Wasserglas um die Inflationszahlen?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

- Der starke Anstieg der Nahrungsmittelpreise im Sommer ist kein Kapitalmarktproblem, sondern wirft Verteilungsfragen auf.

- Novum: Die Geldentwertung ist im Euroraum niedriger als in Deutschland. Das ist für manche ein Schock, ist aber Zeichen einer funktionierenden Anpassung.

- Geldpolitische Reaktionen auf den Anstieg der Inflation sind derzeit nicht erforderlich.

Die Aufregung über die steigenden Preise in Deutschland kam mit Verspätung. Ende Juli gab das Statistische Bundesamt bekannt, dass die Inflationsrate auf 1,9 % gestiegen war. Aber erst zwei Wochen später setzte die Diskussion darüber ein. Das weckt den Verdacht, dass es sich eher um einen Lückenfüller während der nachrichtenarmen Ferienzeit handelte. Dies auch deshalb, weil die Argumente nicht unbedingt neu sind. Die Preissteigerung, so wurde gesagt, sei höher als die Zinsen. Die Sparer machten real Verluste. Das ist aber schon seit einiger Zeit so. Ist das Ganze nur ein Sturm im Wasserglas?

Nicht ganz: Der Anstieg der Nahrungsmittelpreise ist schon heftig. Butter war im Juli 31 % teurer als vor einem Jahr, Kartoffeln 44 %, Obst 11 %. Das ist für breite Bevölkerungsschichten eine erhebliche Belastung. Insofern ist die Empörung verständlich. Die Preissteigerung hängt nicht nur mit üblichen saisonalen Entwicklungen zusammen. Vielmehr spielten in diesem Jahr auch der lange Winter, der dann einsetzende Regen und die folgende große Flut in einigen Gebieten mit bedeutender landwirtschaftlicher Nutzung eine Rolle. Es ist zu vermuten, dass sich der Preisanstieg bei Nahrungsmitteln nach Auslaufen dieser Effekte wieder normalisieren wird.

Alle anderen Güter und Dienste der privaten Lebenshaltung haben sich kaum verteuert. Ausnahme ist Strom, für den im Juli 12 % mehr bezahlt werden musste. Das hängt mit der Energiewende zusammen und wird sicher noch einige Zeit so bleiben.

Mit Konjunktur und Kapitalmarkt haben diese Entwicklungen nicht viel zu tun. In anderen Ländern werden die saisonabhängigen Nahrungsmittel sowie die Energiepreise häufig aus der allgemeinen Inflationsrate herausgerechnet. Das ergibt dann die "Kernrate" der Inflation. Wenn man dies auch in Deutschland machen würde, käme man auf deutlich niedrigere Raten, vermutlich in der Größenordnung von 1,4 %. Das sieht schon weniger furchterregend aus.

Gibt es also – außer den Nahrungsmittel- und Strompreisen – keinen Grund zur Sorge? Immerhin liegt die Geldentwertung mit 1,9 % immer noch im grünen Bereich, den die Zentralbank als Stabilität definiert. Ganz so einfach ist es leider nicht.

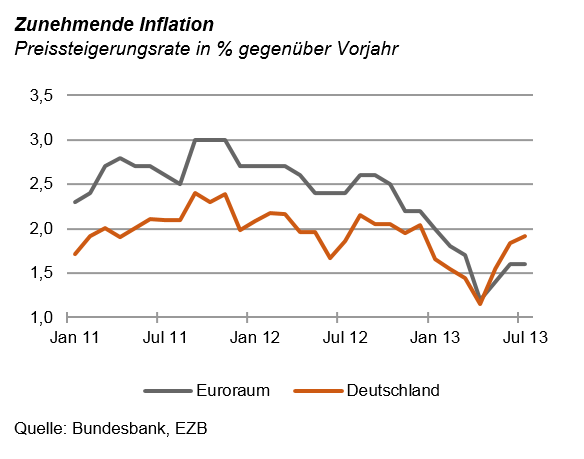

Schaut man sich die Grafik an, so zeigen sich drei Probleme. Das eine ist, dass die Preissteigerung in Deutschland seit April kontinuierlich ansteigt. Vor vier Monaten lag sie noch bei 1,2 %. Manches spricht dafür dass sich die Zunahme allein aus Basisgründen fortsetzen wird. Sie wird über 2 % steigen. Das ist auch noch nicht dramatisch, man muss es aber beobachten.

Das zweite Problem ist, dass die Inflationsrate in Deutschland deutlich stärker anzieht als die in Europa. Vor zwei Jahren war die Preissteigerung im Euroraum insgesamt um mehr als einen halben Prozentpunkt höher als in Deutschland. Jetzt ist sie um drei Zehntel niedriger. Das hat es bisher selten gegeben. Die Bundesrepublik ist in Sachen Stabilität plötzlich nicht mehr Klassenbester. Für viele Deutsche ist das ein Schock. Andererseits entspricht es genau den Notwendigkeiten in der Währungsunion.

Wenn sich die Wettbewerbsfähigkeit der Peripherieländer verbessern soll, dann müssen sie ihre Kosten senken, die Produktivität erhöhen und die Preise dürfen nicht mehr so stark steigen. Umgekehrt muss Deutschland stärker expandieren. Die Löhne müssen mehr steigen, das Wachstum muss höher sein. Lange Zeit hatten die Deutschen Angst vor einer Angleichung in der Währungsunion durch eine höhere Geldentwertung in ihrem Land. Solange sich die Entwicklung aber auf so niedrigem Niveau vollzieht, ist dagegen nichts einzuwenden. Man muss es sogar ausdrücklich begrüßen, weil es ein Zeichen der Gesundung in der Eurokrise ist.

Das dritte Problem betrifft nicht die deutsche Inflationsrate (die bei Konjunktur- und Kapitalmarktproblemen ohnehin weniger beachtet wird), sondern die Rate im Euroraum. Auch sie geht nach oben. Im April lag sie noch bei 1,2 %. Jetzt beträgt sie 1,6 %. Wenn sich die Entwicklung so fortsetzt, dann sind wir auch im Euroraum bald über 2 % und damit nicht mehr in der "Komfortzone" der Stabilität.

Im Augenblick sieht es aber nicht danach aus. Das Wachstum im Euroraum ist nach wie vor niedrig, auch wenn im zweiten Quartal glücklicherweise die Rezessionsphase überwunden wurde. Der starke Eurokurs

auf den Devisenmärkten verbilligt die Importe. Die Rohstoffpreise steigen nicht so stark, auch nicht Benzin (trotz der Feriensaison). Selbst in den USA mit viel höheren Wachstumsraten gibt es bisher keine nennenswerte Inflation (2,0 %).

Angesichts dieser Perspektiven besteht bei den Preisen im Euroraum kein Grund zur Beunruhigung. Die Europäische Zentralbank sieht die Risiken eher darin, dass die Konjunktur zu schlecht ist und dass sie mit weiteren Erleichterungen helfen müsste als umgekehrt. Dies umso mehr, als dass durch das voraussichtliche Auslaufen der Wertpapierkäufe der Federal Reserve die Kapitalmarktzinsen weltweit steigen und die EZB alles tun muss, um ein zu starkes Überschwappen der Entwicklung auf den Euroraum zu verhindern.

Für den Anleger

Von der Preisentwicklung gehen derzeit keine negativen Effekte auf die Kapitalmärkte aus. Zwar ist es ärgerlich, dass die Zinsen (und die Kapitalmarktrenditen) niedriger als die Geldentwertung sind. Dies ist in Zeiten, in denen die Finanzkrise und ihre Bekämpfung nach wie vor alles überstrahlt, aber nicht zu verhindern.

Dr. Martin W. Hüfner, Chefvolkswirt von Assenagon Asset Management S.A.

Anmerkungen oder Anregungen? Ich freue mich auf den Dialog mit Ihnen: martin.huefner@assenagon.com.

Weitere Informationen über Assenagon und unsere Publikationen finden Sie auch auf www.assenagon.com.

Assenagon Asset Management S.A., Zweigniederlassung München, Theresienhöhe 13 a, D-80339 München

Rechtliche Hinweise

Diese Darstellung wird nur zu Informationszwecken und ohne vertragliche oder sonstige Verpflichtung zur Verfügung gestellt. Alle Informationen in dieser Darstellung beruhen auf sorgfältig ausgewählten Quellen, die für zuverlässig erachtet wurden, doch kann die Assenagon S.A., Luxemburg, die Assenagon Asset Management S.A., Luxemburg und ihre Zweigniederlassungen sowie die Assenagon Schweiz GmbH, Assenagon Client Service GmbH, München und die Assenagon GmbH, München (zusammen im Folgenden "Assenagon-Gruppe" genannt) deren Richtigkeit, Vollständigkeit oder Genauigkeit nicht garantieren. Alle Meinungsaussagen geben nur die Einschätzung des Verfassers wieder, die nicht notwendigerweise der Meinung der Assenagon-Gruppe entspricht. Empfehlungen und Prognosen stellen unverbindliche Werturteile zum Zeitpunkt der Erstellung dieser Darstellung dar. Diese können sich abhängig von wirtschaftlichen, politischen und rechtlichen Rahmenbedingungen jederzeit ändern. Der Autor behält sich deshalb ausdrücklich vor, in der Darstellung geäußerte Meinungen jederzeit und ohne Vorankündigung zu ändern. Jedwede Haftung und Gewähr aus dieser Darstellung wird vollständig ausgeschlossen.

Die Informationen in dieser Darstellung wurden lediglich auf die Vereinbarkeit mit luxemburgischem und deutschem Recht geprüft. In einigen Rechtsordnungen ist die Verbreitung derartiger Informationen u. U. gesetzlichen Beschränkungen unterworfen. Die vorstehenden Informationen richten sich daher nicht an natürliche oder juristische Personen, deren Wohn- bzw. Geschäftssitz einer Rechtsordnung unterliegt, die für die Verbreitung derartiger Informationen Beschränkungen vorsieht. Natürliche oder juristische Personen, deren Wohn- bzw. Geschäftssitz einer ausländischen Rechtsordnung unterliegt, sollten sich über die besagten Beschränkungen informieren und diese entsprechend beachten. Insbesondere richten sich die in dieser Darstellung enthaltenen Informationen weder an Staatsbürger aus Großbritannien oder den Vereinigten Staaten von Amerika und sind auch nicht als solche konzipiert.

Diese Darstellung stellt weder ein öffentliches Angebot noch eine Aufforderung zur Abgabe eines Angebotes zum Erwerb von Wertpapieren, Fondsanteilen oder Finanzinstrumenten dar. Eine Investmententscheidung bezüglich irgendwelcher Wertpapiere, Fondsanteile oder Finanzinstrumente sollte auf Grundlage einschlägiger Verkaufsdokumente (wie z. B. Prospekt) erfolgen und auf keinen Fall auf der Grundlage dieser Darstellung.

Die in dieser Darstellung aufgeführten Inhalte können für bestimmte Investoren ungeeignet oder nicht anwendbar sein. Sie dienen daher lediglich der eigenverantwortlichen Information und können eine individuelle Beratung nicht ersetzen. Die Assenagon-Gruppe kann andere Publikationen veröffentlicht haben, die den in dieser Darstellung vorgestellten Informationen widersprechen oder zu anderen Schlussfolgerungen gelangen. Diese Publikationen spiegeln dann andere Annahmen, Meinungen und Analysemethoden wider. Dargestellte Wertentwicklungen der Vergangenheit können nicht als Maßstab oder Garantie für eine zukünftige Wertentwicklung herangezogen werden. Eine zukünftige Wertentwicklung wird weder ausdrücklich noch implizit garantiert oder zugesagt.

Der Inhalt dieses Dokuments ist geschützt und darf ohne die vorherige schriftliche Genehmigung der Assenagon-Gruppe weder kopiert, veröffentlicht, übernommen oder für andere Zwecke in welcher Form auch immer verwendet werden.

© 2013

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.