Sentiment: Erschöpfung in Japan und Skepsis im DAX

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Die Aktienmärkte und ihre Anleger trafen auf eine Woche der Verunsicherung nach den starken Zugewinnen der Vorwochen. Insbesondere der japanische Aktienmarkt kam am Donnerstag stark unter Druck und verlor mehr als 7% innerhalb einer Tradingsession. Der Future auf den Nikkei-Index an der Osakaer Terminbörse musste zwischenzeitlich angehalten werden um einen Kollaps („Flash Crash“) zu verhindern.

Wir hatten an dieser Stelle vermehrt auf die stark überhitzte Situation am japanischen Markt hingewiesen und Blasenbildungssignale identifiziert. In dieser Woche verdoppelte sich das Volumen im Nikkei–Junikontrakt an der Terminwarenbörse in Chicago (CME) noch einmal auf fast 80.000 gehandelte Kontrakte, nachdem der japanische Index zu Wochenbeginn seinen Aufwärtstrend ungehindert fortsetzte. Zumindest kurzfristig dürfte damit die Spekulationsblase einen nachhaltigen Dämpfer erfahren haben.

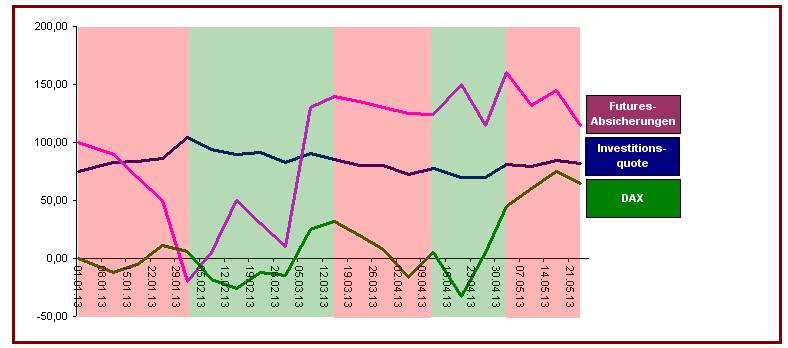

Ganz anders präsentierte sich zuletzt die Situation am US-amerikanischen und europäischen Markt. Hier hatten wir nach dem Ausbruch über die 2007er Hochs vermehrt Skepsis und Pessimismus bei den Anlegern identifiziert, welche wir aus den hohen Futures-Absicherungen und den nur sukzessive steigenden Investitionsquoten großer Aktienfonds ablesen konnten.

Der alte Leitspruch „die Hausse nährt die Hausse“ galt hier vice versa.

Während üblicherweise in starken Marktphasen der Optimismus der Anleger die Aufwärtsbewegung nach oben trägt bis es zu einer Spekulationsblase kommt (siehe Japan), sind die Investoren in Europa und den USA immer wieder schnell negativ positioniert. Ein Großteil der Aufwärtsbewegung im laufenden Monat Mai wurde daher laut unserer Datenlage von zyklischen (Zwangseindeckungs-) Käufen getätigt. Repräsentativ ist dabei auch die Performance von verschiedenen Hedgefondsstrategien, hier dargestellt durch den Dow Jones CS Core Hedge Funds Index.

Auffallend ist das schlechte Abschneiden von „Managed Futures Strategien“ (viele Short-Setups) in den steigenden Märkten. Augenscheinlich setzten viele Fondsmanager und Advisors im steigenden Markt auf fallende Kurse und mussten ihre Positionen bei neuen Hochs glattstellen („Stop-Loss“-Verkäufe).

Das Sentimentbild zur neuen Woche ist nach der Negativreaktion am Markt in den letzten Tagen hochinteressant.

Nachdem die Investitionsquoten (blaue Linie) zuletzt auf den höchsten Stand seit Mitte März gestiegen waren (Top-Niveau) und eine leichte Überhitzung anzeigten, sind sie nun wie üblich von den Managern gedrosselt worden. Soweit keine Überraschung.

-

Interessanterweise werden jedoch keine neuen „Shorts“, sprich Absicherungspositionen, am Futuresmarkt gekauft.

Das ist bedenklich und lässt darauf schließen, dass der Consensus der Marktteilnehmer keine größere Korrekturausdehnung erwartet.

Am Montag ist in den USA ein Feiertag. Die historische Performance der Aktienkurse um den „Memorial Day“ herum ist einen Blick wert. Demnach folgt einem schwachen Wochenauftakt eine Reihe von Kursanstiegen in der zweiten Wochenhälfte.

Fazit: Die Märkte könnten ihre letzte Woche eingeleitete Korrektur noch etwas fortsetzen, dürften aber in Kürze auf Kaufinteresse der vielen unterinvestierten Portfolios stoßen.

Da viele Marktteilnehmer derzeit nicht auf eine größere Korrektur spekulieren, könnte ein kurzer Abwärtsschub bis 8250,00 Punkte beim DAX vorher ins Haus stehen.

-

Hinweis: Diese Kolumne erscheint wöchentlich im CFD-Report der BörseGo AG.

Sie können diese Publikation unter dieser Adresse kostenfrei beziehen:

-

Charts

-

Viele Grüße,

Jakob Penndorf

-

Jakob Penndorf, Jahrgang 1985, hat im Institutional Research und Equity Sales Trading bei einem Frankfurter Börsenmakler und Vermögensverwalter gearbeitet und verantwortet seit 2011 die „Managed-Futures-Strategy“ eines Multi-Asset-Fonds.

Seit 2012 ist er Trader bei GodmodeTrader.de.

-

"Offenlegung gemäß §34b WpHG wegen möglicher Interessenkonflikte: Der Autor ist in den besprochenen Wertpapieren bzw. Basiswerten zum Zeitpunkt der Veröffentlichung dieser Analyse investiert."

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.