Quo vadis, Märkte?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Die Märkte können sich auf keine klare Richtung einigen. Seit Jahresbeginn zeichneten sich hie und da neue Investmenttrends ab, doch keiner war von Dauer. Nach einem aussichtsreichen Start ins Jahr, ließen Immobilien und Rohstoffwerte in den vergangenen Wochen wieder nach. Einige der deutlichsten Trends des Vorjahres – Aktienstärke und EM-Schwäche – sind mittlerweile abgeklungen, wohl wegen des zunächst starken Zulaufs. Der einzige Trend, der sich trotz wechselhaften Anlegerverhaltens als dauerhaft erwiesen hat, ist das Interesse an Werten von der Euro-Peripherie, die auch weiterhin ausgesprochen gut abschneiden.

Seit einigen Monaten gibt es widersprüchliche Signale, die die Märkte offensichtlich aus dem Konzept gebracht haben. So erwecken Hinweise auf systemimmanente Verwerfungen in China, geopolitische Spannungen (Stichwort: Krimkrise) und die abnehmende Transparenz der Zentralbankpolitik in Europa, den USA und Großbritannien in punkto Deflations- bzw. Inflationsrisiko den Anschein, dass die Extremrisiken an den Rändern der Risikoverteilung wieder steigen. Hinzu kommen die – infolge eher enttäuschender Daten – bereits nach unten korrigierten Erwartungen der Marktteilnehmer an den weltweiten Konjunkturzyklen. Weitere Negativfaktoren sind die nunmehr rückläufigen Geschäftsklimaindizes und die voraussichtlichen Belastungen durch die Mehrwertsteueranhebung in Japan am 1. April.

Die aktuelle Marktentwicklung ist sicherlich größtenteils durch die bis auf Weiteres hohe Unsicherheit geprägt. Da sich die Investmentchancen im Wesentlichen nicht geändert haben, rechtfertigt die wachsende Unsicherheit eine etwas weniger offensive Asset-Allokation. Entsprechend haben wir unlängst die folgenden Anpassungen vorgenommen: Reduzierung unserer Übergewichtung im Immobilienbereich, Herunterfahren unserer Rohstoffposition von Über- auf leichte Untergewichtung, leichte Korrektur unserer negativen Positionierung bei Staatsanleihen.

Dabei ist allerdings zu beachten, dass Rahmendaten und Anlegerverhalten für Risikopositionen weiterhin günstig sind. Die wachsende Zuversicht der Verbraucher in den USA und Europa, die mittlerweile auf den höchsten Stand seit der Krise geklettert ist, zyklische Höchststände bei der Nachfrage nach Arbeitskräften und der Investitionsbereitschaft von Unternehmen in den USA und Japan sowie die günstigen Finanzierungsbedingungen und die entspanntere Lage am Erdölmarkt stützen unser Basisszenario eines nachhaltigen Weltwirtschaftswachstums.

Mit dieser Einschätzung sind wir anscheinend nicht allein. Das Anlegervertrauen steigt weiter (siehe Grafik) und scheint endlich die Talfahrt der letzten zehn Jahre überwunden zu haben. In der Tat ist das Anlegervertrauen seit dem Platzen der IT-Blase Anfang 2000 stetig gesunken.

In 2007, Ende 2009 und Anfang 2012 sah es zwar zunächst so aus, als könnte man sich aus der mentalen Negativspirale befreien, doch die diversen Dramen der globalen Kreditkrise (Subprime-Krise, Lehman-Pleite, Euro-Krise) machten derartige Versuche stets zunichte. Nachdem wir Ende 2013 einen neuen Tiefststand erreicht hatten, scheint es nun aber wirklich wieder aufwärtszugehen. Überdies ist der bemerkenswerte Aufwärtstrend – absolut gesehen – der stärkste seit Mai 2004.

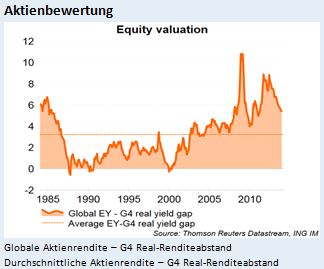

Große internationale Vermögensverwalter haben in den vergangenen 15 Jahren im Vergleich zur historischen Gewichtung hohe übergewichtete Positionen in Rentenbeständen aufgebaut; der relative Wert von Aktien gegenüber Anleihen liegt immer noch deutlich über dem Langzeitdurchschnitt (siehe Grafik).

Eine nachhaltige Belebung der Anlegerstimmung würde daher im Zuge des Normalisierungsprozesses als überzeugender Positivfaktor wirken; im Ergebnis dürfte sich das Anlegerinteresse von Fixed Income hin zu risikoreicheren Assets, wie Aktien und Immobilien, verlagern.

Die Marktdynamik war im bisherigen Jahresverlauf aus gutem Grund durchwachsen, die auf kurze Sicht zunehmende Unsicherheit legt Vorsicht nahe. Trotz alledem deutet einiges darauf hin, dass die attraktivsten Anlagechancen in den wachstumsorientierten Anlageklassen zu finden sind, da sowohl die Wachstumsdynamik an den entwickelten Märkten als auch das Anlegerverhalten weiterhin in diese Richtung tendieren.

Autor: Valentijn van Nieuwenhuijzen, Head of Multi Asset, ING Investment Management

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.