Prop-Trader: Zinssenkung nach ifo-Index?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Die Aktienmärkte in den USA und Europa mussten in der vergangenen Handelswoche Verluste verzeichnen. Der S&P 500 verlor -2,11% und das nachdem er noch in der vorvergangenen Woche ein neues Allzeithoch markierte. Die Kurse zeigen eine Negativreaktion am historischen Hoch aus 2007.

Doch ist das schon ein Grund zur Panik?

"Nein" ist die Antwort, wenn man die langfristige Aufwärtstrendbewegung unter die Lupe nimmt. Der Trend ist seit 2009 und 2011 intakt und ist kurzfristig eventuell als „überhitzt“ zu bezeichnen, wenn man Indikatoren zur Bewertung heranzieht. Die Kurse liegen über dem letzten Trendhoch („Höheres Hoch“) und sind komfortabel oberhalb der 50-Wochenlinie platziert.

-

Etwas kritischer hingegen ist die Lage beim DAX.

Dieser blickt nicht auf eine Jahresperformance von knapp 10% (S&P 500) zurück und ist per Wochenschluss am Freitag auf ein neues Jahrestief gefallen. Die Year-to-Date-Performance liegt bei genau -2,00%. Auch die Charttechnik bereitet Sorgenfalten.

Der Aufwärtstrend seit Sommer 2012 ist gebrochen und die 50-Wochenlinie (7350,00 Punkte) liegt gefährlich nahe. Eingezeichnet in folgenden Chart sind die Auslöser fallender Kurse seit 2011 und die Antwort der EZB. Die starke Underperformance der europäischen Aktien und die negativen Projektionen für das Gewinnwachstum innerhalb Europas aktuell lassen darauf schließen, dass erneut ein durchgreifender Akt der EZB notwendig sein wird, um wieder Vertrauen in den Standort Europa herzustellen. Somit fragen wir diese Woche: „What's next, Mr Draghi?“.

-

Zentral wird auch in diesem Zusammenhang der ifo-Geschäftsklimaindex am Mittwoch werden. Nicht nur als Stimmungsindikator für die kommenden Wochen, sondern auch als „Trigger“ für die nächste EZB-Sitzung könnte der ifo-Index dienen.

Da Mario Draghi bereits in den letzten Kommentaren eine Hintertür für eine weitere Zinssenkung geöffnet hatte und die Bundesbank ihre harte Position gegen eine Lockerung aufgeweicht hat, könnte der „ifo“ das Signal für eine dritte Zinssenkung in Draghis Amtszeit werden. Der Euro-Dollar-Kurs dürfte diese Entwicklung mit etwas Schwäche zum Wochenanfang bereits einpreisen.

DAX verlässt die saisonalen Vorgaben

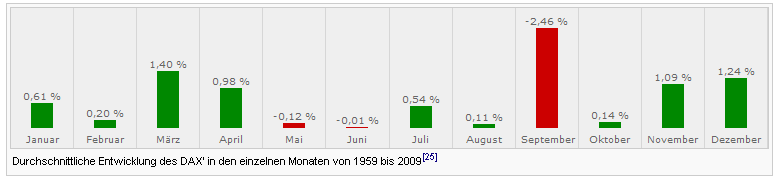

Wir schrieben zuletzt wiederholt über die Abkoppelung der Kursverläufe von den typischen saisonalen Verlaufsmustern im April. Klassischerweise ist der April einer der Performance-Monate im statistischen Vergleich. In diesem April hat der DAX -4,3% eingebüßt und liegt damit deutlich unterhalb seiner durchschnittlichen Gewinnentwicklung von +0,98%.

Quelle: Wikipedia

-

Dies ist in den letzten zwei Jahren wiederholt passiert. Von 2010 bis 2012 fanden zwischen März und Mai signifikante Topbildungen statt. Es scheint, als hätte der Markt hier seine Signatur geändert. Es ist natürlich auch das Ende des ersten Quartals, das nach der starken Konjunkturerholung seit 2009 wieder und wieder offene Fragen hinsichtlich der Gewinnerwartung der Unternehmen aufwirft. In den letzten Jahren preisten die Aktien der DAX-Konzerne in den folgenden Wochen Enttäuschungen ein, um dann in der zweiten Jahreshälfte „eines Besseren“ belehrt zu werden.

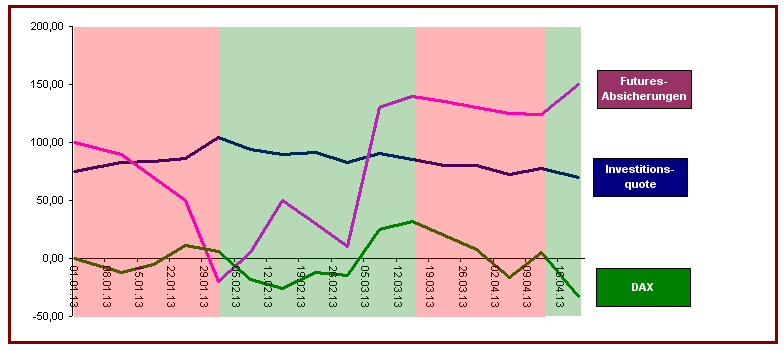

Die Stimmung der Investoren, in Befragungen und Investitionsquoten widergespiegelt, lässt nun einen ähnlich Verlauf auch in diesem Jahr denkbar werden. Bereits in den letzten Wochen hatten die institutionellen Anleger („smart money“) auf Enttäuschungen gesetzt und waren im Vorfeld der startenden Berichtssaison in Deckung gegangen. Erst der Ausbruch auf ein neues Allzeithoch an den US-Märkten vor zwei Wochen hatte die Stimmung kurzzeitig aufhellen können und damit das entsprechende Verkaufssignal in der Sentimentanalyse bestätigt.

In den letzten Tagen sichert sich das institutionelle Geld nun verstärkt am Futures-Markt ab und lässt den Investmentgrad in Aktienfonds erneut auf ein Jahrestief fallen. Erst nachdem die Kurse nun gefallen sind, kaufen die großen Anleger Absicherungspositionen. Ihre Bestände hatten sie im Umfeld der anziehenden Notierungen am US-Markt nicht als gefährdet betrachtet, waren aber auch mit Neu-Engagements zurückhaltend geblieben.

Die Skepsis und Angst vor weiteren Verlusten könnte kurzfristig eine Erholung am Markt begünstigen.

Smart-Money-Sentiment / Prop-Trader

-

Fazit: Die Chancen für eine Bodenbildung sind da und die technischen Muster sind fast schon "lehrbuchhaft". Da dies momentan leider "alle" so sehen, bleiben wir auf der Seitenlinie und warten ab, bis die Stimmung am Markt kapituliert.

-

Hinweis: Diese Kolumne erscheint wöchentlich im CFD-Report der BörseGo AG.

Sie können diese Publikation unter dieser Adresse kostenfrei beziehen:

-

Viele Grüße,

Jakob Penndorf

-

Jakob Penndorf, Jahrgang 1985, hat im Institutional Research und Equity Sales Trading bei einem Frankfurter Börsenmakler und Vermögensverwalter gearbeitet und verantwortet seit 2011 die „Managed-Futures-Strategy“ eines Multi-Asset-Fonds.

Seit 2012 ist er Trader bei GodmodeTrader.de.

-

"Offenlegung gemäß §34b WpHG wegen möglicher Interessenkonflikte: Der Autor ist in den besprochenen Wertpapieren bzw. Basiswerten zum Zeitpunkt der Veröffentlichung dieser Analyse investiert."

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.