Prop-Trader: US-Arbeitsmarkt klar zur Zinswende?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Im langfristigen Zusammenhang ist die Korrelation von Aktienkursen und Zinsentwicklungen unbestritten. Die Kurssteigerungen von Aktien spiegeln die positive Erwartungshaltung von Investoren wider. Die Zinskurve von Notenbanken reflektiert die Erwartungshaltung von staatlichen Instanzen an die wirtschaftliche Entwicklung. Beide Seiten bedingen einander.

Zinsen wirken auf Aktienmarktrenditen

Eine Zinserhöhung durch die Notenbank kann die Investitionskosten für Anleger erhöhen, was wiederum zu einer Reduzierung von Gewinnen führt und damit zu sinkenden Aktienkursen. Zudem erhöht sich die Attraktivität von festverzinslichen Papieren und die Anleger schichten in diesem Fall Geld vom Aktienmarkt in den Geldmarkt um.

Genau so eine Entwicklung, das Ende einer Niedrigzinsphase, fürchten die Anleger in den USA.

Die Zinsen sind nun über einen längeren Zeitraum von 4 Jahren historisch tief. Die staatlichen Instanzen haben damit im Zuge der Wirtschafts- und Finanzkrise von 2008 auf ihre pessimistische Erwartungshaltung für die wirtschaftliche Entwicklung reagiert. Die Aktienkurse hingegen sind gestiegen. Sie antizipierten u.a. die auf unbestimmte Zeit fortgesetzte Niedrigzinspolitik. Und damit die höhere Attraktivität von Dividendentiteln gegenüber festverzinslichen Produkten.

Kein Bullenmarktverhalten der Investoren

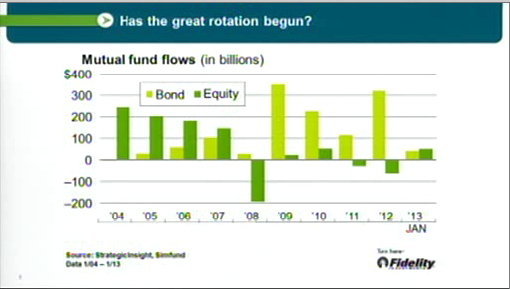

Doch haben auch die Anleger so gehandelt? Nein, ist die klare Antwort.

Zwar nimmt die Investitionsquote in Rentenfonds in den letzten Monaten kontinuierlich ab (der Dow Jones Index erreichte in der letzten Woche ein neues Allzeithoch…), doch ein klarer Trend hinein in Aktienwerte ist noch nicht zu erkennen.

Fondszuflüsse seit 2004:

Quelle: Fidelity Investor

-

Monatliche Fondszuflüsse seit 2010:

Quelle: Businessweek

-

Die Bedingungen für eine Zinserhöhung in den USA

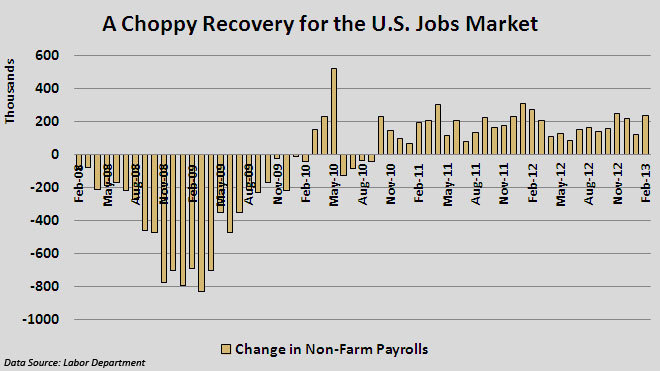

Die US-Notenbank hat zu Beginn des laufenden Jahres angefangen ein "Exit-Szenario" für ihre Niedrigzinspolitik zu debattieren. Die hohen Kosten des "Quantitive Easing" - Programmes und der sich über einen langen Zeitraum nicht verbessernde Arbeitsmarkt haben Zweifel an der Politik der "Fed" aufkommen lassen.

US-Beschäftigtenzuwachs seit 2008:

Quelle: FOXbusiness

-

US-Arbeitsmarkt noch nicht reif

Ein Blick auf die neugeschaffenen Stellen im Privatsektor ist im mittelfristigen Bild jedoch ernüchternd. Nach einem Einstellungs-Peak in 2010 notieren die monatlichen Zahlen um einen Wert von 200.000 Stellen herum. Das Beschäftigungswachstum ist zwar auf einem guten Weg, zeigt aber keine Beschleunigung. Diese wäre notwendig, um die angestrebte Arbeitslosigkeit von 6,5% bis 2015 zu erreichen, die die Fed als Ziel für ihre lockere Geldpolitik genannt hat.

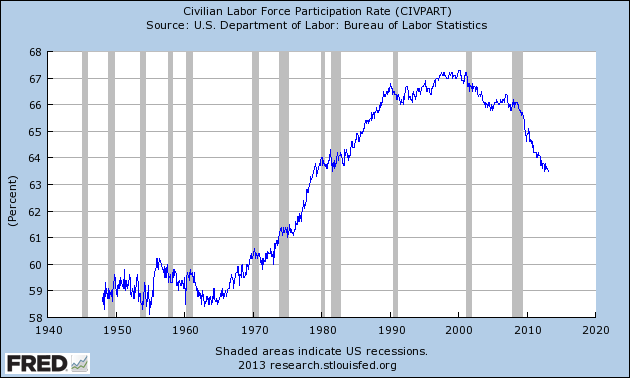

Zudem stellt sich die Frage, woher die Jobs kommen sollen. Seit dem Jahr 2000 ist der Anteil von Arbeitskräften am Produktivitätsprozess auch in den USA rückläufig. Wir schrieben bereits an früherer Stelle, dass die Rezessionsphasen der letzten 20 Jahren von vielen US-Unternehmen (zwangsläufig…) genutzt wurden, um ihre Betriebsabläufe kosteneffizienter zu gestalten.

"Labor force participation rate" seit 1950:

Quelle: Reuters

-

Ein Großteil der US-Beschäftigten sind zudem im Dienstleistungssektor tätig (über 80%). Die in den nächsten Monaten und Jahren in Kraft tretenden Einsparungen der öffentlichen Haushalte werden diesen Bereich eher schröpfen als stärken. Über 10% der US-Amerikaner sind im öffentlichen Dienst tätig. Ob die Förderungen der Obama-Administration in den Energiesektor ("Fracking") und den Häusermarkt diese Umschichtungen auffangen werden, ist anzuzweifeln.

Eine Straffung der Geldpolitik ist unrealistisch für 2013

Befürchtungen, die Fed könnte eventuell sogar bereits in diesem Jahr ihre Anleihenkäufe von 85 Mrd. US-Dollar monatlich einstellen, erscheinen uns folglich als unwahrscheinlich.

Auch die Aussagen Ben Bernankes vor dem US-Senat Ende Februar stützen diese Annahme. Der Fed-Chef hatte die Vorteile der Niedrigzinspolitik herausgestellt und die Risiken als kontrollierbar eingestuft. Den Arbeitsmarkt bezeichnete er als enttäuschend schwach.

Fazit: Zwar wissen die Anleger nun um die Exit-Parameter der US-Notenbank und werden entsprechend bei allen künftigen Arbeitsmarktdaten reagieren, sie werden aber auch erkennen, dass eine Straffung der Geldpolitik in den USA in weiter Ferne liegt.

Den Ausbruch auf neue Hochs in der vergangenen Woche werten wir demnach nur als Beginn dieser Bewegung.

-

Verfolgen Sie die technischen und makroanalytischen Einschätzungen in der börsentäglichen „Morning Note“ im „Prop-Trader“-Premiumservice.

Prop Trader - Handeln wie die Profis:

Anmeldung anbei: http://bit.ly/N88SK1

-

Viele Grüße,

Jakob Penndorf

[Link auf www.jfdbrokers.de/... nicht mehr verfügbar]

-

Jakob Penndorf, Jahrgang 1985, hat im Institutional Research und Equity Sales Trading bei einem Frankfurter Börsenmakler und Vermögensverwalter gearbeitet und verantwortet seit 2011 die „Managed-Futures-Strategy“ eines Hedge-Fonds.

Seit 2012 ist er Trader bei GodmodeTrader.de -

"Offenlegung gemäß §34b WpHG wegen möglicher Interessenkonflikte: Der Autor ist in den besprochenen Wertpapieren bzw. Basiswerten zum Zeitpunkt der Veröffentlichung dieser Analyse investiert."

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.