Hauspreiskrise in den Niederlanden

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

- Nicht nur im Süden, sondern auch im Zentrum der Währungsunion gibt es gravierende wirtschaftliche Probleme.

- Die Niederlande leiden unter einer schweren Hauspreiskrise, die noch eine Weile anhalten wird.

- Wenn es eine Euro-Hausse an den Aktienmärkten geben sollte, werden die Märkte in Amsterdam davon nicht profitieren.

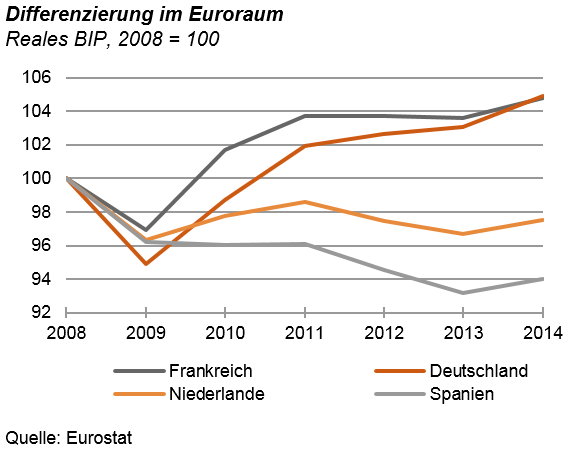

Die herrschende Vorstellung des Euroraums ist falsch. Normalerweise teilen wir die Währungsunion auf in die Problemländer im Süden (inkl. Frankreich) und in das gesunde Zentrum in der Mitte unter anderem mit Deutschland, Österreich, den Niederlanden und Finnland. Schauen Sie sich jetzt aber die Grafik an. Dort sieht das ganz anders aus. Das reale Bruttoinlandsprodukt hat sich seit dem Höhepunkt der Wirtschafts- und Finanzkrise 2008 von den dort aufgeführten Ländern in Frankreich am besten entwickelt. Deutschland (und – nicht aufgeführt – Österreich) folgt mit kleinem Abstand. Dann kommt lange, lange nichts. Im unteren Teil der Grafik finden sich erst die Niederlande und

dann Spanien.

Der Ausreißer sind also die Niederlande. Sie gehören formell zwar zu den "guten" Staaten. Ihre Wirtschaftslage ist aber ausgesprochen schlecht. Seit 2008 sind sie fast ununterbrochen in einer Rezession. Das öffentliche Defizit betrug im letzten Jahr 4,1 %. Die Staatsverschuldung lag bei 71,2 %, also auch über dem Maastricht-Kriterium. Die Preissteigerung bewegt sich mit 2,6 % über dem Zielwert, den die Europäische Zentralbank vorgibt. Woher kommt das und wie ist es im Hinblick auf die Europrobleme zu beurteilen?

Entscheidend für die Niederlande sind die Probleme des Häusermarktes. Ganz ähnlich wie in Spanien oder in den Vereinigten Staaten stiegen in den letzten Jahrzehnten die Häuserpreise stark an. In Holland spielte hier die staatliche Förderung eine große Rolle (steuerliche Abzugsfähigkeit der Hypothekenzinsen). Hinzu kam, dass die Banken großzügig und ohne große Sicherheiten Kredite vergaben. Die privaten Haushalte verschuldeten sich außerordentlich stark. Ihre Verbindlichkeiten in Prozent des verfügbaren Einkommens liegt derzeit bei fast 300 %, verglichen mit "nur" rund 100 % etwa in Deutschland oder in Frankreich.

2008 platzte die Blase. Seitdem sind die Häuserpreise um über 20 % eingebrochen. Experten rechnen mit einer weiteren Verringerung in den nächsten zwei Jahren in zweistelliger Höhe. Die privaten Haushalte standen vor einem riesigen Schuldenberg, der durch den Wert ihrer Häuser nicht mehr gedeckt war. Sie mussten ihren Konsum spürbar einschränken. Die Banken hatten große Bestände an faulen Krediten. Sie waren gezwungen, ihr Neugeschäft zurückführen. Der viertgrößte Finanzdienstleister SNS Reaal musste vom Staat übernommen werden. Die Unternehmen schränkten ihre Investitionen ein, da es an Nachfrage fehlte.

Einzig der Export hätte helfen können. Aber auch er konnte die fehlende Nachfrage nicht ausgleichen, weil die Lohnstückkosten in den vergangenen Jahren erheblich gestiegen waren. Das hat die Wettbewerbsfähigkeit der Unternehmen geschwächt. Zudem gehen über 50 % der holländischen Ausfuhren in die Länder des Euroraums, die unter schwachem Wachstum leiden. Zu allem Überfluss mussten in dieser Zeit die öffentlichen Haushalte ihre Defizite zurückfahren und damit Kaufkraft aus dem Privatsektor abziehen.

Der Vorteil der Niederländer gegenüber Südeuropa ist, dass sie keine Finanzierungsprobleme haben. Von den Rating-Agenturen haben sie die Bestnote AAA. Die

Zinsen, die sie am Kapitalmarkt zahlen, sind nach wie vor niedrig (10-jährige Staatspapiere 2,40 %).

Mit dem Euro hat das Ganze nichts zu tun. Der Anstieg der Häuserpreise begann schon lange vor der Einführung der gemeinsamen Währung. Es ist aber klar, dass die Schwierigkeiten in der öffentlichen Diskussion in Holland damit in Verbindung gebracht werden. Es wird gefragt, ob es dem Land nicht ohne den Euro besser gehen würde. Hier spielt die rechtskonservative Partei von Geert Wilders eine wichtige Rolle, die für einen Austritt aus dem Euro plädiert.

Vier Lehren daraus für die Eurokrise: Erstens gibt es nicht nur Schwierigkeiten in den südeuropäischen Peripherieländern. Auch im so gesunden Norden läuft nicht alles rund. Zweitens gibt es nicht nur Probleme durch eine mangelhafte Stabilitätspolitik, die durch Sparen überwunden werden können. Holland war immer bekannt dafür, dass es zusammen mit Deutschland für eine konsequente Stabilitätspolitik eintrat. Man darf daher nicht nur auf die Maastricht-Kriterien achten (wie das bei der Beurteilung der Wirtschaftspolitik der Mitgliedsländer im Europäischen Semester inzwischen auch geschieht). Drittens haben die Niederländer aufgrund ihrer Probleme erheblich größere Schwierigkeiten beim Aufbringen der Hilfsgelder für Südeuropa als beispielsweise Deutschland. Das sollte man im Kopf haben, wenn sich die Deutschen über die hohen Lasten der Transfers beklagen.

Viertens schließlich, auch wenn Südeuropa eines Tages wieder im Lot sein wird, sollten wir nicht davon ausgehen, dass dann im Euro auf Dauer alles in Butter ist. In einer Währungsunion wird es – wie in jedem Staat – immer wieder und aus ganz unterschiedlichen Gründen Probleme in einzelnen Regionen geben. Das gehört zur Wirklichkeit des Lebens. Sie sollten nicht alle der Währung angelastet werden. Sie sind auch nicht alle zu lösen, indem man die gemeinsame Währung abschafft oder ein Land ausscheidet. Ein bisschen mehr Pragmatismus hinsichtlich der Währung wäre daher nicht schlecht.

Für den Anleger

Die Aktienmärkte in den Niederlanden haben auf die Schwierigkeiten ganz anders reagiert als die Märkte in Südeuropa. Sie haben sich in den letzten Jahren nur relativ wenig ermäßigt (seit 2008 minus 35 %). Wenn die Schwierigkeiten in Holland überwunden sein werden, ist hier daher nicht mit einer großen Relief-Rallye zu rechnen. Schauen Sie am holländischen Aktienmarkt nicht so sehr auf die gesamtwirtschaftliche Situation des Landes. Wichtiger sind die großen Konzerne, die am Weltmarkt agieren.

Dr. Martin W. Hüfner, Chefvolkswirt von Assenagon Asset Management S.A.

Anmerkungen oder Anregungen? Ich freue mich auf den Dialog mit Ihnen: martin.huefner@assenagon.com.

Weitere Informationen über Assenagon und unsere Publikationen finden Sie auch auf www.assenagon.com.

Assenagon Asset Management S.A., Zweigniederlassung München, Theresienhöhe 13 a, D-80339 München

Rechtliche Hinweise

Diese Darstellung wird nur zu Informationszwecken und ohne vertragliche oder sonstige Verpflichtung zur Verfügung gestellt. Alle Informationen in dieser Darstellung beruhen auf sorgfältig ausgewählten Quellen, die für zuverlässig erachtet wurden, doch kann die Assenagon S.A., Luxemburg, die Assenagon Asset Management S.A., Luxemburg und ihre Zweigniederlassungen sowie die Assenagon Schweiz GmbH, Assenagon Client Service GmbH, München und die Assenagon GmbH, München (zusammen im Folgenden "Assenagon-Gruppe" genannt) deren Richtigkeit, Vollständigkeit oder Genauigkeit nicht garantieren. Alle Meinungsaussagen geben nur die Einschätzung des Verfassers wieder, die nicht notwendigerweise der Meinung der Assenagon-Gruppe entspricht. Empfehlungen und Prognosen stellen unverbindliche Werturteile zum Zeitpunkt der Erstellung dieser Darstellung dar. Diese können sich abhängig von wirtschaftlichen, politischen und rechtlichen Rahmenbedingungen jederzeit ändern. Der Autor behält sich deshalb ausdrücklich vor, in der Darstellung geäußerte Meinungen jederzeit und ohne Vorankündigung zu ändern. Jedwede Haftung und Gewähr aus dieser Darstellung wird vollständig ausgeschlossen.

Die Informationen in dieser Darstellung wurden lediglich auf die Vereinbarkeit mit luxemburgischem und deutschem Recht geprüft. In einigen Rechtsordnungen ist die Verbreitung derartiger Informationen u. U. gesetzlichen Beschränkungen unterworfen. Die vorstehenden Informationen richten sich daher nicht an natürliche oder juristische Personen, deren Wohn- bzw. Geschäftssitz einer Rechtsordnung unterliegt, die für die Verbreitung derartiger Informationen Beschränkungen vorsieht. Natürliche oder juristische Personen, deren Wohn- bzw. Geschäftssitz einer ausländischen Rechtsordnung unterliegt, sollten sich über die besagten Beschränkungen informieren und diese entsprechend beachten. Insbesondere richten sich die in dieser Darstellung enthaltenen Informationen weder an Staatsbürger aus Großbritannien oder den Vereinigten Staaten von Amerika und sind auch nicht als solche konzipiert.

Diese Darstellung stellt weder ein öffentliches Angebot noch eine Aufforderung zur Abgabe eines Angebotes zum Erwerb von Wertpapieren, Fondsanteilen oder Finanzinstrumenten dar. Eine Investmententscheidung bezüglich irgendwelcher Wertpapiere, Fondsanteile oder Finanzinstrumente sollte auf Grundlage einschlägiger Verkaufsdokumente (wie z. B. Prospekt) erfolgen und auf keinen Fall auf der Grundlage dieser Darstellung.

Die in dieser Darstellung aufgeführten Inhalte können für bestimmte Investoren ungeeignet oder nicht anwendbar sein. Sie dienen daher lediglich der eigenverantwortlichen Information und können eine individuelle Beratung nicht ersetzen. Die Assenagon-Gruppe kann andere Publikationen veröffentlicht haben, die den in dieser Darstellung vorgestellten Informationen widersprechen oder zu anderen Schlussfolgerungen gelangen. Diese Publikationen spiegeln dann andere Annahmen, Meinungen und Analysemethoden wider. Dargestellte Wertentwicklungen der Vergangenheit können nicht als Maßstab oder Garantie für eine zukünftige Wertentwicklung herangezogen werden. Eine zukünftige Wertentwicklung wird weder ausdrücklich noch implizit garantiert oder zugesagt.

Der Inhalt dieses Dokuments ist geschützt und darf ohne die vorherige schriftliche Genehmigung der Assenagon-Gruppe weder kopiert, veröffentlicht, übernommen oder für andere Zwecke in welcher Form auch immer verwendet werden.

© 2013

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.