Ein Indikator für die Eurokrise

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

- Die Target-Salden der nationalen Notenbanken gegenüber dem Eurosystem sind ein guter Indikator für die Spannungen in der Währungsunion.

- Der starke Rückgang der Salden in den letzten Monaten beruht darauf, dass Kapitalfluchtgelder wieder in die Heimatländer zurückgekehrt sind.

- Weitere Verbesserungen sind nur zu erwarten, wenn das Vertrauen auf den Geldmärkten wieder zurückkehrt.

Wie ist die aktuelle Lage in der Eurokrise zu beurteilen? Entspannt sich die Situation oder wird alles noch schlimmer? Wie schön wäre es, wenn man dazu nicht nur auf vage Stimmungen und subjektive Einschätzungen angewiesen wäre, sondern wenn es dazu einen objektiven Indikator gäbe. Den gibt es tatsächlich. Es sind die sogenannten Target-Salden.

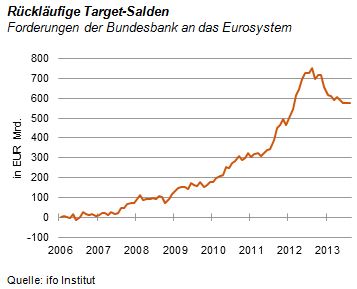

Die Grafik zeigt die Entwicklung der Target-Salden der Bundesbank. Seit Beginn der Finanz- und Währungskrise 2007, als die Eurokrise begann, sind sie kontinuierlich gestiegen. Der Höhepunkt lag bei EUR 751 Mrd. Mitte 2012. Das war die Zeit, als viele mit einem Zusammenbrechen der Gemeinschaftswährung rechneten. Dann gingen sie Stück für Stück bis auf EUR 575 Mrd. zurück. Die Spannungen in der Währungsunion nahmen ab. In den letzten zwei Monaten hat sich dieser Prozess jedoch verlangsamt. Kann man daraus schließen, dass die Besserung im Euro zu Ende geht?

Zunächst ein Wort zum Begriff der Target-Salden, der immer noch nicht jedem verständlich ist. Er leitet sich vom Target-System ab. Das ist das Zahlungssystem innerhalb der Währungsunion, das die Europäische Zentralbank zur Erleichterung der grenzüberschreitenden Überweisungen eingerichtet hat. Über dieses System laufen alle Zahlungen zwischen den Mitgliedern der Währungsunion.

Wie bei jedem Zahlungssystem entstehen hier Salden, wenn Zahlungsein- und -ausgänge eines Landes nicht gleich sind. Deutschland und die Niederlande haben beispielsweise einen positiven Saldo (also mehr Eingänge als Ausgänge), Italien und Spanien einen negativen. Österreich hat einen negativen Saldo, aber einen sehr kleinen.

Solche Salden sind normalerweise kein Problem. In den nationalen Zahlungssystemen werden sie von den beteiligten Banken in die Bücher genommen. Die Notenbanken haben damit nichts zu tun. So war das in den Anfangsjahren auch in der Währungsunion. Es gab daher keine Target-Salden.

Erst mit dem Ausbruch der Eurokrise änderte sich das. Da wollten die Banken plötzlich keine Forderungen und Verbindlichkeiten gegenüber anderen Eurostaaten mehr haben. Sie vertrauten einander nicht mehr. Sie veräußerten die Salden des Zahlungsverkehrs daher unmittelbar an die nationalen Notenbanken. So entstanden die Target-Salden der nationalen Notenbanken. Sie sind juristisch Forderungen beziehungsweise Verbindlichkeiten der nationalen Notenbanken gegenüber dem Eurosystem als dem Träger des Target-Systems.

Der Anstieg der deutschen Target-Forderungen in den letzten Jahren hatte vier Ursachen: 1. Die Leistungsbilanzüberschüsse Deutschlands gegenüber den anderen Staaten des Euroraumes; 2. die deutschen Kapitalimporte aus Ländern des Euroraumes und 3. die zeitweilige Kapitalflucht aus Südeuropa. All das führte zu Zahlungseingängen in Deutschland. Hinzu kam 4. natürlich der Verlust des Vertrauens zwischen den Banken, der die Bundesbank ins Spiel brachte.

Seit Juli 2012 hat sich die Situation verändert. Es gibt bei der Bundesbank per Saldo keine Zahlungseingänge mehr. Vielmehr überwogen die Abflüsse. Hauptgrund dafür ist die Rückkehr der Gelder, die vorher aus den Schuldnerländern geflüchtet waren. Als sich die unmittelbare Gefahr verringerte, dass der Euro auseinanderbrechen könnte oder dass das eine oder andere Land aus dem Euro ausscheiden würde, holten eine Reihe von "Kapitalflüchtlingen" ihr Geld aus Deutschland wieder zurück in die Heimat. Sie erzielten dort mehr Erträge als die Minizinsen, die sie in der Bundesrepublik erhielten.

Diese Rückflüsse gehen jetzt zu Ende. Weitere größere Verbesserungen bei den Target-Salden sind von dieser Seite also nicht mehr zu erwarten. Sie können jetzt nur noch dadurch kommen, dass entweder die Leistungsbilanzsalden innerhalb der Gemeinschaft kleiner werden oder dass mehr Kapital von Deutschland in die Schuldnerländer in Südeuropa exportiert wird. Mit beidem ist kaum zu rechnen.

Dann bleibt als einzige Möglichkeit für eine Verringerung der Target-Salden nur noch, dass wieder Vertrauen in das europäische Bankensystem zurückkehrt. Die Geschäftsbanken müssen wieder bereit sein, grenzüberschreitende Forderungen und Verbindlichkeiten selbst zu halten und sie nicht an die Bundesbank zu veräußern. So ein Aufbau des Vertrauens braucht viel Zeit.

Dies insbesondere auch deshalb, weil es, wie jeder weiß, nach wie vor eine Reihe von Baustellen in der Währungsunion gibt (Griechenland, Italien etc.)

Die Tatsache, dass sich die Target-Salden jetzt nur noch langsam zurückbilden, heißt also nicht, dass sich die Lage in der Währungsunion erneut verschlechtert. Sie zeigt nur, dass die Phase der Kapitalflucht vorbei ist. Jetzt geht es um den Kern der Währungsunion, nämlich die Wiederherstellung des Vertrauens auf den Geld- und Kapitalmärkten.

Für den Anleger

Im Augenblick schauen immer mehr Investoren auf die Chancen, die sich bei einem Ende der Eurokrise auf den Märkten der südeuropäischen Schuldnerländer bieten. Ich halte diese Erwartungen für realistisch. Ich rate jedoch, die Situation im Euroland genau zu beobachten. Sehen Sie sich dazu die Target-Salden an. Das ifo Institut veröffentlicht sie monatlich auf ihrer Website. Solange sich die Salden – wenn auch nur langsam – weiter verringern, ist alles in Ordnung. Aufpassen müssen sie aber, wenn die Salden wieder ansteigen sollten. Dann verschlechtert sich die Situation in der Währungsunion und Sie sollten mit Investitionen in Europa vorsichtig werden.

Dr. Martin W. Hüfner, Chefvolkswirt von Assenagon Asset Management S.A.

Anmerkungen oder Anregungen? Ich freue mich auf den Dialog mit Ihnen: martin.huefner@assenagon.com.

Weitere Informationen über Assenagon und unsere Publikationen finden Sie auch auf www.assenagon.com.

Assenagon Asset Management S.A., Zweigniederlassung München, Theresienhöhe 13 a, D-80339 München

Rechtliche Hinweise

Diese Darstellung wird nur zu Informationszwecken und ohne vertragliche oder sonstige Verpflichtung zur Verfügung gestellt. Alle Informationen in dieser Darstellung beruhen auf sorgfältig ausgewählten Quellen, die für zuverlässig erachtet wurden, doch kann die Assenagon S.A., Luxemburg, die Assenagon Asset Management S.A., Luxemburg und ihre Zweigniederlassungen sowie die Assenagon Schweiz GmbH, Assenagon Client Service GmbH, München und die Assenagon GmbH, München (zusammen im Folgenden "Assenagon-Gruppe" genannt) deren Richtigkeit, Vollständigkeit oder Genauigkeit nicht garantieren. Alle Meinungsaussagen geben nur die Einschätzung des Verfassers wieder, die nicht notwendigerweise der Meinung der Assenagon-Gruppe entspricht. Empfehlungen und Prognosen stellen unverbindliche Werturteile zum Zeitpunkt der Erstellung dieser Darstellung dar. Diese können sich abhängig von wirtschaftlichen, politischen und rechtlichen Rahmenbedingungen jederzeit ändern. Der Autor behält sich deshalb ausdrücklich vor, in der Darstellung geäußerte Meinungen jederzeit und ohne Vorankündigung zu ändern. Jedwede Haftung und Gewähr aus dieser Darstellung wird vollständig ausgeschlossen.

Die Informationen in dieser Darstellung wurden lediglich auf die Vereinbarkeit mit luxemburgischem und deutschem Recht geprüft. In einigen Rechtsordnungen ist die Verbreitung derartiger Informationen u. U. gesetzlichen Beschränkungen unterworfen. Die vorstehenden Informationen richten sich daher nicht an natürliche oder juristische Personen, deren Wohn- bzw. Geschäftssitz einer Rechtsordnung unterliegt, die für die Verbreitung derartiger Informationen Beschränkungen vorsieht. Natürliche oder juristische Personen, deren Wohn- bzw. Geschäftssitz einer ausländischen Rechtsordnung unterliegt, sollten sich über die besagten Beschränkungen informieren und diese entsprechend beachten. Insbesondere richten sich die in dieser Darstellung enthaltenen Informationen weder an Staatsbürger aus Großbritannien oder den Vereinigten Staaten von Amerika und sind auch nicht als solche konzipiert.

Diese Darstellung stellt weder ein öffentliches Angebot noch eine Aufforderung zur Abgabe eines Angebotes zum Erwerb von Wertpapieren, Fondsanteilen oder Finanzinstrumenten dar. Eine Investmententscheidung bezüglich irgendwelcher Wertpapiere, Fondsanteile oder Finanzinstrumente sollte auf Grundlage einschlägiger Verkaufsdokumente (wie z. B. Prospekt) erfolgen und auf keinen Fall auf der Grundlage dieser Darstellung.

Die in dieser Darstellung aufgeführten Inhalte können für bestimmte Investoren ungeeignet oder nicht anwendbar sein. Sie dienen daher lediglich der eigenverantwortlichen Information und können eine individuelle Beratung nicht ersetzen. Die Assenagon-Gruppe kann andere Publikationen veröffentlicht haben, die den in dieser Darstellung vorgestellten Informationen widersprechen oder zu anderen Schlussfolgerungen gelangen. Diese Publikationen spiegeln dann andere Annahmen, Meinungen und Analysemethoden wider. Dargestellte Wertentwicklungen der Vergangenheit können nicht als Maßstab oder Garantie für eine zukünftige Wertentwicklung herangezogen werden. Eine zukünftige Wertentwicklung wird weder ausdrücklich noch implizit garantiert oder zugesagt.

Der Inhalt dieses Dokuments ist geschützt und darf ohne die vorherige schriftliche Genehmigung der Assenagon-Gruppe weder kopiert, veröffentlicht, übernommen oder für andere Zwecke in welcher Form auch immer verwendet werden.

© 2013

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.