Die Bundrenditen sind nicht zu niedrig

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

- Das Gespenst der Japanisierung Europas hat jetzt auch den Markt für Bundesanleihen erreicht.

- Die Renditen für Bundesanleihen sind zwar stark gesunken, könnten aber noch weiter zurückgehen.

- Anleger müssen sich daran gewöhnen bei der Beurteilung von Renditen auch die Preisentwicklung in Rechnung zu stellen.

Als die Renditen für 10-jährige Bundesanleihen in den letzten Wochen unter 1 % fielen, gab es bei vielen einen Aufschrei. Das sei nun wirklich zu niedrig. So tief waren die langfristigen Zinsen in Deutschland noch nie. Ein Leser dieses Wochenkommentars schrieb mir, jetzt sei es an der Zeit, auf wieder steigende Zinsen zu spekulieren.

Vom ersten Gefühl her ging es mir ähnlich. Wenn man sich die Sache jedoch etwas genauer anschaut, dann kommen einem doch Zweifel. Hier sind vier Gründe, weshalb Renditen von unter 1 % für 10-jährige Bundes-anleihen gar nicht so abwegig sind.

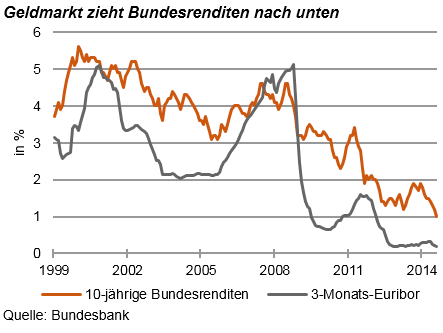

Erstens: Der Rückgang der langfristigen Zinsen in den letzten Monaten war keine irrationale Marktübertreibung. Die Renditen sind nur – wie die Grafik zeigt – der Zinssenkung durch die EZB gefolgt. Der Abstand zwischen kurz- und langfristigen Zinsen ist bei dem gegenwärtigen Niveau historisch gesehen keinesfalls niedrig. Schaut man sich die letzten 40 Jahren an, dann lagen die Renditen für langfristige Papiere im Durchschnitt um rund einen Prozentpunkt über denen der kurzfristigen. Jetzt haben wir das wieder erreicht.

Zweitens: Der Realzins, das heißt der Nominalzins abzüglich der Preissteigerungen, ist mit derzeit 0,7 % ebenfalls nicht zu tief. Vor zwei bis drei Jahren war er vorübergehend sogar negativ. Da hatten viele Anleger geglaubt, die Zinsen seien zu stark gefallen und müssten wieder ansteigen. Das hat sich aber als Trugschluss erwiesen. Der Realzins erhöhte sich, weil sich die Preissteigerung ermäßigte und nicht weil die Zinsen nach oben gingen.

Der Realzins liegt derzeit auf dem Durchschnittsniveau seit Anfang 2008, also dem Beginn der großen Finanzkrise. Er ist auch, gemessen am Wirtschaftswachstum, nicht zu tief. Seit Anfang 2012 nimmt das reale Bruttoinlandsprodukt in Deutschland um weniger als 1 % zu. In der Ökonomie gibt es eine Faustformel, nach der der Realzins auf Dauer in etwa dem realen Wirtschaftswachstum entsprechen soll. In den USA ist der Realzins mit 1,3 % etwas höher. Dafür ist dort aber auch das Wachstum größer.

Drittens: Wenn wir an die Japanisierung der deutschen und der europäischen Wirtschaft glauben, dann müssen wir die Konsequenzen auch für die Zinsen akzeptieren. In Japan liegt die Rendite für 10-jährige Staatsanleihen seit fast drei Jahren unter 1 %, derzeit bei 0,5 %. Gemessen daran erscheinen die deutschen Renditen noch relativ hoch. In der Schweiz sind die Renditen 10-jähriger Anleihen mit 0,45 % sogar noch niedriger.

Viertens: Trotz der niedrigen Zinsen sind Anleger in Bonds in diesem Jahr keineswegs leer ausgegangen. Durch die Zinssenkung konnten sie vielmehr erhebliche Kursgewinne einstreichen. Der REX, der die Performance von festverzinslichen Wertpapieren misst, ist im bisherigen Verlauf des Jahres um 5,5 % gestiegen. Er hat sich damit erheblich besser entwickelt als der DAX. Dabei ist noch zu bedenken, dass die Volatilität der Rentenanlagen wesentlich geringer ist als die von Aktieninvestments.

Allerdings wird die Wahrscheinlichkeit von Kursgewinnen geringer, je niedriger die Renditen sind. Man sollte sich also nicht darauf verlassen, dass man mit Renten auch in Zukunft mehr als mit Aktien verdient. Ohne die Aussicht auf Kursgewinne sind Renditen von unter 1 % gemessen an Aktien in der Tat mager.

Können die Zinsen vom gegenwärtigen Niveau aus noch weiter sinken? Natürlich. Dann kämen sie zwar nach den üblichen Kriterien in die Übertreibungszone. Aber aus der Erfahrung wissen wir, dass Märkte häufig nach der einen oder anderen Seite überschießen. Ich kann mir in jedem Fall auch bei Bundesanleihen Renditen wie in Japan oder der Schweiz vorstellen.

Können die Renditen vielleicht auch negativ werden? Die meisten verneinen das. Freilich ist der Zins für 2-jährige Papiere des Bundes derzeit bereits negativ (-0,03 %). Das heißt, die Investoren zahlen dem Staat etwas dafür, dass sie ihm Geld geben und seine Papiere erwerben. Theoretisch ist das auch für längere Laufzeiten denkbar. Dies insbesondere, wenn das Preisniveau sinkt, die Wirtschaft also in eine Deflation rutscht. Dann sind selbst bei negativen Nominalrenditen positive Realrenditen denkbar. In der Praxis dürften negative Realrenditen freilich schwer zu erreichen sein. Sie erfordern erhebliches Umdenken auf der Seite der Investoren und – auf gesamtwirtschaftlicher Ebene – dauerhaft sinkende Preise.

Für den Anleger vier Schlussfolgerungen: Erstens, gewöhnen Sie sich daran, dass die Renditen von Bundesanleihen auch unter 1 % bleiben können. Voraussetzung ist natürlich, dass die Preissteigerung so niedrig ist oder noch weiter sinkt und dass die Geldpolitik so locker bleibt. Zweitens, spekulieren Sie nicht darauf, dass die Renditen schon bald wieder steigen müssen. Das kann ins Auge gehen. Schon als die Renditen 10-jähriger Bundesanleihen bei 2 % lagen, haben viele irrtümlich gedacht, sie könnten nicht weiter sinken. Drittens: Vorsicht vor der Annahme, dass die Renditen unter "normalen Bedingungen" in der Größenordnung von 4 % liegen müssen. Das ist kein Naturgesetz, sondern gilt nur, wenn die Preise wie bisher um 2 % oder mehr zunehmen. Viertens schließlich: Die Altersvorsorge ist bei so niedrigen Renditen nicht schwerer als vorher. Die Zinsen auf die Ersparnis sind zwar geringer, man braucht im Alter aber auch weniger Geld, weil die Preise niedriger sind. Generell: Hüten Sie sich auch auf den Finanzmärkten vor der Geldillusion. Auch bei der Beurteilung von Renditen muss man die Preisentwicklung in Rechnung stellen.

Dr. Martin W. Hüfner, Chefvolkswirt von Assenagon Asset Management S.A.

Anmerkungen oder Anregungen? Ich freue mich auf den Dialog mit Ihnen: martin.huefner@assenagon.com.

Weitere Informationen über Assenagon und unsere Publikationen finden Sie auch auf www.assenagon.com.

Assenagon Asset Management S.A., Zweigniederlassung München, Prannerstraße 8, 80333 München, Deutschland

Rechtliche Hinweise

Diese Darstellung wird nur zu Informationszwecken und ohne vertragliche oder sonstige Verpflichtung zur Verfügung gestellt. Alle Informationen in dieser Darstellung beruhen auf sorgfältig ausgewählten Quellen, die für zuverlässig erachtet wurden, doch kann die Assenagon S.A., Luxemburg, die Assenagon Asset Management S.A., Luxemburg und ihre Zweigniederlassungen sowie die Assenagon Schweiz GmbH, Assenagon Client Service GmbH, München und die Assenagon GmbH, München (zusammen im Folgenden "Assenagon-Gruppe" genannt) deren Richtigkeit, Vollständigkeit oder Genauigkeit nicht garantieren. Alle Meinungsaussagen geben nur die Einschätzung des Verfassers wieder, die nicht notwendigerweise der Meinung der Assenagon-Gruppe entspricht. Empfehlungen und Prognosen stellen unverbindliche Werturteile zum Zeitpunkt der Erstellung dieser Darstellung dar. Diese können sich abhängig von wirtschaftlichen, politischen und rechtlichen Rahmenbedingungen jederzeit ändern. Der Autor behält sich deshalb ausdrücklich vor, in der Darstellung geäußerte Meinungen jederzeit und ohne Vorankündigung zu ändern. Jedwede Haftung und Gewähr aus dieser Darstellung wird vollständig ausgeschlossen.

Die Informationen in dieser Darstellung wurden lediglich auf die Vereinbarkeit mit luxemburgischem und deutschem Recht geprüft. In einigen Rechtsordnungen ist die Verbreitung derartiger Informationen u. U. gesetzlichen Beschränkungen unterworfen. Die vorstehenden Informationen richten sich daher nicht an natürliche oder juristische Personen, deren Wohn- bzw. Geschäftssitz einer Rechtsordnung unterliegt, die für die Verbreitung derartiger Informationen Beschränkungen vorsieht. Natürliche oder juristische Personen, deren Wohn- bzw. Geschäftssitz einer ausländischen Rechtsordnung unterliegt, sollten sich über die besagten Beschränkungen informieren und diese entsprechend beachten. Insbesondere richten sich die in dieser Darstellung enthaltenen Informationen weder an Staatsbürger aus Großbritannien oder den Vereinigten Staaten von Amerika und sind auch nicht als solche konzipiert.

Diese Darstellung stellt weder ein öffentliches Angebot noch eine Aufforderung zur Abgabe eines Angebotes zum Erwerb von Wertpapieren, Fondsanteilen oder Finanzinstrumenten dar. Eine Investmententscheidung bezüglich irgendwelcher Wertpapiere, Fondsanteile oder Finanzinstrumente sollte auf Grundlage einschlägiger Verkaufsdokumente (wie z. B. Prospekt) erfolgen und auf keinen Fall auf der Grundlage dieser Darstellung.

Die in dieser Darstellung aufgeführten Inhalte können für bestimmte Investoren ungeeignet oder nicht anwendbar sein. Sie dienen daher lediglich der eigenverantwortlichen Information und können eine individuelle Beratung nicht ersetzen. Die Assenagon-Gruppe kann andere Publikationen veröffentlicht haben, die den in dieser Darstellung vorgestellten Informationen widersprechen oder zu anderen Schlussfolgerungen gelangen. Diese Publikationen spiegeln dann andere Annahmen, Meinungen und Analysemethoden wider. Dargestellte Wertentwicklungen der Vergangenheit können nicht als Maßstab oder Garantie für eine zukünftige Wertentwicklung herangezogen werden. Eine zukünftige Wertentwicklung wird weder ausdrücklich noch implizit garantiert oder zugesagt.

Der Inhalt dieses Dokuments ist geschützt und darf ohne die vorherige schriftliche Genehmigung der Assenagon-Gruppe weder kopiert, veröffentlicht, übernommen oder für andere Zwecke in welcher Form auch immer verwendet werden.

© 2014

Spielt die wachsende Liquidität in den Märkten keine Rolle mehr? Ich glaube neben der Liquidität der BoJ, BoE, EZB kommt noch die hohen Sparquoten in den Emerging Markets dazu.

Parallel nimmt die Nachfrage nach Geld ab: Die Firmen sind nicht ausgelastet und investieren im Inland weniger, die Staaten reduzieren Haushaltsdefizite, und letzlich befindet sich die baby boomer am Ende ihres Arbeitsleben und dies ist normalerweise die Zeit Rücklagen zu bilden.

Dies alles spricht nicht für hohe Zinsen ....

Dazu kommen noch Nachfrage nach Sicherheit ....

Solange die Auslastungen sich nicht signifikant ändern, werden die Zinsen niedrig bleiben.