Das "Tapering" in Europa

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

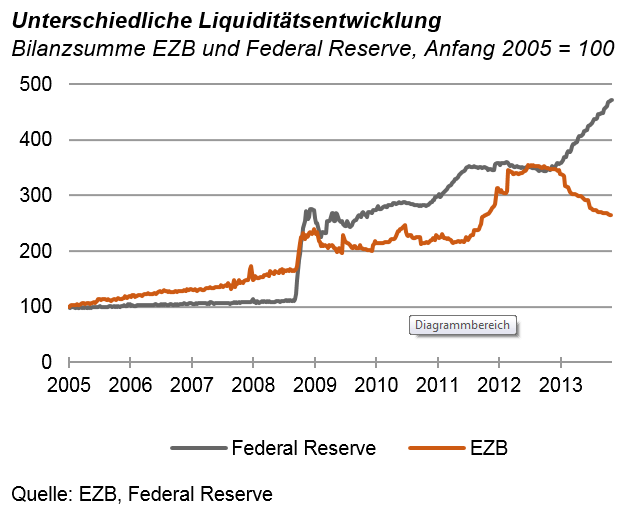

- Vergleich der Liquiditätsentwicklung in den USA und im Euroraum.

- Die deutliche Verringerung der Liquidität in Europa in den letzten Monaten hatte keine negativen Auswirkungen auf die Märkte. Könnte das ein Beispiel für die USA sein?

- Neben technischen Faktoren kommt es darauf an, dass die Notenbank durch gute Kommunikation deutlich macht, dass sie Rücksicht auf die Märkte nimmt.

Selten war die monetäre Gemengelage diesseits und jenseits des Atlantiks so unterschiedlich wie jetzt. In den USA steigt die Geldmenge (gemessen an der Bilanzsumme der Zentralbank) stark an. Seit Mitte vorigen Jahres hat sie sich um 40 % erhöht. In Europa geht sie dagegen drastisch zurück. In der gleichen Zeit hat sie sich um EUR 800 Mrd. oder 25 % verringert (siehe Grafik).

Gleichzeitig gibt es in den USA Ängste, dass die Verringerung der Wertpapierkäufe der Zentralbank (das sogenannte Tapering) erhebliche Rückwirkungen auf die Finanzmärkte und auf die Volkswirtschaft insgesamt haben könnte. Daher hat die Federal Reserve den Beginn des Taperings erst einmal verschoben.

Umgekehrt hat die Rückführung der Liquidität in Euro-

pa keine sichtbaren Auswirkungen gehabt. Weder hat sich die Aktien-Hausse verringert. Sie ist in den letzten Monaten sogar kräftiger als in den USA gewesen. Noch sind die Kapitalmarktzinsen stärker gestiegen. Die europäischen Sätze haben sich lediglich als Folge der Tapering-Diskussion in den USA etwas erhöht, aber wesentlich weniger als in den USA selbst. Auch die Konjunktur und der Arbeitsmarkt wurden durch die Rückführung der Liquidität nicht belastet.

Wie passt das zusammen? Kann man aus den europäischen Erfahrungen schließen, dass der Zusammenhang zwischen der Liquiditätsversorgung und den volkswirtschaftlichen Marktdaten doch nicht so eng ist, wie es

die üblichen Korrelationen suggerieren? Dass also die Ängste vor dem Tapering in den USA übertrieben sind? Meine Antwort ist Ja und Nein.

Zunächst ist zu bedenken, dass es in Sachen Liquidität und Geldmenge erhebliche Unterschiede gibt zwischen den USA und Europa. Man kann daher die europäische Entwicklung nicht so einfach über die USA übertragen. Drei Dinge spielen hier eine Rolle.

Erstens war die Verringerung der Geldmenge in Europa anders als den USA kein geldpolitischer Kurswechsel. Sie beruhte vielmehr auf der Initiative der Banken, die Kredite im Rahmen des LTRO (Longer Term Refinancing Operation) vorzeitig zurückzuzahlen. Es ist sogar zu vermuten, dass das der EZB angesichts der schwachen Konjunktur und der Probleme in der Währungsunion gar nicht ganz recht war. In jedem Fall hat sie versucht, mögliche negative Wirkungen der Geldmengenverringerung aufzufangen durch zwei Zinssenkungen, durch die "Forward Guidance" (= das Versprechen, die Leitzinsen auf absehbare Zeit niedrig zu halten) und durch den Hinweis, dass es ein neues LTRO-Programm geben könnte.

Zweitens operiert die EZB nicht wie die Federal Reserve direkt am Markt. Damit beeinflusst sie auch nicht die Kapitalmarktzinsen. Wenn dagegen die Fed ihre Wertpapierkäufe verringert, gibt es weniger Nachfrage nach Bonds. Die Zinsen müssen automatisch steigen. Das "Tapering in Europa" ist kapitalmarktschonender.

Drittens ist in Europa nur das tatsächliche Zentralbankgeld zurückgeführt worden, nicht aber die Liquidität im Sinne der jederzeitigen Verfügbarkeit von Geld. Die EZB hat den Banken im Gegenteil ausdrücklich zugesichert, dass sie alle Tender voll zuteilen würde, die Banken al-so weiter Geld zu praktisch Nullzinsen bekommen können. Das wäre in den USA beim Tapering nicht der Fall. Wenn die Federal Reserve keine Wertpapiere mehr kauft, bekommen die Banken weniger Mittel. Insofern

ist die amerikanische Politik einschneidender.

Insgesamt ist die Situation in den USA also anders. Es ist daher kaum zu erwarten, dass das Tapering in den USA am Ende ebenso ein "Non-Event" ist wie in Europa. Andererseits sollte man die Erfahrungen der EZB aber auch nicht ganz vom Tisch wischen. Der Zusammenhang zwischen Geldmenge und Aktienkursen und Bonds-Zinsen ist nicht festgemauert. Es kann gelingen, die Liquidität zu verringern, ohne die Märkte in Unordnung zu bringen. Das zeigt auch die Erfahrung der letzten großen Restriktionsperiode 2004/2006 in den USA, als die massiven Zinserhöhungen die Märkte kaum tangierten.

Wichtig ist allerdings, dass die Notenbank dabei klug agiert. Sie muss den Märkten die Ängste nehmen. Sie muss klar machen, dass sie die Geldpolitik zwar normalisieren, sie aber nicht restriktiv gestalten will. Sie muss zeigen, dass auch sie kein Interesse daran hat, dass Aktienkurse und/oder Bonds-Preise zusammenbrechen. Die Märkte werden – das muss deutlich werden – im Gegenteil nach Abschluss des Tapering gesünder dastehen, weil sie dann weniger von Liquidität und mehr von fundamentalen Faktoren getrieben werden. Das zu erklären wird die Aufgabe der neuen Fed-Chefin Janet Yellen sein.

Für den Anleger

Nach den Erfahrungen in Europa halte ich die Befürchtungen hinsichtlich des Tapering in den USA für übertrieben. Die Verringerung des Zuwachses an Liquidität muss nicht zu einem Blutbad an den Märkten führen. Voraussetzung ist freilich eine gute Kommunikation. Daher halte ich nach wie vor an der Erwartung fest, dass die Fed unabhängig von allen Konjunkturdaten mit dem Tapering erst dann beginnen wird, wenn der Chefsessel neu besetzt ist. Die neue Präsidentin ist die Einzige, die den Märkten die notwendige Führung ("Guidance") geben kann. Das ungeduldige Warten der Märkte auf das Tapering in diesen Wochen mutet etwas merkwürdig an. Jeder weiß inzwischen, dass die Wirtschaft robust genug ist, um auch mit weniger Liquidität auszukommen.

Dr. Martin W. Hüfner, Chefvolkswirt von Assenagon Asset Management S.A.

Anmerkungen oder Anregungen? Ich freue mich auf den Dialog mit Ihnen: martin.huefner@assenagon.com.

Weitere Informationen über Assenagon und unsere Publikationen finden Sie auch auf www.assenagon.com.

Assenagon Asset Management S.A., Zweigniederlassung München, Theresienhöhe 13 a, D-80339 München

Rechtliche Hinweise

Diese Darstellung wird nur zu Informationszwecken und ohne vertragliche oder sonstige Verpflichtung zur Verfügung gestellt. Alle Informationen in dieser Darstellung beruhen auf sorgfältig ausgewählten Quellen, die für zuverlässig erachtet wurden, doch kann die Assenagon S.A., Luxemburg, die Assenagon Asset Management S.A., Luxemburg und ihre Zweigniederlassungen sowie die Assenagon Schweiz GmbH, Assenagon Client Service GmbH, München und die Assenagon GmbH, München (zusammen im Folgenden "Assenagon-Gruppe" genannt) deren Richtigkeit, Vollständigkeit oder Genauigkeit nicht garantieren. Alle Meinungsaussagen geben nur die Einschätzung des Verfassers wieder, die nicht notwendigerweise der Meinung der Assenagon-Gruppe entspricht. Empfehlungen und Prognosen stellen unverbindliche Werturteile zum Zeitpunkt der Erstellung dieser Darstellung dar. Diese können sich abhängig von wirtschaftlichen, politischen und rechtlichen Rahmenbedingungen jederzeit ändern. Der Autor behält sich deshalb ausdrücklich vor, in der Darstellung geäußerte Meinungen jederzeit und ohne Vorankündigung zu ändern. Jedwede Haftung und Gewähr aus dieser Darstellung wird vollständig ausgeschlossen.

Die Informationen in dieser Darstellung wurden lediglich auf die Vereinbarkeit mit luxemburgischem und deutschem Recht geprüft. In einigen Rechtsordnungen ist die Verbreitung derartiger Informationen u. U. gesetzlichen Beschränkungen unterworfen. Die vorstehenden Informationen richten sich daher nicht an natürliche oder juristische Personen, deren Wohn- bzw. Geschäftssitz einer Rechtsordnung unterliegt, die für die Verbreitung derartiger Informationen Beschränkungen vorsieht. Natürliche oder juristische Personen, deren Wohn- bzw. Geschäftssitz einer ausländischen Rechtsordnung unterliegt, sollten sich über die besagten Beschränkungen informieren und diese entsprechend beachten. Insbesondere richten sich die in dieser Darstellung enthaltenen Informationen weder an Staatsbürger aus Großbritannien oder den Vereinigten Staaten von Amerika und sind auch nicht als solche konzipiert.

Diese Darstellung stellt weder ein öffentliches Angebot noch eine Aufforderung zur Abgabe eines Angebotes zum Erwerb von Wertpapieren, Fondsanteilen oder Finanzinstrumenten dar. Eine Investmententscheidung bezüglich irgendwelcher Wertpapiere, Fondsanteile oder Finanzinstrumente sollte auf Grundlage einschlägiger Verkaufsdokumente (wie z. B. Prospekt) erfolgen und auf keinen Fall auf der Grundlage dieser Darstellung.

Die in dieser Darstellung aufgeführten Inhalte können für bestimmte Investoren ungeeignet oder nicht anwendbar sein. Sie dienen daher lediglich der eigenverantwortlichen Information und können eine individuelle Beratung nicht ersetzen. Die Assenagon-Gruppe kann andere Publikationen veröffentlicht haben, die den in dieser Darstellung vorgestellten Informationen widersprechen oder zu anderen Schlussfolgerungen gelangen. Diese Publikationen spiegeln dann andere Annahmen, Meinungen und Analysemethoden wider. Dargestellte Wertentwicklungen der Vergangenheit können nicht als Maßstab oder Garantie für eine zukünftige Wertentwicklung herangezogen werden. Eine zukünftige Wertentwicklung wird weder ausdrücklich noch implizit garantiert oder zugesagt.

Der Inhalt dieses Dokuments ist geschützt und darf ohne die vorherige schriftliche Genehmigung der Assenagon-Gruppe weder kopiert, veröffentlicht, übernommen oder für andere Zwecke in welcher Form auch immer verwendet werden.

© 2013

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.