Das Gespenst der Umschuldung

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

- Es wird wieder darüber gesprochen, dass die Krisenländer des Euros einen Schuldenerlass brauchen, um auf die Beine zu kommen.

- Das ist gefährlich. Eine Umschuldung nutzt weder Gläubigern noch Schuldnern. Sie würde der Reputation des Euroraums auf den Weltmärkten erheblich schaden.

- Die Erfahrung der Vereinigten Staaten in den letzten zwei Jahren zeigt, dass mehr Wachstum durch Reformen (und nicht durch höhere Defizite) der bessere Weg ist.

Die Stimmung in der Eurokrise schwankt hin und her. Mal überwiegt die Freude über die beginnenden Erfolge der Konsolidierungs- und Reformpolitik, die es tatsächlich gibt. In Athen sind die Aktienkurse in den letzten zwei Monaten um 25 % gestiegen. Die Rating-Agentur Fitch hat die Bonität der griechischen Staatsanleihen hochgestuft. Mal wächst unter dem Eindruck von Rezession und Arbeitslosigkeit die Ungeduld. Es machen sich Zweifel breit, ob es überhaupt gelingen kann, die Krise in vertretbarer Zeit zu überwinden.

Was mich beunruhigt ist, dass zunehmend wieder Forderungen nach einem Schuldenschnitt erhoben werden. Der Internationale Währungsfonds hat jetzt eine Studie veröffentlicht, in der er mehr und schnellere Schuldenschnitte befürwortet. Der Chef der Eurogruppe, Jeroen Dijsselbloem, der schon einmal etwas aus den Sitzungen ausplauderte, sprach in einem Interview von der Möglichkeit eines neuen Schuldenerlasses. Der Präsident des Zentrums für Europäische Wirtschaftsforschung ZEW, Clemens Fuest, meinte letzte Woche, dass Europa nicht um Schuldenschnitte herumkomme.

Könnte es sein, dass wir vor neuerlichen Schuldenschnitten stehen?

Ausgeschlossen ist es nicht. Selbst wenn die Reformmaßnahmen greifen (und Frankreich aus seiner Lethargie herauskommt), weiß jeder, dass der Weg aus den hohen privaten und öffentlichen Schulden in Euroland noch sehr lang ist. Ein Schuldenschnitt könnte – so die Befürworter – die Chance zu einem schnelleren Neuanfang bieten. Zunehmend hört man auch das Argument, die hohen Schulden seien letztlich "nur" ein Verteilungsproblem. Einige wenige Gläubiger stünden der großen Masse der Steuerzahler gegenüber. Da läge es in ei-

ner Demokratie eigentlich nahe, durch einen Schuldenschnitt für mehr Gerechtigkeit zu sorgen.

Ich halte diese Diskussion für kontraproduktiv. Ein Schuldenschnitt ist keine Lösung für die Eurokrise. Man sollte sich daher noch einmal die Argumente dagegen in Erinnerung rufen.

Erstens zeigt die Geschichte, dass solche Maßnahmen keineswegs ein Befreiungsschlag waren. Der letzte Schuldenschnitt für Griechenland im März 2012 brachte mehr Probleme als Lösungen.

Zweitens schneiden sich Länder, deren Schulden erlassen werden, über Jahre den Zugang zu den Kapitalmärkten ab. Beim Staatsbankrott Griechenlands 1832 konnte das Land erst 30 Jahre später wieder Kredite aufnehmen. Heute dauert es freilich nicht mehr ganz so lang.

Drittens machen Gläubiger, wenn sie einem Schuldenschnitt zustimmen sollen, meist strenge Auflagen für die Wirtschaftspolitik der Staaten. Die Alternative lautet also nicht "Freiheit oder Schulden", sondern "Auflagen oder Schulden". Ob die Auflagen am Ende einfacher zu erfüllen sind, ist fraglich.

Viertens wird die Kreditversorgung der Unternehmen schwieriger. Die inländischen Banken können nicht mehr so viel ausleihen, weil sie einen Teil ihres Eigenkapitals verlieren. Zudem brauchen sie Hilfe vom Staat. Damit geht ein Teil des Freiraums, den die öffentliche Hand erreichen wollte, wieder verloren. Der Schuldenschnitt Griechenlands war ein Grund für die Schwierigkeiten Zyperns Anfang dieses Jahres.

Fünftens ist ein Schuldenerlass ein Einschnitt in die Altersversorgung. Denn einer der wichtigsten Gläubiger in einer Volkswirtschaft sind nun einmal Pensionskassen. Ihre Leistungsfähigkeit kann bei Verlust ihrer Forderungen nur wiederhergestellt werden, wenn die Leistungen gekürzt, die Prämien erhöht oder die Zuschüsse vom Staat aufgestockt werden.

All das zeigt, dass ein Schuldenerlass auch für den Begünstigten kein "Free Lunch" ist. Für alle Beteiligten besser und nachhaltiger ist es, Wachstum zu generieren und auf diese Weise aus den Schulden herauszukommen. Dazu bedarf es nicht mehr öffentlicher Defizite (wie sie jetzt erlaubt werden sollen), sondern konsequenter Reformmaßnahmen (Privatisierung, Öffnung der Märk-te, Abbau restriktiver Kündigungsvorschriften, um auch Jugendlichen den Zugang zum Arbeitsmarkt zu ermöglichen etc.). Der Reformelan in Europa ist zum Stillstand gekommen, leider auch in Deutschland.

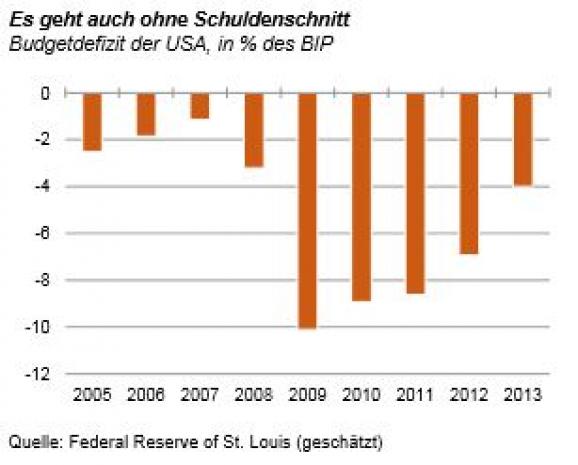

Wachstum im privaten Sektor ist es, auf was die USA nach dem Zweiten Weltkrieg gesetzt haben, als sie binnen 20 Jahren die Schuldenquote von 120 % auf unter 40 % senkten. Sie tun das auch jetzt wieder. Durch die Sparmaßnahmen zu Beginn des Jahres (Erhöhung der Steuern, Kürzung der Ausgaben) ist es gelungen, die Defizitquote seit 2011 überraschend schnell von 8,6 % auf 4 % zu halbieren (siehe Grafik) und trotzdem die Arbeitslosigkeit zu verringern. Die USA haben nicht über Austerität geredet, sie haben sie gemacht. Vor allem haben sie erreicht, dass Banken und Industrie wieder wettbewerbsfähig wurden.

Für den Anleger

Noch steht ein Schuldenschnitt in einem der Krisenländer der Währungsunion glücklicherweise nicht unmittelbar bevor. Mein Rat bleibt nach wie vor, in diesen Staaten in Aktien oder in Anleihen zu investieren, um von der Überwindung der Schwierigkeiten zu profitieren. Verfolgen Sie die Debatte über einen Schuldenschnitt aber aufmerksam. Ausschließen kann man eine solche Maßnahme nicht.

Dr. Martin W. Hüfner, Chefvolkswirt von Assenagon Asset Management S.A.

Anmerkungen oder Anregungen? Ich freue mich auf den Dialog mit Ihnen: martin.huefner@assenagon.com.

Weitere Informationen über Assenagon und unsere Publikationen finden Sie auch auf www.assenagon.com.

Assenagon Asset Management S.A., Zweigniederlassung München, Theresienhöhe 13 a, D-80339 München

Rechtliche Hinweise

Diese Darstellung wird nur zu Informationszwecken und ohne vertragliche oder sonstige Verpflichtung zur Verfügung gestellt. Alle Informationen in dieser Darstellung beruhen auf sorgfältig ausgewählten Quellen, die für zuverlässig erachtet wurden, doch kann die Assenagon S.A., Luxemburg, die Assenagon Asset Management S.A., Luxemburg und ihre Zweigniederlassungen sowie die Assenagon Client Service GmbH, München und die Assenagon GmbH, München (zusammen im Folgenden "Assenagon-Gruppe" genannt) deren Richtigkeit, Vollständigkeit oder Genauigkeit nicht garantieren. Alle Meinungsaussagen geben nur die Einschätzung des Verfassers wieder, die nicht notwendigerweise der Meinung der Assenagon-Gruppe entspricht. Empfehlungen und Prognosen stellen unverbindliche Werturteile zum Zeitpunkt der Erstellung dieser Darstellung dar. Diese können sich abhängig von wirtschaftlichen, politischen und rechtlichen Rahmenbedingungen jederzeit ändern. Der Autor behält sich deshalb ausdrücklich vor, in der Darstellung geäußerte Meinungen jederzeit und ohne Vorankündigung zu ändern. Jedwede Haftung und Gewähr aus dieser Darstellung wird vollständig ausgeschlossen.

Die Informationen in dieser Darstellung wurden lediglich auf die Vereinbarkeit mit luxemburgischem und deutschem Recht geprüft. In einigen Rechtsordnungen ist die Verbreitung derartiger Informationen u. U. gesetzlichen Beschränkungen unterworfen. Die vorstehenden Informationen richten sich daher nicht an natürliche oder juristische Personen, deren Wohn- bzw. Geschäftssitz einer Rechtsordnung unterliegt, die für die Verbreitung derartiger Informationen Beschränkungen vorsieht. Natürliche oder juristische Personen, deren Wohn- bzw. Geschäftssitz einer ausländischen Rechtsordnung unterliegt, sollten sich über die besagten Beschränkungen informieren und diese entsprechend beachten. Insbesondere richten sich die in dieser Darstellung enthaltenen Informationen weder an Staatsbürger aus Großbritannien oder den Vereinigten Staaten von Amerika und sind auch nicht als solche konzipiert.

Diese Darstellung stellt weder ein öffentliches Angebot noch eine Aufforderung zur Abgabe eines Angebotes zum Erwerb von Wertpapieren, Fondsanteilen oder Finanzinstrumenten dar. Eine Investmententscheidung bezüglich irgendwelcher Wertpapiere, Fondsanteile oder Finanzinstrumente sollte auf Grundlage einschlägiger Verkaufsdokumente (wie z. B. Prospekt) erfolgen und auf keinen Fall auf der Grundlage dieser Darstellung.

Die in dieser Darstellung aufgeführten Inhalte können für bestimmte Investoren ungeeignet oder nicht anwendbar sein. Sie dienen daher lediglich der eigenverantwortlichen Information und können eine individuelle Beratung nicht ersetzen. Die Assenagon-Gruppe kann andere Publikationen veröffentlicht haben, die den in dieser Darstellung vorgestellten Informationen widersprechen oder zu anderen Schlussfolgerungen gelangen. Diese Publikationen spiegeln dann andere Annahmen, Meinungen und Analysemethoden wider. Dargestellte Wertentwicklungen der Vergangenheit können nicht als Maßstab oder Garantie für eine zukünftige Wertentwicklung herangezogen werden. Eine zukünftige Wertentwicklung wird weder ausdrücklich noch implizit garantiert oder zugesagt.

Der Inhalt dieses Dokuments ist geschützt und darf ohne die vorherige schriftliche Genehmigung der Assenagon-Gruppe weder kopiert, veröffentlicht, übernommen oder für andere Zwecke in welcher Form auch immer verwendet werden.

© 2013

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.