"Big Bang" in Europa

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

- Die Strukturveränderungen in den europäischen Peripherieländern in den letzten Jahren sind wirklich ein "Big Bang".

- Die größten Verbesserungen gab es bei den Lohnstückkosten. Weniger wurde bei der Konsolidierung der Haushalte und der Reform der Märkte erreicht.

- Investoren sollten nicht mehr auf noch niedrigere Zinsen in den Peripherieländern setzen, wohl aber auf höhere Aktienkurse.

Jeder weiß, dass in den südeuropäischen Peripherieländern viel getan wird, um aus der Krise herauszukommen. Jeder hat aber auch ein paar ungute Gefühle, ob bei der Berichterstattung darüber alles mit rechten Dingen zugeht oder ob nicht in dem einen oder anderen Fall auch übertrieben wird. Ich habe mir deshalb die Zahlen einmal genauer angeschaut, sowohl Originaldaten als auch von der EU-Kommission aufbereitete.

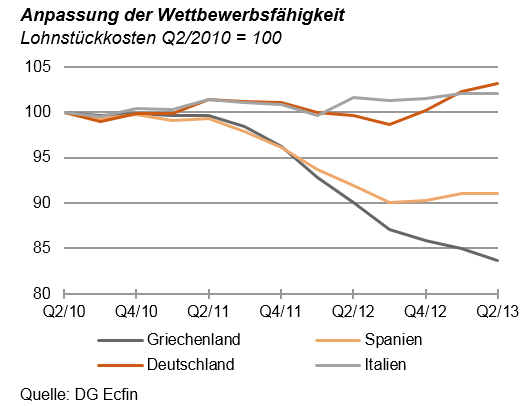

Was ich gesehen habe, sind größere Fortschritte, als ich mir vorgestellt habe. Das gilt vor allem für die Lohnstückkosten. Sie sind seit dem Höhepunkt der Krise in Irland um 24 % gesunken (im Vergleich zu den wichtigsten Industrieländern), in Griechenland um 19 %, in Spanien um 15 % und in Portugal um 9 % (siehe Grafik). Das ist wirklich ein "Big Bang". Es geht in Ausmaß, Breite und Schnelligkeit über das hinaus, was meines Wissens je

in einer großen Industrieregion passiert ist. Nur in kleineren Ländern wie den baltischen Staaten (oder auch in Argentinien) sind in der Vergangenheit noch größere Veränderungen erreicht worden.

Der Abstand der Peripherieländer zu Deutschland hat sich verringert, auch weil die deutschen Lohnstückkosten gestiegen sind. Umgekehrt hat Italien keine größeren Reformmaßnahmen unternommen. Daher haben dort die Lohnstückkosten weiter zugenommen.

Entsprechend hat sich die Leistungsbilanz der Peripheriestaaten verbessert. Sowohl Griechenland als auch Spanien hatten in den ersten sieben Monaten 2013 kein Defizit mehr. Vor einem Jahr hatten sie noch erhebliche Fehlbeträge.

Bei dieser Verbesserung hat freilich nicht nur die Entwicklung der Löhne und der Produktivität eine Rolle gespielt, sondern auch die Konjunktur. Die Exporte sind insgesamt weniger gestiegen als die Importe gesunken sind.

Es ist zu vermuten, dass sowohl Griechenland als auch Spanien im Gesamtjahr einen Überschuss in der Leistungsbilanz erreichen werden. Denn in den vorliegenden Zahlen ist die Tourismussaison noch nicht voll enthalten. Sie hat vor allem in Griechenland wegen der günstigeren Preise und wegen der geringeren Attraktivität Ägyptens als Reiseland in diesem Jahr besonders gute Ergebnisse gebracht. Allein im Juni und Juli lagen die Tourismuseinnahmen der Griechen real um 15 % über dem Vorjahr. Irland wird nach der Prognose der EU 2013 einen kräftigen Überschuss in der Leistungsbilanz haben (3 % des BIP).

Freilich ist der Umschwung nicht auf allen Gebieten so eindrucksvoll. Das gilt einmal für die öffentlichen Finanzen. Griechenland wird in diesem Jahr noch einen Fehlbetrag von 3,8 % des BIP aufweisen, Spanien sogar von 6,5 %. Bereinigt um Konjunktureffekte entspricht dies in Griechenland einem Überschuss von 2,4 %. Das ist gut. In Spanien ist es jedoch auch dann noch ein Fehlbetrag von 4,3 %. Bei der Effizienz der Verwaltung gibt es noch erhebliche Defizite, wie aus dem in der letzten Woche veröffentlichten "Doing Business"-Report der Weltbank hervorgeht. Auch am Arbeitsmarkt und beim Wettbewerb auf den Produktmärkten lässt vieles noch zu wünschen übrig.

Trotzdem: Es ist nicht verwunderlich, dass sich solch ein "Big Bang" in den Fundamentalfaktoren auch auf den Finanzmärkten niederschlägt. Es gibt seit einigen Monaten einen starken Zufluss an Kapital in den Euroraum, vor allem aus USA. Er hat zunächst dazu geführt, dass die Zinsen in den Peripherieländern deutlich gesunken sind. Spanien zahlt jetzt weniger als 4 % für 10-jährige Staatspapiere. Der Spread zu den deutschen Bundesanleihen liegt nur noch bei etwas mehr als zwei Prozentpunkten. Das dürfte in etwa dem Spread aufgrund der unterschiedlichen Risikosituation entsprechen. Eine "Angstprämie" ist hier nicht mehr enthalten.

Bei Aktien war der Umschwung besonders spektakulär. Seit Mitte des Jahres sind griechische Aktien um 45 % gestiegen, spanische um 31 %. Das war deutlich mehr als das, was beispielsweise beim DAX zu erzielen war (17 %). Das Schöne daran: Das hat nichts mit Liquidität oder einer Blase zu tun. Es ist allein auf fundamentale Verbesserungen zurückzuführen. Bemerkenswert ist, dass auch italienische Aktien trotz der geringeren Reformaktivitäten stark zugelegt haben (+29 % in dieser Zeit). Italien profitiert offenbar von dem generellen Eurobonus. Aber auch das Ausscheiden Berlusconis aus der Politik hat geholfen.

Vorsicht ist trotzdem angebracht. Es lauern noch Gefahren. In Griechenland wird von einem Schuldenschnitt gesprochen. Die spanischen Banken haben noch viele faule Kredite in ihren Büchern. Die konjunkturelle Erholung in den Ländern ruht auf schwachen Füßen. Und das Wichtigste: Die Hausse ist nur dann gerechtfertigt, wenn die Reformen weitergehen. Bei der Gesundung von Spanien und von Griechenland sind erst die Hälfte bis zwei Drittel des Weges geschafft. Reformmüdigkeit würde alle bisherigen Erfolge zunichte machen.

Für den Anleger

Bei den Anleihen dürfte der Großteil der Verbesserungen in den europäischen Peripherieländern schon gelaufen sein. Eine weitere Verringerung der Renditen in Spanien (aber auch Italien) halte ich aufgrund der ökonomischen Gegebenheiten nicht für gerechtfertigt. Bei Aktien ist dagegen noch Luft nach oben. Vor der Finanzkrise stand der spanische Aktienindex bei knapp 16.000. Heute hat er auch nach dem Kursansteigen der letzten Monate erst 10.000 erreicht. Bei griechischen Aktien ist der Abstand noch größer. Vor der Krise lag der Index bei über 5.000, derzeit steht er bei knapp 1.200.

Dr. Martin W. Hüfner, Chefvolkswirt von Assenagon Asset Management S.A.

Anmerkungen oder Anregungen? Ich freue mich auf den Dialog mit Ihnen: martin.huefner@assenagon.com.

Weitere Informationen über Assenagon und unsere Publikationen finden Sie auch auf www.assenagon.com.

Assenagon Asset Management S.A., Zweigniederlassung München, Theresienhöhe 13 a, D-80339 München

Rechtliche Hinweise

Diese Darstellung wird nur zu Informationszwecken und ohne vertragliche oder sonstige Verpflichtung zur Verfügung gestellt. Alle Informationen in dieser Darstellung beruhen auf sorgfältig ausgewählten Quellen, die für zuverlässig erachtet wurden, doch kann die Assenagon S.A., Luxemburg, die Assenagon Asset Management S.A., Luxemburg und ihre Zweigniederlassungen sowie die Assenagon Schweiz GmbH, Assenagon Client Service GmbH, München und die Assenagon GmbH, München (zusammen im Folgenden "Assenagon-Gruppe" genannt) deren Richtigkeit, Vollständigkeit oder Genauigkeit nicht garantieren. Alle Meinungsaussagen geben nur die Einschätzung des Verfassers wieder, die nicht notwendigerweise der Meinung der Assenagon-Gruppe entspricht. Empfehlungen und Prognosen stellen unverbindliche Werturteile zum Zeitpunkt der Erstellung dieser Darstellung dar. Diese können sich abhängig von wirtschaftlichen, politischen und rechtlichen Rahmenbedingungen jederzeit ändern. Der Autor behält sich deshalb ausdrücklich vor, in der Darstellung geäußerte Meinungen jederzeit und ohne Vorankündigung zu ändern. Jedwede Haftung und Gewähr aus dieser Darstellung wird vollständig ausgeschlossen.

Die Informationen in dieser Darstellung wurden lediglich auf die Vereinbarkeit mit luxemburgischem und deutschem Recht geprüft. In einigen Rechtsordnungen ist die Verbreitung derartiger Informationen u. U. gesetzlichen Beschränkungen unterworfen. Die vorstehenden Informationen richten sich daher nicht an natürliche oder juristische Personen, deren Wohn- bzw. Geschäftssitz einer Rechtsordnung unterliegt, die für die Verbreitung derartiger Informationen Beschränkungen vorsieht. Natürliche oder juristische Personen, deren Wohn- bzw. Geschäftssitz einer ausländischen Rechtsordnung unterliegt, sollten sich über die besagten Beschränkungen informieren und diese entsprechend beachten. Insbesondere richten sich die in dieser Darstellung enthaltenen Informationen weder an Staatsbürger aus Großbritannien oder den Vereinigten Staaten von Amerika und sind auch nicht als solche konzipiert.

Diese Darstellung stellt weder ein öffentliches Angebot noch eine Aufforderung zur Abgabe eines Angebotes zum Erwerb von Wertpapieren, Fondsanteilen oder Finanzinstrumenten dar. Eine Investmententscheidung bezüglich irgendwelcher Wertpapiere, Fondsanteile oder Finanzinstrumente sollte auf Grundlage einschlägiger Verkaufsdokumente (wie z. B. Prospekt) erfolgen und auf keinen Fall auf der Grundlage dieser Darstellung.

Die in dieser Darstellung aufgeführten Inhalte können für bestimmte Investoren ungeeignet oder nicht anwendbar sein. Sie dienen daher lediglich der eigenverantwortlichen Information und können eine individuelle Beratung nicht ersetzen. Die Assenagon-Gruppe kann andere Publikationen veröffentlicht haben, die den in dieser Darstellung vorgestellten Informationen widersprechen oder zu anderen Schlussfolgerungen gelangen. Diese Publikationen spiegeln dann andere Annahmen, Meinungen und Analysemethoden wider. Dargestellte Wertentwicklungen der Vergangenheit können nicht als Maßstab oder Garantie für eine zukünftige Wertentwicklung herangezogen werden. Eine zukünftige Wertentwicklung wird weder ausdrücklich noch implizit garantiert oder zugesagt.

Der Inhalt dieses Dokuments ist geschützt und darf ohne die vorherige schriftliche Genehmigung der Assenagon-Gruppe weder kopiert, veröffentlicht, übernommen oder für andere Zwecke in welcher Form auch immer verwendet werden.

© 2013

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.